19.11.2025, 13:34 Uhr

Beim jüngsten Krypto-Crashs haben Anleger alleine am Dienstag mehr als eine halbe Milliarde Dollar aus dem iShares Bitcoin Trust von BlackRock abgezogen. Schon an den Tagen zuvor floss sehr viel Geld ab.

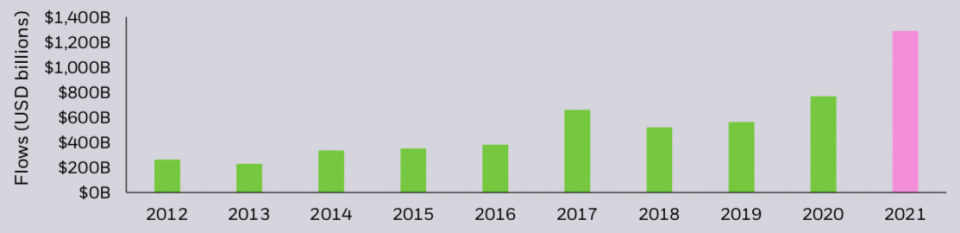

Die weltweiten Zuflüsse in ETFs und andere börsengehandelte Produkte erreichten im Jahr 2021 gemäss den Statistiken von Ishares neue Rekordhöhen: 1,3 Bio. USD – das 1,7-fache des bisherigen Rekords von 2020, wurden in ETPs investiert. Aktien dominierten 2021, aber auch die Zuflüsse in Anleihen stellten einen neuen Rekord auf. Gold-ETPs verzeichneten die grössten Abflüsse seit 2013.

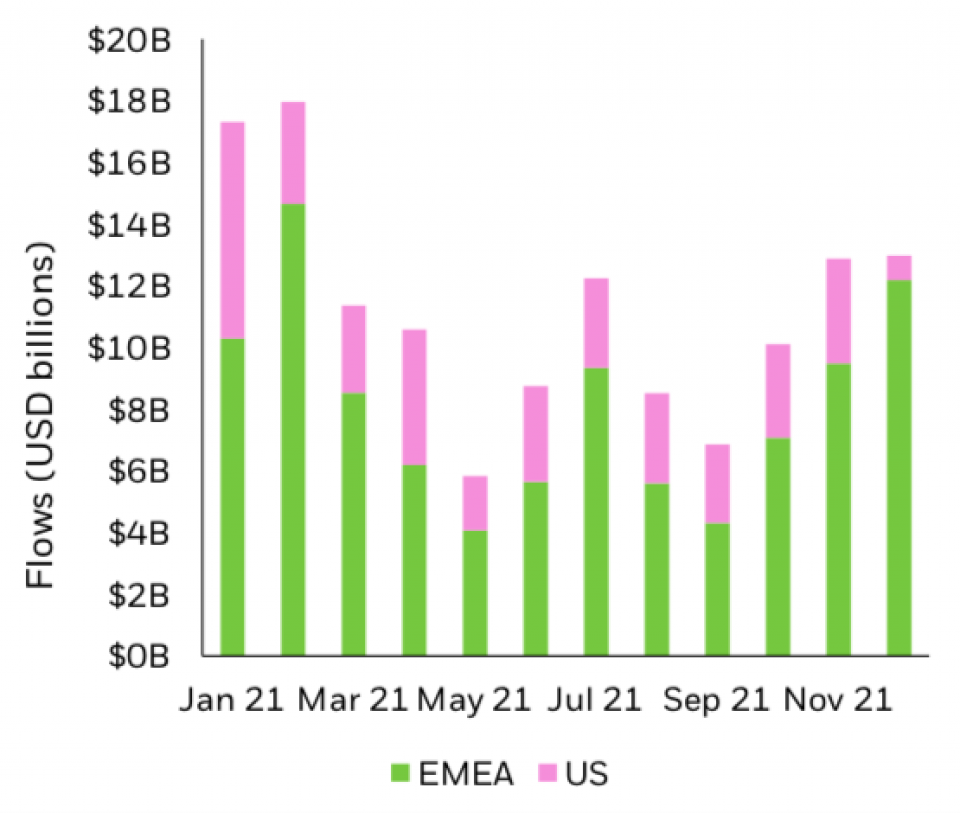

2021 war ein herausragendes Jahr für Aktien-ETPs (Exchange Traded Products, ETF) mit Zuflüssen in Höhe von 982,7 Mrd. USD, darunter vier der fünf Monate mit den höchsten Aktienzuflüssen seit Beginn der Aufzeichnungen. Die Abflussmengen erwiesen sich laut Ishares jedoch das ganze Jahr über als alles andere als einheitlich, wobei auf Monate mit grossen Zuflüssen häufig ein erheblicher Rückgang der Abflüsse im folgenden Monat folgte.

In den USA notierte Zuflüsse machten den Grossteil der Aktienkäufe aus (724,4 Mrd. USD), aber 2021 war mit 137,3 Mrd. USD Zuwachs auch ein Rekordjahr für in der Region EMEA notierte Aktien-ETPs. Die Trends der EMEA-börsennotierten Zuflüsse in Aktien ähnelten denen auf globaler Ebene, wobei die US-Engagements führend waren (47,8 Mrd. USD) und die Zuflüsse in europäische Aktien im Jahresvergleich geringfügig zunahmen. Die Zuflüsse in in den USA notierte europäische Aktien-ETPs übertrafen die Zuflüsse in EMEA-notierte Konkurrenten (16,2 Mrd. USD gegenüber 10,3 Mrd. USD).

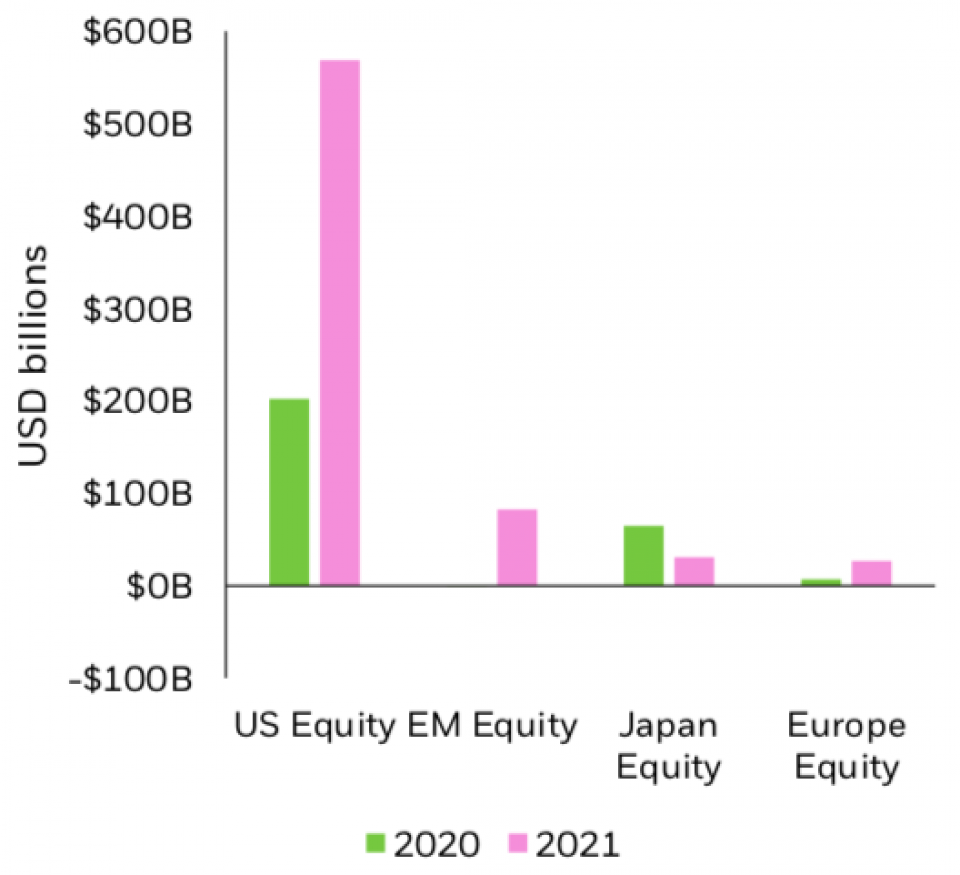

Der allgemeine Anstieg der Aktien-ETP-Flüsse wurde durch den gestiegenen Appetit auf US-Aktien angetrieben (siehe Grafik), mit Zuflüssen in Höhe von 568,3 Mrd. USD im Jahr 2021 – einschliesslich eines Rekordzuflusses von 83,5 Mrd. USD im Dezember. Aktien aus Schwellenländern (EM) waren das zweitbeliebteste Engagement, wobei die Zuflüsse 2021 einen Rekordwert von 82,2 Mrd. USD erreichten und damit den bisherigen Rekord von 2018 übertrafen. Im Gegensatz zu 2018, als die Zuflüsse überwiegend in breite EM-Engagements flossen, waren die Käufe relativ gleichmässig verteilt zwischen breiten ETPs und Einzelländer-ETPs im Jahr 2021.

Im Gegensatz zu den Rekord-Aktienströmen war die Zunahme der Käufe von festverzinslichen ETPs im Jahr 2021 relativ gedämpft, obwohl die Zuflüsse in die Anlageklasse immer noch neue Höchststände erreichten (273,4 Mrd. USD gegenüber 267,5 Mrd. USD im Jahr 2020). Unter der Oberfläche gab es im Jahr 2021 eine Rotation bei den Zuflüssen in Anleihen. Die in den USA notierten Zuflüsse stiegen um 1 Mrd. USD auf einen Rekordwert von 202,3 Mrd. USD, während die in der EMEA-Region notierten Zuflüsse auf 46,7 Mrd. USD stiegen, obgleich sie hinter dem Rekordzufluss von 63,6 Mrd. USD im Jahr 2019 zurückblieben.

Zins- und inflationsgebundene Anleihen-ETPs waren 2021 führend bei den Zuflüssen in Fixed Income, mit 56,9 Mrd. USD in erstere (gegenüber 31,3 Mrd. USD im Jahr 2020) und einem Rekordwert von 47,2 Mrd. USD in letztere. Die Kreditzuweisungen fielen gegenüber dem erhöhten Niveau im Jahr 2020, wobei die Mittelzuflüsse mit Investment-Grade-Rating (IG) von 64,4 Mrd. USD im Jahr 2021 auf 25,2 Mrd. USD 2021 und High Yield-Zuflüsse von 24,2 Mrd. USD auf 61 Mrd. USD fielen. Emerging Market Debt (EMD) widersetzten sich dem negativen Trend bei den Spread-Anlagen und verzeichneten einen Anstieg im Jahresvergleich mit Zuflüssen in Höhe von 16,5 Mrd. USD gegenüber 15,1 Mrd. USD im Jahr 2020.

Da sich der Markt stärker auf die Inflation konzentrierte, investierten Anleger im Jahr 2021 in inflationssensitive ETPs. ETPs für inflationsgebundene Anleihen verzeichneten Zuflüsse in Höhe von 47,2 Mrd. USD – entsprechend den Gesamtzuflüssen im Zeitraum 2015 - 2020 zusammen. Von den Gesamtinvestitionen im Jahr 2021 wurden 43,2 Mrd. USD US-fokussierten ETPs zugewiesen, obwohl dies auch ein Rekordjahr für Zuflüsse in Linker der Eurozone (2,1 Mrd. USD) und globale Linker (1,6 Mrd. USD) war.

Infrastruktur-ETPs hatten 2021 auch einen Rekord bei den Zuflüssen mit 9,4 Mrd. USD – fast das Dreifache des Gesamtbetrags des Vorjahres. In den Sektoren verzeichnete der Energiesektor mit 19,4 Mrd. USD Zuflüssen ein Rekordjahr, während Finanzwerte – die einige Marktteilnehmer als gut positioniert für ein Umfeld mit steigender Inflation ansehen – einen Rekord an Zuflüssen von 45,4 Mrd. USD verzeichneten.

Gold – das oft als traditionellere Inflationsabsicherung wahrgenommen wird – hatte jedoch ein heisses Jahr inmitten des allgemeinen Risikoumfelds mit Abflüssen in Höhe von 9,9 Mrd. USD gegenüber Zuflüssen in Höhe von 45,0 Mrd. USD im Jahr 2020. Dies war das erste Jahr mit Abflüssen aus Gold-ETPs seit 2015 – das gelbe Edelmetall wurde in allen Notierungsregionen verkauft.

Die Branchentrends haben sich im Laufe des Jahres 2021 verschoben: zyklisch orientierte und produktionsorientierte Sektoren führten im ersten Quartal. Insgesamt blieb Tech die beliebteste Branche mit einem Rekordzufluss von 49,8 Mrd. USD, während das Gesundheitswesen mit 40 Mrd. USD ebenfalls einen Rekordwert von 15,9 Mrd. USD verzeichnete. Finanzwerte beendeten das Jahr 2021 als zweitbeliebtester Sektor und verzeichneten Zuflüsse in Höhe von 45,4 Mrd. Die Tendenz zur Qualität war auch bei Faktortrends vorherrschend. Value-ETPs verzeichneten im Dezember – ihrem grössten Abflussmonat seit Beginn der Aufzeichnungen – Verkäufe in Höhe von 2,7 Mrd. USD, doch blieb Value im Jahr 2021 mit Zuflüssen in Höhe von 21,6 Mrd. USD der beliebteste Faktor. Die Anleger verkauften im zweiten Jahr in Folge ETPs mit minimaler Volatilität, mit Abflüssen in Höhe von 14,9 Mrd. USD im Jahr 2021, nach Verkäufen in Höhe von 16,4 Mrd. USD im Jahr 2020.

Mit kombinierten Zuflüssen in USA-notierten und in der Region EMEA gelisteten nachhaltigen ETPs von 135,4 Mrd. USD nahm die Nachfrage nach nachhaltigen ETPs um 62% gegenüber 2020 und um mehr als das Vierfache gegenüber 2019 zu. Bemerkenswerterweise wurden über 70% der nachhaltigen Ströme im Jahr 2021 in EMEA generiert.