23.02.2026, 15:44 Uhr

Das oberste US-Gericht kippt US-Präsident Donald Trumps bisherige Zollpolitik, der Präsident schlägt mit neuen 15-Prozent-Zöllen zurück. Für Investoren entsteht eine Phase erhöhter Unsicherheit – aber auch...

Immobilienanlagen bieten sich Investoren an, die sich gegen die steigende Inflation wappnen wollen. Nicht alle Arten von Immobilien kommen aber für den Teuerungsschutz in Frage, sagt Tom Walker von Schroders.

Wohnimmobilien können nicht nur eine solide Geldanlage sein, sondern sind auch lebensnotwendig. Jeder braucht ein Zuhause. Da dies zu den Grundbedürfnissen des Menschen gehört, ist der Immobilienmarkt neben Transport und Nahrung einer der drei grössten Bestandteile des amerikanischen Verbraucherpreisindex (VPI).

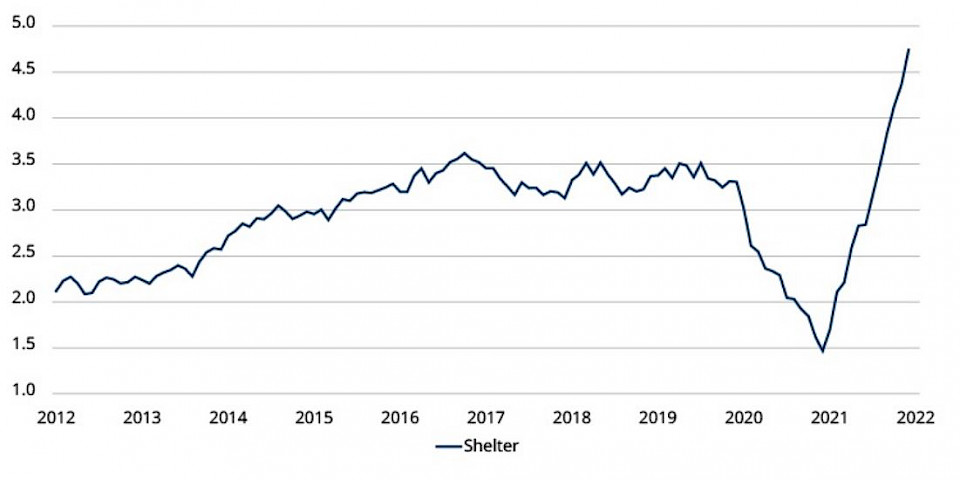

Die Abbildung unten veranschaulicht den dramatischen Anstieg der Kosten für Wohnraum in den USA seit Beginn 2021 (im VPI bezeichnet als "Shelter" – Unterkunft). "Eigentümer von Wohnimmobilien können eine reale Rendite erzielen, da ihre Cashflows mit der Inflation Schritt halten und in einigen Fällen sogar darüber liegen", sagt Tom Walker, Co-Leiter Global Listed Real Assets bei Schroders.

Schutz vor Inflation erziele man aber nicht nur mit Wohnimmobilien. Viele Mietverträge in verschiedensten Teilsektoren enthalten ausdrückliche Verpflichtungen zu inflationsbedingten Mieterhöhungen (oder "Preissteigerungen"). In einigen Fällen gebe es auch Mietverträge mit festen Preisanpassungen oder Mietpreisüberprüfungen zu bestimmten Zeitpunkten. All das biete den Anlegerinnen und Anlegern die Möglichkeit, mit ihren Erträgen eine reale Rendite zu erzielen, d. h. eine Rendite, die über der Inflation liegt.

Die Unverzichtbarkeit vieler Immobilienanlagen, wie zum Beispiel Wohnimmobilien (alle brauchen einen Platz zum Leben), Gesundheitsinstitutionen (alle werden irgendwann einmal krank) oder Datenzentren (alle kommunizieren digital), ist einer der Gründe, warum Anlegerinnen und Anleger in der Vergangenheit vor Inflation geschützt waren.

Durch die Pandemie haben sich einige Trends wie E-Commerce und Homeoffice beschleunigt. Diese langfristigen Strukturänderugnen haben die Preissetzungsmacht der Eigentümer von Immobilienanlagen wie Gewerberäume für Einzelhandel und Büros geschwächt. Folglich sei die Möglichkeit, Inflationserhöhungen an die Mieter in diesen Gebäuden weiterzugeben, stark eingeschränkt.

"Niedrige Nachfrage und hohes Angebot sind für jeden Markt eine toxische Kombination. Vermutlich werden bestimmte Teilsektoren mittel- bis langfristig weiterhin mit schwierigen Betriebsbedingungen konfrontiert sein. Es war daher noch nie so wichtig wie heute, die richtige Immobilie auszuwählen", betont Walker.

Investoren können ihre Chancen maximieren, die gestiegenen Kosten an ihre Mieter weiterzugeben, indem sie sich auf Standorte mit dem stärksten Wirtschaftswachstum konzentrierten. Bestimmte Teilsektoren seien durch ein äusserst niedriges Angebot gekennzeichnet. In vielen Städten sei es beispielsweise sehr schwierig, den Zuschlag für Datenzentren, Lager, Self-Storage und Studentenwohnheime zu erhalten. Dennoch reisse die Nachfrage nach diesen Immobilien nicht ab.

Die Preissetzungsmacht werde in bestimmten Teilsektoren zunehmen, da die Rohstoffkosten den Baubeginn vieler Projekte einschränken. "Es gibt zwei wesentliche Gründe, warum keine neuen Immobilien auf den Markt kommen", erklärt Walker.

Die Pandemie führte zunächst zur Abschwächung des Immobilienangebots, weil Baustellen geschlossen wurden. Der spürbare Anstieg der Rohstoffkosten und die Engpässe der Versorgungsketten verursachten ausserdem niedrigere Margen für Bauträger. Auch wenn das für Bauträger frustrierend sei, gebe es einen Silberstreifen am Horizont: Sowohl der Wert als auch die Nachfrage nach bestehenden Objekten steige.

Viele Anlegerinnen und Anleger seien besorgt über die Auswirkungen steigender Zinsen auf den Immobiliensektor. "Die Geschichte zeigt jedoch, dass man sich deshalb keine Sorgen machen sollte. Zu Beginn der letzten beiden Zinserhöhungszyklen schloss der globale Real Estate Investment Trust (REIT)-Sektor mit positiven Gesamtrenditen ab", meint Walker abschliessend.