02.05.2024, 12:09 Uhr

«Wer den Inflationsausblick für die USA auf Europa überträgt, kann Chancen mit europäischen Kernanleihen verpassen», schreiben Brad Tank, Ashok Bhatia und Patrick Barbe vom Fixed Income Team von Neuberger Berman.

Die höheren Zinsen haben eine Bankenkrise ausgelöst, auf die Notenbanken, Investoren und Bankkunden reagieren müssen. «Wir erleben zwar keinen systemischen Bank Run und auch keine Neuauflage von 2008, aber die plötzliche Instabilität macht den Anlegern Sorgen. Von einer Finanzkrise sind wir aber weit entfernt, und es droht auch keine Deflation», schreibt Chris Iggo, CIO Core Investments bei AXA Investment Managers.

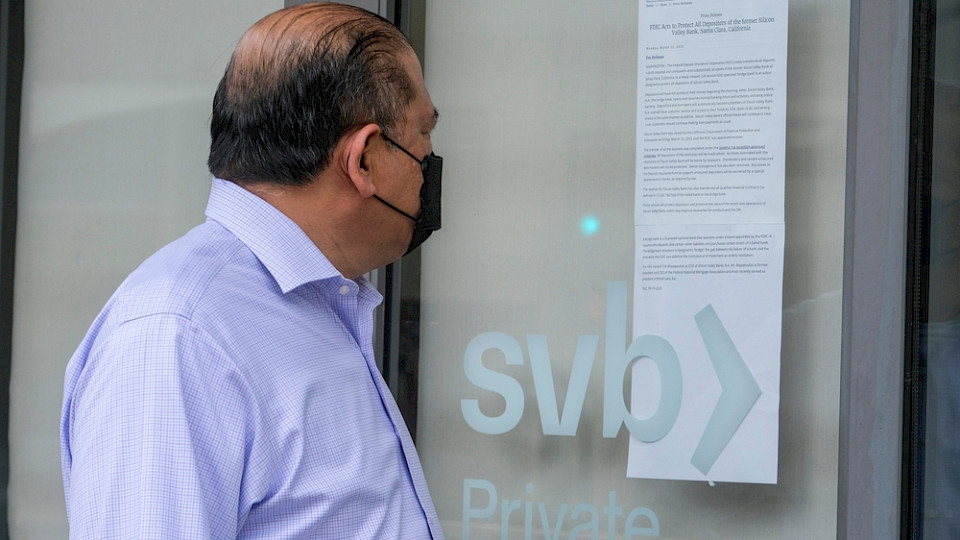

Der Zusammenbruch der Silicon Valley Bank (SVB) in den USA hat den kurzfristigen Wirtschafts- und Marktausblick noch unklarer gemacht. «Nach einem Jahr mit steigenden Zinsen kann man ihn als Anzeichen dafür deuten, dass die Geldpolitik allmählich wirkt. Schliesslich hat der Niedergang der SVB auch damit zu tun, dass die Wertpapierbestände der Bank wegen der steigenden Zinsen massiv an Wert verloren», heisst es im jüngsten Marktausblick. «Ich weiss gar nicht, wie oft ich diese Woche Varianten von Warren Buffetts berühmtem Zitat gehört habe, dass man erst bei Ebbe sehe, wer ohne Badehose schwimmen gegangen sei. Darin steckt mehr als ein Körnchen Wahrheit. Straffere Finanzbedingungen decken Schwächen auf. Schon vor zwei Wochen schrieb ich, dass dieser Konjunkturzyklus noch Überraschungen bereithalten würde.»

Die Folgen steigender Zinsen

Jede Finanzkrise hat firmenspezifische und systemische Gründe. Bank Runs haben meist auch etwas mit schlechtem Management und schlechter Risikokontrolle zu tun. Wenn die Defizite bekannt werden, verlieren Einleger und Investoren das Vertrauen. Aber es gibt auch konjunkturelle und systemische Gründe: In den USA sind die Bankeinlagen in den letzten Jahren enorm gestiegen, auch wegen des zusätzlichen Quantitative Easing in der Coronazeit. Die wachsende Zentralbankgeldmenge liess die Einlagen steigen, und die expansive Geldpolitik tat ein Übriges. Weil die Einlagen schneller wuchsen als das Kreditvolumen, wurde der Überschuss in Wertpapieren angelegt. An deren Kreditqualität gab es keinen Zweifel, handelte es sich doch um US-Staatsanleihen und Mortgage-Backed Securities. Allerdings gingen die Banken hohe Zinsrisiken ein, was bei einem Zinsanstieg nichts Gutes versprach. Dieses Problem ist in den USA allgegenwärtig, doch ist das Ausmass sehr verschieden. Letzte Woche gerieten amerikanische Regionalbanken unter Druck; hier sind Probleme durch Fristeninkongruenz wahrscheinlicher als bei den strenger beaufsichtigten Grossbanken.

Riskante Einlagen

Bankeinlagen gelten jetzt als mögliche Quelle systemischer Risiken. Die Banken zahlen ihren Kunden für die Einlagen nicht viel, und in den letzten Jahren fast nichts – wegen der niedrigen Zinsen und der hohen Barmittelbestände von Haushalten und Unternehmen. Aber jetzt sind die Zinsen gestiegen, was Geldmarktfonds und Treasury Bills zu interessanten Alternativen macht. Theoretisch kann das bedeuten, dass in grossem Umfang Einlagen aus dem Bankensystem abgezogen werden. «Generell scheinen mir die Befürchtungen zwar übertrieben, doch könnten kleinere Institute durchaus zum Opfer von Bank Runs werden – sei es, weil man ihnen nicht mehr vertraut und Gelder zu grösseren, vermeintlich sichereren Banken umschichtet oder weil andere Anlagen höhere Zinsen versprechen», schreibt Iggo.

Fallende Nettozinsmargen

All das bewirke, dass die Banken höhere Einlagenzinsen bieten müssten. Das habe aber wiederum Auswirkungen auf die Nettozinsmarge und damit auf die Gewinne. Zugleich wachse die Kreditmenge wegen der schwächeren Wirtschaft nicht mehr so schnell; die Kreditbedingungen werden strenger. Das wiederum mache eine Rezession wahrscheinlicher, sodass es kleineren und mittleren Unternehmen noch schwerer fällt, Kredite zu bekommen. Schon jetzt hätten die Allokationsentscheidungen mancher Investoren amerikanischen Regionalbanken geschadet.

Warnsignale

Auch in Europa kommen unternehmensspezifische und systemische Entwicklungen zusammen. «Die Schweiz bemüht sich, das Vertrauen in ihr Finanzsystem zu stärken. Dennoch bedarf die Krise der Crédit Suisse wohl einer grösseren Lösung. Diese Woche war vor allem die Auflösung von Bankguthaben ein Risiko, aber auch ein mögliches Übergreifen auf andere Grossbanken, die am Markt als Gegenparteien der Crédit Suisse auftreten. Einstweilen wurden diese Risiken zwar eingedämmt, aber die Warnsignale nehmen zu», heisst es bei AXA.

Kein 2008

Vergleiche mit 2008 dürften natürlich nicht fehlen. «Ich glaube allerdings, dass diesmal die Zinsentwicklung die Krise ausgelöst hat. Die steigenden Zinsen haben Mängel im Risikomanagement aufgedeckt. Bei extrem unterschiedlichen Laufzeiten von Aktiva und Passiva können Auszahlungswünsche nur befriedigt werden, wenn die Banken Verluste realisieren. Die internationale Finanzkrise war hingegen eine Kreditkrise, verursacht durch Abschreibungen auf Immobilienkredite. Irgendwann könnte es aber auch jetzt wieder zu Ausfällen kommen, sodass aus der Zinserhöhungs- eine Kreditkrise wird. Dann würde sich der Ausblick für Unternehmensanleihen und Aktien verschlechtern.»

Zinsen so volatil wie seit der Finanzkrise nicht mehr

Umso wichtiger sei deshalb der Zinsausblick. «Letzte Woche waren die Zinsen sehr volatil, und der US-Zweijahreszins schwankte an den letzten acht Handelstagen um 130 Basispunkte. Das gab es noch nie. Trotz der noch immer viel zu hohen Inflation – mit einer zwar etwas niedrigeren, aber mit 5,5 Prozent im Jahresvergleich noch immer sehr hohen Kernrate – dürfte das Zinsmaximum bald erreicht sein. Umso wichtiger ist, dass die Notenbanken keinen Zielkonflikt zwischen Finanzmarktstabilität und Inflationsbekämpfung zulassen. Wenn aber mehr Banken in Schwierigkeiten geraten und die Marktvolatilität generell zunimmt, müssen wir unsere Zinsprognosen vielleicht überdenken. Wenn wir 2008 eine Kreditkrise hatten und heute eine Zinserhöhungskrise erleben, hat das aber auch etwas Gutes: Man kann sehr viel schneller die Zinsen senken als Bonitätsprobleme lösen.»

Chancen mit Credits

Nach den jüngsten Entwicklungen seien die Anleger jetzt weniger risikobereit. Ausserdem habe sich der Ausblick für Konjunktur Credits und Aktien verschlechtert. Weil die Banken auf beiden Seiten des Atlantiks konservativer werden müssen, hätten sie ihre Kreditbedingungen gestrafft. Die Spreads sind deshalb bereits gestiegen, bei US-dollar- und eurodenominierten Investmentgrade-Anleihen allein seit Monatsbeginn um etwa 40 bis 45 Basispunkte. Bei High Yield waren es sogar über 100 Basispunkte. Die amerikanischen Investmentgrade-Spreads haben schon bald wieder ihre Höchststände vom letzten Oktober oder dem Höhepunkt des Ausverkaufs im Jahr 2018 erreicht. Die Renditen sind heute höher als in früheren Marktzyklen, und kurzfristig scheinen sogar wieder 6 Prozent denkbar. Die amerikanischen High-Yield-Renditen nähern sich 9 Prozent. Zu Beginn der Pandemie waren es gut 11 Prozent, und 2015 waren es 10 Prozent.

Vorteil europäische Banken

Trotz der höheren Finanzrisiken sind europäische Credits noch interessanter geworden. Das gilt für den Gesamtmarkt, aber auch für Einzelwerte, die beim Ausverkauf der letzten Woche besonders unter Druck gerieten. «Für europäische Banken sind meine Anleihenkollegen sehr viel optimistischer als für amerikanische. Sie begründen das mit der strengeren Regulierung und gehen davon aus, dass steigende Zinsen wegen der in Europa üblichen Bilanzstrukturen kein so grosses Problem sind», schreibt Iggo. Die Renditen eurodenominierter Investmentgrade-Titel mit mittleren Laufzeiten nähern sich 4,5 Prozent, und die Kurse seien meist noch immer niedrig. Aus der Vergangenheit wissen wir, dass nicht nur die Fed für Liquidität sorgen kann. Die EZB könnte bei einer Liquiditätsklemme beispielsweise ihre langfristigen Refinanzierungsgeschäfte wieder aufleben lassen.

Aber die Katze ist aus dem Sack

Risiken für die Finanzmarktstabilität und mögliche Dominoeffekte seien aber nicht zu leugnen. Die Zinsen sind stark gestiegen, und das Wirtschaftswachstum geht zurück, auch wenn es noch immer hoch erscheint. Von 2020 bis 2022 wurde das Weltfinanzsystem mit Liquidität überschüttet. Da überrascht es nicht, wenn der Umgang damit ebenso für neue Risiken sorgt wie ein beginnender Liquiditätsabbau. «Von systemischen Risiken kann aber keine Rede sein, denn es werden keine Gelder aus dem Finanzsystem abgezogen.» In puncto Schwächen von Banken und Unternehmen ist die Katze aber aus dem Sack: Für das Bankensystem ist wichtig, bei welchen Instituten die Einlagen gehalten werden und mit welchen Aktiva sie besichert sind. Zuletzt hiess es, dass grosse US-Banken eigene Mittel auf Konten bei Problembanken einzahlen mussten. «Rechnen wir also mit weiteren Notenbank- und Brancheninitiativen, die das Vertrauen in den nächsten Wochen stärken sollen. Manches erinnert doch ein wenig an den Sommer 2008.»

Und Technologie?

«Wir sind zurzeit auf den Bankensektor und seine Defizite fixiert. Manche US-Banken waren letzte Woche aber in den Schlagzeilen, weil sie eine andere Gemeinsamkeit haben: Ihre Kunden stammen aus dem Technologiesektor. Eine unausgewogene Einlagenstruktur oder ein konzentriertes Kreditportfolio können zum Problem werden, wenn der Technologiesektor selbst in die Rezession fällt. Wesentlichen Anteil am starken Einlagenwachstum der SVB hatten Finanzmittel für Start-ups. Doch jetzt, wo die Umsätze im Technologiesektor nicht mehr so stark steigen, wird dieses Geld schnell verbrannt, weil die Unternehmen die Gehälter ihrer Programmierer zahlen und andere Ausgaben bestreiten müssen. Start-ups aus den Bereichen KI, Gesundheitstechnologie und grüne Technologie wird es in Zukunft wesentlich schwerer fallen, Wagniskapital einzuwerben. Die grossen börsennotierten Technologieunternehmen mit ihren gut gefüllten Kassen könnten sich dies irgendwann zunutze machen und in grossem Stil neu gegründete Technologieunternehmen kaufen. Das könnte ihre Position stärken und ihnen Vorteile verschaffen, wenn sich die Konjunktur wieder erholt. Es bleibt spannend.»

Markteinschätzungen

Was aber bedeutet all das für Marktprognosen? «Ich wüsste nicht, warum man jetzt für Anleihen pessimistisch sein sollte. Schliesslich werden die Zinserhöhungen bald zu Ende sein, und auch der Risikoanstieg liegt wohl hinter uns», fasst Iggo zusammen. Schon jetzt werden US-Staatsanleihen sehr viel positiver eingeschätzt. Die Zehnjahresrendite ist auf 3,5 Prozent gefallen. «Erinnern Sie sich noch? Vor einiger Zeit schrieb ich, dass bei 4 Prozent wieder gekauft würde. Weil die Renditen aber nicht gefallen sind, bleiben Kurzläufer hier trotz der höheren Risiken attraktiv. Auch andere Credits scheinen interessant, auch wenn die Spreads in dieser Endphase des Zinszyklus jederzeit steigen könnten. Die Wertentwicklung der Vergangenheit garantiert zwar keine Erträge, doch zeigt uns die Geschichte, dass ein Spreadanstieg eine Kaufgelegenheit sein kann.»

Der Aktienausblick habe sich unterdessen nicht geändert, fügt er an. US-Titel seien noch immer teuer, und die Unternehmensgewinne dürften fallen. Die Gewinne der Banken könnten zurückgehen – im Technologiesektor sind sie es bereits, und im Energiesektor dürften sie angesichts des weltweiten Energiepreisrückgangs kaum an das letzte Jahr anknüpfen können. «Jede vertrauensbildende Massnahme der Notenbanken wird zwar die Aktienkurse steigen lassen, doch scheinen die Fundamentaldaten in den nächsten Quartalen eher schwach», so das aktuelle Fazit.