20.02.2026, 10:24 Uhr

Die Börsenbetreiberin SIX schafft einen Direktzugang zum Zentralverwahrer der griechischen Börse ATHEXCSD. Dafür spannt die SIX mit der Piräus Bank (Trapeza Peiraios) zusammen. Damit werde die Verbindung...

Der Lehman Brothers Kollaps, Auslöser der Finanzkrise 2008, liegt genau zehn Jahre zurück. Dieses einschneidende Ereignis wird sich als unrühmlicher Meilenstein in die Weltgeschichte einreihen. Es stellt sich nun die Frage, welche Lehren daraus gezogen wurden.

Am 15. September jährt sich die Pleite von Lehman Brothers zum zehnten Mal. Die Wochen nach dem Zusammenbruch der damals viertgrössten Investmentbank der USA waren von heftigsten Marktschwankungen gekennzeichnet. Diese Tage werden nun sukzessive aus den Berechnungen von Kennzahlen herausfallen, die sich auf einen Zehnjahreszeitraum beziehen. Aus diesem Umstand wird die ex-post berechnete Volatilität förmlich kollabieren, schätzen die Experten von DWS. Wenn die Volatilität sinkt, können Investoren bei einem gegebenen maximalen Verlustrisiko höhere Positionen eingehen, führen sie weiter aus.

Vormarsch der passiven Investitionen

Im Rückblick über die letzte Dekade sticht für Jason Borbora, Assistant Portfolio Manager bei Investec AM, als Erstes das enorme Wachstum bei passiven Investitionen heraus. Er schätzt, dass ein Fünftel der globalen Assets under Management, konkret 8 Billionen USD, dieser Kategorie zugehören. Heute gebe es mehr Indexe als einzelne Aktien. Die Investoren platzieren ihre Priorität auf eine makroökonomische Sicht (top-down) anstelle einer fundamentalen Aktienanalyse (bottom-up), stellt Borbora fest. Er sieht hier eine mögliche Fallgrube.

Quantitative Easing als Gegenmassnahme zur Krise

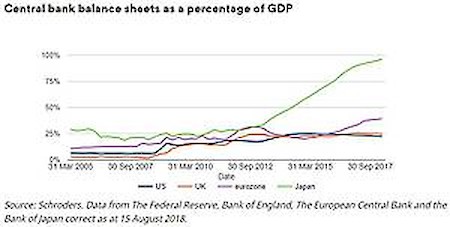

Weiter sind für Borbora auch die Quantitative Easing Programme der Zentralbanken nennenswert. Er streicht als Beispiel heraus, wie die US-Nationalbank ihre Bilanz zu Spitzenzeiten von 1 Billion USD auf 4.5 Billionen USD aufblähten, ohne eine wirtschaftliche Inflation zu verursachen. Wenn jetzt die Nationalbanken versuchen, die durch Quantitative Easing in den Markt gespülte Liquidität wieder auf eine gesündere Menge zu trocknen, befürchtet Borbora, dass radikale Bewegungen in Obligationen und Aktienkapitale zum Usus werden.

Central Bank Balance Sheets as a Percentage of GDP

Lehren nicht gezogen: Verschuldung steigt unaufhörlich

"Es bedarf Stärke und Bereitschaft, eine Sucht zu überwinden. Zehn Jahre nach dem Zusammenbruch von Lehman Brothers und der darauffolgenden globalen Finanzkrise ist keine dieser Tugenden vorhanden. Ganz im Gegenteil, wir haben nichts gelernt. Die Sucht hat sich vielmehr verstärkt. Seit der Banken- und Finanzkrise ist die globale Verschuldung sowohl in den Industrie- als auch in den Entwicklungsländern gestiegen unabhängig ob in der Regierung, im Finanzwesen, bei den Verbrauchern oder in der Unternehmenspraxis" beklagt Nick Clay, Manager des BNY Mellon Global Equity Income Fund bei Newton IM, einer Boutique von BNY Mellon.

Matthew Dobbs, Head of Global Small Caps bei Schroders, zieht ebenfalls dasselbe Fazit: "Es scheint, als ob die Welt die Lektion über Schulden nicht gelernt hat. In den Jahren seit der Krise haben wir aussergewöhnlich tiefe Zinsraten gesehen. Die Kosten einer Verschuldung sind so tief, dass die Leute nicht darauf achten, welche Beträge sie sich eigentlich ausleihen." Zwar war der Zusammenbruch des US-Immobilienmarkts der Katalysator zur Krise, aber am Ursprung stand der einfache Zugang zu billigem Geld. Angetrieben durch günstige Kredite wurden immer riskantere Geschäfte mit einer immer höheren Verschuldung getätigt. Eine Dekade später sind in vielen Ländern weiterhin die Schulden rapide am steigen und die Zinsen auf einem Rekordtief.

Nächste Krise in Aussicht

Anstatt sich den harten Konsequenzen der Fehlallokation des Kapitals zu stellen, die zur Krise führte, habe die globale quantitative Lockerung die Sucht nach "schnellem Geld" über niedrige Zinssätze und eine Fülle an Liquidität auf eine ganz neue Ebene gebracht, bekräftigt Clay. Die Verschuldung basiere weiterhin mehrheitlich auf Vermögenswerte und genau diese Abhängigkeit wird seiner Meinung nach auf dem Prüfstand stehen, wenn der Übergang von der quantitativen Lockerung zur quantitativen Straffung vollzogen wird.

Gelingt es, die in den vergangenen zehn Jahren durch die quantitative Lockerung in Umlauf gebrachten Gelder abzuziehen, ohne die nächste Krise auszulösen, wird die lockere Geldpolitik ein valables politische Instrument der Zentralbanken, das zukünftig häufiger zum Einsatz kommen würde. Sollte die lockere Geldpolitik jedoch die dunkle Seite der Sucht aufdecken, wird bald die Ernüchterung eintreten, dass die Wirtschaft nichts dazugelernt hat, dessen ist sich auch Clay sicher.