09.03.2026, 08:52 Uhr

Der Markt für tokenisierte Realwerte wächst rasant – und die Infrastruktur, die institutionelle Anleger bislang vermissten, nimmt nun konkrete Formen an. Die Schweizer Amina Bank tritt als erste regulierte Bank...

Bei Banken herrscht noch immer Unsicherheit, welche Technologien zukünftig für sie relevant sind. Das zeigt die Studie zum Schweizer Retailbanken-Markt der Hochschule Luzern. Im Ranking der besten Retailbanken haben kleine und mittelgrosse Banken am besten abgeschnitten.

Sämtliche digitale Technologien und Angebote werden in den nächsten fünf Jahren an Relevanz gewinnen. Zu diesem Schluss kamen die Geschäftsleitungsmitglieder der Schweizer Retailbanken, die im Rahmen der diesjährigen IFZ Retail Banking-Studie befragt wurden. Die Studie hat gezeigt: Sowohl bei den Technologien als auch bei den Produkten gibt es praktisch keine Verschiebungen in den Prioritäten. Es kann laut Studienautoren auch festgestellt werden, dass die verschiedenen Bedeutungen zunehmend konvergieren. Die Einschätzung "Alles wird (gleich) wichtiger" weise darauf hin, dass die Masse an neuen Technologien und auch deren vielfältige Anwendungsmöglichkeiten die Banken vor grosse Herausforderungen stellen. Die grossen Entwicklungslinien in Bezug auf die zukünftige Relevanz der Technologien scheinen noch unklar zu sein. Als wichtig werden von den Befragten vor allem diejenigen Bereiche erachtet, in welchen es in der Schweiz bereits Vorreiter in der Form von anderen Banken gibt. "Es würde sich lohnen, wenn sich Banken in Bezug auf die Priorisierung von Technologien verstärkt auch an führenden branchenfremden Retailern oder internationalen Technologiefirmen orientieren würden", sagt Andreas Dietrich, Studienleiter und Professor für Banking and Finance an der Hochschule Luzern.

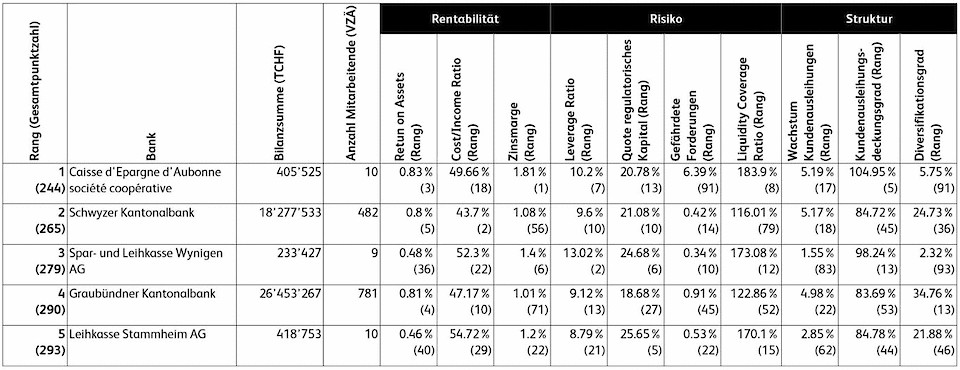

Im Ranking der besten Schweizer Retailbanken belegen drei Kleinstbanken mit lediglich etwa zehn Mitarbeitenden (Caisse d'Epargne d'Aubonne, Spar- und Leihkasse Wynigen, Leihkasse Stammheim) sowie die beiden Kantonalbanken aus Schwyz und Graubünden die ersten fünf Ränge. Für das Ranking werden Kennzahlen von 91 Instituten analysiert. Der Fokus liegt auf zehn Kennzahlen, welche das Risiko, die Rentabilität sowie die Struktur von Bilanz und Erfolgsrechnung von 2015 bis 2018 erfassen. Auffällig sind laut Studie weiterhin die teilweise sehr unterschiedlich hohen Zinsmargen und Eigenmittelausstattungen zwischen den Schweizer Retailbanken.

Die Aktien, Partizipationsscheine und Genossenschaftsscheine von Retailbanken erhalten normalerweise wenig öffentliche Aufmerksamkeit und werden von Aktien-Analysten nur schwach abgedeckt. Daher wurde im Rahmen der Retail Banking-Studie die Performance von kotierten und nicht-kotierten Beteiligungstiteln von 36 Schweizer Retailbanken über fünf, zehn und 15 Jahre analysiert. Die durchschnittliche Jahresrendite der kotierten Bankentitel betrug in den letzten zehn Jahre 4.4 Prozent. Die nicht-kotierten Titel rentierten mit durchschnittlich 2.6 Prozent. In der gleichen Zeit steigerte sich der SPI jährlich um durchschnittlich 8.0 Prozent.

Insbesondere die Titel von kleinen Banken sind häufig eher illiquid. Eine Investition aus rein finanziellen Motiven muss somit auch in Anbetracht der ungewissen Zukunftsperspektiven gut überlegt sein. Die Untersuchung zeigt aber auch, dass die Retailbanken sehr stark lokal verankert sind und häufig über ein breites Aktionariat verfügen.

Im Zuge der Finanzkrise wurden neue Liquiditätsvorschriften in Form der Liquidity Coverage Ratio (LCR) und der Net Stable Funding Ratio (NSFR) eingeführt. Anhand von Expertengesprächen wurde in der Studie eruiert, wie die Banken diese neuen Regelungen beurteilen. Die Finanzinstitute bestätigten, dass sich der Stellenwert von Liquiditätsrisiken seit der Einführung der Vorschriften stark erhöht hat. Die bereits erfolgte Einführung der LCR war aber sowohl technisch als auch fachlich für die meisten Banken aufwendig, wie die Gespräche ergaben. Diese Komplexität könne man auch daran erkennen, dass alleine schon die Umsetzung die Schweizer Retailbanken 16 Millionen Franken gekostet hat, so die Studienautoren. Überproportional stark habe es dabei vor allem die kleinen Banken geschmerzt. Entsprechend werde auch die Effektivität der Liquiditätsvorschriften zwar mehrheitlich anerkannt, die Effizienz aber abhängig von der Bankengrösse kritisch beurteilt.

Im letzten Teil der Studie wurde die Corporate Governance von 74 Banken analysiert. Wie sich zeigt, steigt der Frauenanteil in den Verwaltungsräten, während dieser in den Geschäftsleitungen weiterhin tief bleibt (21%, bzw. 7%). Die Zahl der Frauen in den Verwaltungsräten stieg innerhalb eines Jahres von 102 auf 112, hingegen sank jene der Frauen in den Geschäftsleitungen von 26 auf 23. Viele Banken haben sich zum Ziel gesetzt, den Frauenanteil in ihren Verwaltungsräten zu erhöhen. Wie eine Analyse der seit dem Jahr 2015 neu gewählten Verwaltungsratsmitglieder zeigt, setzen die Banken dieses Ziel auch erfolgreich um: Der Frauenanteil liegt bei den in diesem Zeitraum neu gewählten Verwaltungsratsmitgliedern mit rund 30 Prozent deutlich höher als jener aller VR-Mitglieder (21%). Im Jahr 2019 sind gemäss der IFZ Retail Banking-Studie sogar 39 Prozent aller neugewählten VR-Mitglieder Frauen.