11.03.2026, 07:59 Uhr

Die Schweizer Pensionskassen haben im Februar 2026 mit einer durchschnittlichen Rendite von 1,35 Prozent einen soliden Monat abgeliefert. Das zeigt die aktuelle Auswertung von UBS, die über 300 autonome Schweizer...

Nachdem festverzinsliche Anlagen die Portfolios institutioneller Investoren für lange Zeit dominiert haben und zur Renditesteigerung und Portfoliodiversifizierung vor allem Aktien herangezogen worden sind, hat sich in den letzten zehn bis 15 Jahren ein klarer Trend zu stark diversifizierten Portfolios, insbesondere auch unter Einbeziehung sogenannter Alternativer Investments, herausgebildet, schreibt Jan Peters von Aquila Capital.

Das Spektrum der Alternativen Investments umfasst dabei so unterschiedliche Assetklassen wie Hedge-Fonds, Infrastruk- turbeteiligungen, Agrarinvestitionen, Kreditportfolios, Immobilien sowie Private Equity, so Peters weiter.

Vorangetrieben wurde dieser Trend insbesondere von den Verwaltern der Stiftungsvermögen US-amerikanischer Universitäten wie Yale oder Harvard, die konsequent akademische Erkenntnisse zur Port- foliotheorie in ihren Portfolios umsetzen. Yale beispielsweise investiert seit langem in diverse alternative Assetklassen: Private Equity (seit 1973), Immobilien (1978), Rohstoffe (1986) oder Wald (1996) und konnte damit überdurchschnittliche Renditen erzielen, von 1994 bis Juni 2013 13,5 % p. a. bezogen auf das Gesamtportfolio.(1)

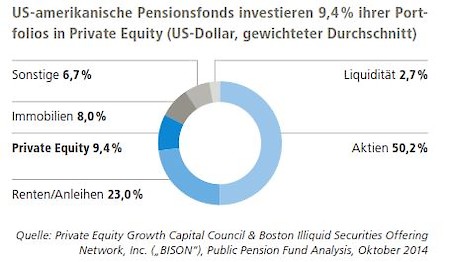

Angezogen von diesen Erfolgen haben Vermögensverwalter, Anlageberater und institutionelle Investoren mit einem langfristigen Anlagehorizont begonnen, den Investmentansatz der US-Stiftungen für ihre Portfolios bzw. die Portfolios ihrer Kunden zu adaptieren. Zu den größten institutionellen Investoren zählen dabei öffentliche und private Pensionsfonds, die die kapitalgedeckten Pensionsan- sprüche ihrer Versicherten langfristig anlegen. In dieser Gruppe stieg in dem Zeitraum von 1995 bis 2014 der Anteil der Alternative Investments von ca. 5 % auf ca. 25 %.(2) Das mit Abstand größte Anlagevolumen in Höhe von über 22 Billionen US-Dollar wird dabei von US-amerikanischen Pensionsfonds verwaltet.(3) Diese haben ihre Quoten im Bereich Alternative Assetklassen vor allem durch

Invest- ments in Immobilien und Private Equity erhöht. Einer Untersuchung von über 150 US-amerikanischen Pensionsfonds zufolge, lag bei diesen Investoren die Allokation in Immobilien zuletzt bei durchschnittlich 8 % und in Private Equity sogar bei durchschnittlich 9,4 % des verwalteten Vermögens. Private Equity hat sich damit in den Portfolios US-amerikanischer Pensionsfonds als drittwichtigste Assetklasse hinter Aktien und Renten etabliert.

Einer Analyse der London Business School zur Folge haben Family Offices sowie Stiftungen ihre Allokation in Private Equity von 2006 bis 2012 von unter 10 % auf über 15 % ausgebaut (4).

Hier geht's zum vollständigen Bericht.

1) The Yale Endowment, Geschäftsbericht 2013.

2) Towers Watson, Global Pension Assets Study 2015, February 2015.

3) Towers Watson, Global Pension Assets Study 2015, February 2015.

4) Eli Talmor and Florin Vasvari, Coller Institute of Private Equity, The Extent and Evolution of Pension Funds' Private Equity Allocations, January 2014.

Quelle: Aquila Capital