11.03.2026, 07:59 Uhr

Die Schweizer Pensionskassen haben im Februar 2026 mit einer durchschnittlichen Rendite von 1,35 Prozent einen soliden Monat abgeliefert. Das zeigt die aktuelle Auswertung von UBS, die über 300 autonome Schweizer...

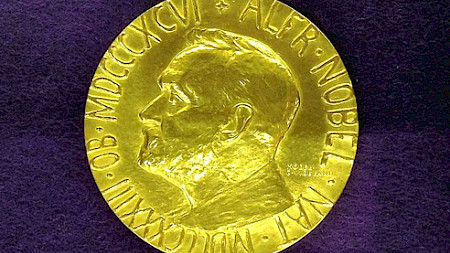

Der US-amerikanische Verhaltensökonom Richard Thaler erhält den Wirtschaftsnobelpreis für die Erforschung, wie die menschliche Psyche wirtschaftliche und finanzielle Entscheidungen beeinflusst. Seine Erkenntnisse sind schon lange Teil der Behavioral Finance-Strategien von Degroof Petercam.

Der an der Universität von Chicago lehrende US-Wissenschaftler Richard Thaler ist am 9. Oktober mit dem Wirtschaftsnobelpreis für seinen Beitrag zur Verhaltensökonomik ausgezeichnet worden. Im Zentrum seiner Arbeit stehen psychologische Faktoren, die hinter wirtschaftlichen und finanziellen Entscheidungen stehen.

Der Forscher habe gezeigt, dass begrenzte Rationalität, soziale Präferenzen und ein Mangel an Selbstbeherrschung systematisch Entscheidungen und Marktergebnisse beeinflussen, heisst es in der Begründung der Jury. Während die Wirtschaftswissenschaften lange Zeit das Bild des rationalen, rein nutzenmaximierenden Verbrauchers zeichneten, hat der 72-jährige "Pionier der Verhaltensökonomie" in seinen langjährigen Untersuchungen nachgewiesen, dass sich der Mensch wie in anderen Lebensbereichen auch bei wirtschaftlichen Fragen und der Geldanlage sehr stark von seinen Emotionen leiten lässt und weit weniger rational ist, als dies lange angenommen wurde.

Wie bei wirtschaftlichen Entscheidungen, zum Beispiel dem Kauf eines Autos, treffen Menschen an den Finanzmärkten regelmässig irrationale Entscheidungen. Fehlentscheidungen und Herdenverhalten führen so zu abweichenden Tendenzen zur Theorie des rational handelnden Menschen. Denn in der Realität neigen Anleger bei negativen wie auch positiven Nachrichten und Ereignissen an den Märkten zu emotionalen Übertreibungen. In der Folge entstehen Fehlbewertungen sei es, dass einzelne Aktien übertrieben abgestraft oder übertrieben gefeiert werden.

Anlegerfehler systematisch erfassen und nutzen

"Mithilfe der Behavioral Finance lassen sich immer wiederkehrende Anlegerfehler analysieren. Ein Investmentansatz, der sich von menschlichen Emotionen frei macht, kann die Preisanomalien, die sich durch fehlerhaftes Anlegerverhalten ergeben, gezielt nutzen", sagt Jan Longeval, Co-CEO Institutional Asset Management und Mitgründer der Behavioral Finance-Strategie bei DPAM. "Chancen ergeben sich immer wieder dadurch, dass die Bewertungen an den Finanzmärkten in der Regel zu ihren Mittelwerten zurückkehren. Das heisst, die Kurse von Börsenlieblingen fallen nach einiger Zeit wieder, genauso wie die Kurse von 'Fallen Angels' in der Regel auch wieder steigen", so der Experte.

Als Pionier der Behavioral Finance hat DPAM die akademischen Erkenntnisse der Verhaltensfinanzökonomie von Richard Thaler in einen systematischen und regelbasierten Investmentprozess eingebettet. Der erste Fonds wurde bereits 2002 auf der Grundlage verhaltensbasierter Erkenntnisse aufgelegt. Mittlerweile verwaltet das Brüsseler Investmenthaus 2,5 Milliarden Euro in insgesamt drei Behavioral Value-Strategien, die auf die Aktienmärkte der USA, Europas bzw. der Eurozone fokussiert sind.

So konnte der DPAM B Capital Equities EMU Behavioral Value seit seiner Auflegung im Jahr 2002 eine Outperformance gegenüber dem MSCI Europe Index von kumuliert 65 Prozent erwirtschaften. Die Überrendite zum MSCI EMU Value Index beläuft sich in diesem Zeitraum auf 80 Prozent. "Die Ergebnisse unseres Behavioral Value-Ansatzes belegen, dass sich ein akademisches Research in einer Investmentstrategie lohnend umsetzen lässt. Basis hierfür ist ein konsistenter, regelbasierter Anlageprozess, der menschliche Emotionen und damit menschliches Fehlverhalten systematisch ausschliesst. Ein weiterer empirischer Beleg für die Theorien von Richard Thaler", sagt Philippe Denef, Lead Portfolio-Manager Quantitative Strategies bei DPAM.