23.02.2026, 06:54 Uhr

Die künstliche Intelligenz erreicht die Wirklichkeit des Kapitalmarkts – nämlich die Gewinn- und Verlustrechnung der Aktiengesellschaften. Mit höchster Nervosität werden die Ergebnisse von Softwarefirmen,...

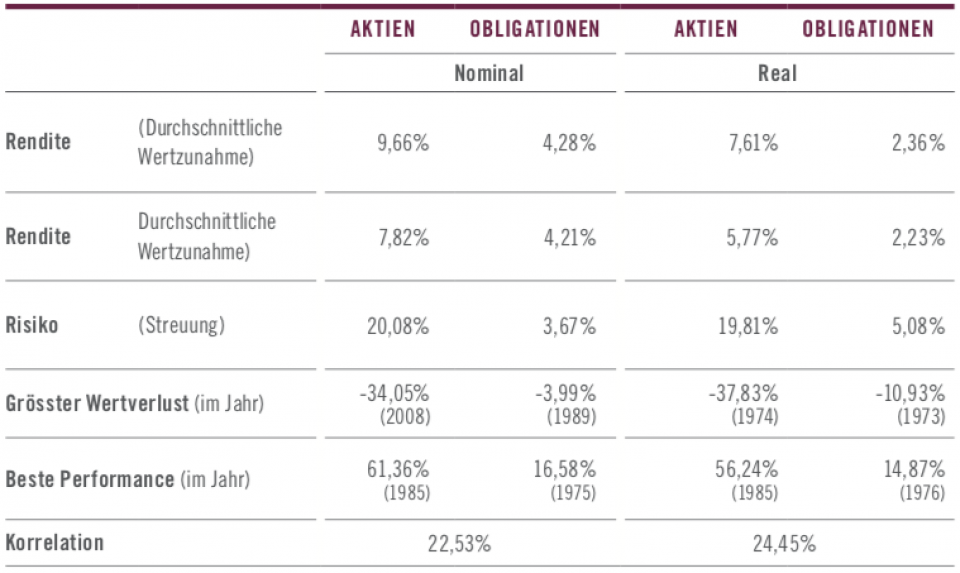

Im Januar 1988 publizierte Pictet erstmals die Langfriststudie, bei welcher die Performance von Schweizer Aktien seit Ende 1925 mit derjenigen von Schweizerfranken-Obligationen verglichen wird. Hätte man 1926 1'000 Franken in Aktien investiert, würden Ende des Jahres 2020 mehr als 800'000 Franken im Depot liegen.

2018 und 2019 schwankten die Renditen für Schweizer Aktien stark. 2019 verbuchte der breite Schweizer Aktienindex (Swiss Performance Index, SPI) mit einer Gesamtrendite von über 30% (in CHF) sein zwölftbestes Jahr seit 1926, während 2018 mit einem Rückgang von fast 9% sehr schlecht abschnitt: Es gab nur 14 noch schlechtere Jahre. Oberflächlich betrachtet mag der Gesamtertrag 2020 mit rund 4% im Vergleich zu der annualisierten Durchschnittsrendite des SPI seit 1926 von 7,8% enttäuschend aussehen.

Dies ist jedoch irreführend, kommentiert Pictet: 2020 überhaupt eine positive Rendite zu erzielen, war angesichts der durch die Pandemie verursachten Marktturbulenzen eine grosse Leistung. Anleger, die zum schlechtesten Zeitpunkt investierten (am 19. Februar, als der SPI seinen Höchststand vor der Pandemie erreichte) und auch zum schlechtesten Zeitpunkt wieder ausstiegen (am 16. März, als der SPI auf seinen tiefsten Stand fiel), machten 2020 einen Verlust von 26%. Das ist eine der schlechtesten fünf Wertentwicklungen der Schweizer Aktien seit 1926.

Mit Blick auf die Schweizer Staatsanleihen während des Aktienrückgangs 2020, sieht Pictet eine bemerkenswerte Entwicklung. In der Vergangenheit wurde das Aktienrisiko üblicherweise über langfristige Staatsanleihen von Kernländern gemindert, die tendenziell eine positive Rendite erzielen, wenn Aktien sich negativ entwickeln. Im März 2020 war dies jedoch nicht der Fall, denn 10-jährige Schweizer Staatsanleihen verzeichneten eine leicht negative Rendite, als die Aktienmärkte einbrachen.

Wie Schweizer Aktien zeigte sich auch die Schweizer Wirtschaft im Jahr 2020 widerstandsfähig. Die am stärksten von der Pandemie betroffenen Sektoren haben in der Schweiz tendenziell einen geringeren Anteil am BIP als anderswo. So machen Beherbergung und Lebensmitteldienstleistungen nur 2% der Schweizer Wertschöpfung aus. Pharma und Chemieprodukte, die in der Regel von der Pandemie profitierten, entsprechen dagegen einem verhältnismässig grossen Teil der Schweizer Exporte. Auch der bedeutende Rohstoffhandel hat der Schweizer Wirtschaft geholfen, der Krise zu trotzen.

Der breite Schweizer Aktienindex ist auf einige Mega Caps im Gesundheits- und Lebensmittelbereich ausgerichtet. Diese Unternehmen sind international diversifiziert und Teil des strukturellen Wachstumsthemas von Pictet. Sie können über lange Zeiträume ein stetiges Gewinnwachstum verzeichnen. Dieses Thema funktionierte 2019 und im 1. Halbjahr 2020 insgesamt gut und trug zu erfreulichen Ergebnissen bei Schweizer Aktien bei.

Die Gewinne im SMI dürften nach dem Rückgang um 7% in 2020 im Jahr 2021 um 16% steigen. In den USA dürften sie 2021 um 23% zulegen, in der Eurozone um 36% und in Japan um 46%. In jedem dieser Märkte sind die Gewinne 2020 stärker zurückgegangen als in der Schweiz. Pictet bleibt für 2021 optimistisch in Bezug auf Schweizer Aktien, geht aber von niedrigeren Renditen aus als an den Aktienmärkten anderer Industrieländer. Dennoch nimmt im Rahmen der aktuellen Umorientierung Richtung Value- und zyklischer Sektoren die Attraktivität der Schweizer Small Caps zu.

Pictet rät, dass langfristig orientierte Anleger mit entsprechender Risikobereitschaft einen hohen Anteil Sachanlagen in ihren Portfolios halten sollten. Interessant sei auch folgende Beobachtung: Es gab zwar eine Reihe von Fünf-Jahres-Anlageperioden, in denen der Schweizer Aktienmarkt Verluste verzeichnete, aber deutlich weniger Zehn-Jahres-Perioden mit Verlusten. Pictets Analyse der historischen Renditen zeigt, dass Schweizer Aktien bei Anlagezeiträumen von mehr als 13 Jahren in den letzten 95 Jahren keine Verluste einfuhren (mit Ausnahme des Crash von 1929). Wenn im ersten Jahr Verluste gemacht werden, liegt die mediane Dauer bis zum Break-even-Point zwischen fünf und sechs Jahren.

Wer das Pech hatte, Anfang 2008 am Schweizer Aktienmarkt anzulegen, musste in der 5-jährigen Periode bis Ende 2012 eine durchschnittliche Jahresperformance von -1,9% hinnehmen. Wenn der Investor sein Geld nicht zurückzog, erholte sich die durchschnittliche Jahresrendite später bis Ende 2020 auf +5,0% – nicht schlecht, wenn man den Verlust von 34% im Jahr 2008 berücksichtigt, so Pictet.

Je nachdem, in welchem der 15 letzten Jahre mit der Anlage begonnen wurde, liegt der Durchschnitt bei knapp 8%, vergleichbar mit dem langfristigen Durchschnitt. Wer Anfang 2012 mit der Anlage begann, profitierte von der höchsten jährlichen Rendite (über 10%). Die Renditen im Jahr 2020 waren vergleichsweise schwach. Doch wie diese Analyse zeigt, reicht die Betrachtung eines Jahres für langfristige Anleger nicht aus. "Geduld bringt Rosen", meint Pictet.

Die langjährige Erfahrung der Genfer Privatbank in der Betreuung von Privatanlegern und Family Offices zeigt, dass die grösste Gefahr für Anleger darin besteht, das (vermeintliche) Portfoliorisiko drastisch zu reduzieren, weil die Entwicklung der Kapitalmärkte nicht ihrer Risikotoleranz entspricht, und dann den anschliessenden Marktaufschwung zu verpassen. Die letzten drei Jahre seien das perfekte Beispiel dafür.

Verluste auszusitzen setze zugegebenermassen ein gewisses Mass an (subjektiver) Risikobereitschaft voraus. Insofern wiederholt Pictet an dieser Stelle den Ratschlag der letzten Jahre: Anleger sollten viel Zeit und Überlegung in die Definition einer langfristigen, robusten und tragfähigen Anlagestrategie und deren Umsetzung stecken. Nur allzu oft rücke diese extrem wichtige Fragestellung zugunsten von nur vermeintlich wichtigen Fragestellungen (Kosten der Vermögensverwaltung; Kosten der Beratung; Kosten der Analyse) in den Hintergrund.

Der durchschnittliche jährliche (annualisierte) Wertzuwachs einer Anlage am Schweizer Aktienmarkt lag im Zeitraum von Anfang 1926 bis Ende 2020 bei ca. 7,8%. Pictets Analysen zeigen, dass ein Anleger, der zu Beginn des Jahres 1926 CHF 1000 in Aktien investiert hätte, diesen Betrag Ende des Jahres 2020 auf CHF 1'276'000 vermehrt hätte. Bei einer durchschnittlichen Kostenquote von 0,5% pro Jahr wären in den gleichen 95 Jahren Kosten in Höhe von ca. CHF 462'000 entstanden, sodass der Nettogewinn bei CHF 814'000 liegen würde. "Obwohl wir noch fünf Jahre warten müssen, bis wir über Daten eines ganzen Jahrhunderts verfügen, ist die Chance gross, dass der Schweizer Aktienmarkt in den letzten 100 Jahren aus einer anfänglichen Investition von 1'000 CHF 1 Million CHF gemacht hat", meint Pictet.