03.05.2024, 09:39 Uhr

Ralf Oberbannscheidt, Global Head of Thematic Investing bei Robeco Switzerland spricht im Interview über die Gefahren von Greenwashing und wieso Robeco als einer der ersten internationalen Asset Manager ein Reporting...

Während der Corona-Pandemie begann ein Luxusuhren-Boom. Patek Philippe, Rolex, Omega, Audemars Piguet und andere Marken standen hoch im Kurs – Schweizer Uhren, die für Qualität und hohe Preise stehen. Dieser Boom sei vorbei, vermutet Bloomberg. Die Helvetische Bank schätzt die Lage der Aktien ein.

Im Jahr 2022 wurden Schweizer Uhren im Wert von rund 26 Mrd. ins Ausland exportiert. Im Juli dieses Jahres gingen die Exporte zum ersten Mal seit mehr als zwei Jahren zurück. Auch das durchschnittliche Wachstum in den vergangenen Monaten liegt deutlich unter dem des ersten Halbjahres.

Bei gebrauchten Uhren sehe es ähnlich aus, so die Analyse: Sie fallen seit über einem Jahr im Preis. Als mögliche Gründe für den Abschwung nennt Bloomberg höhere Zinsen, ein volatiles Wirtschaftswachstum, Preiserhöhungen und

Produktionssteigerungen.

Francois-Henry Bennahmias, noch bis Ende des Jahres CEO von Audemars Piguet, sagte gegenüber dem US-Finanznachrichten- und -datendienst, dass 2021 und 2022 ausserhalb der Norm gewesen seien und er davon ausgehe, dass es so etwas «nie wieder geben werde».

Wie sieht die Helvetische Bank die Situation, auch mit Blick auf die Schweizer Branchenvertreter?

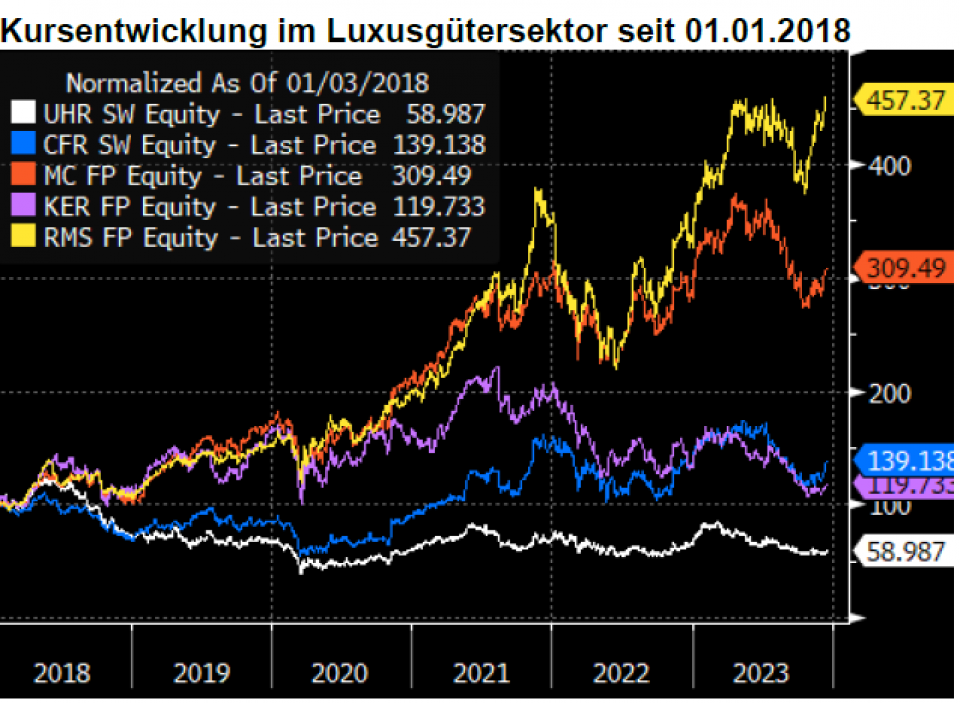

An der Börse hat der Luxusgütersektor seit dem ersten Quartal dieses Jahres ebenfalls eine Verschnaufpause eingelegt. Allerdings weist die Bank zu Recht darauf hin, dass der Sektor in den Jahren davor «einen Sonderboom erfahren und fantastische Wachstumszahlen geliefert hat.»

Ausser Hermes (Kürzel RMS FP) und Ferrari (RACE IM), die keine Schwäche zu kennen scheinen, haben Luxusgüteraktien seit ihrem Höchst im Frühling stark korrigiert.

Dementsprechend haben sich auch die Bewertungen normalisiert. Branchenleader LVMH handelt auf Basis des geschätzten Gewinns pro Aktie 2024 noch mit einem Kurs-Gewinnverhältnis von 22,3 und einer EV/EBITDA (Unternehmenswert/Betriebsgewinn vor Zinsen, Steuern und allen Abschreibungen) von 14.4, was deutlich unter den historischen Niveaus von 2019 bis 2022 liegt.

Zusammen mit der abflachenden Sonderkonjunktur in den vergangenen zwei Jahren lastet besonders die schwache Wirtschaftsentwicklung in China auf den Titeln. «Sollte sich die Lage in China aber wieder aufhellen, liegt hier auch das grosse Potenzial für den Sektor", gibt die Helvetische Bank die Hoffnung nicht auf.

Im Gegenteil, mit Blick auf die aktuelle Bewertung und die starke Marktposition hat sie kürzlich LVMH (MC FP) in ihre "European Investment Propositions" aufgenommen. In der Schweiz favorisiert die Bank seit einiger Zeit die Aktien der Swatch Group.