18.02.2026, 09:16 Uhr

Nach Jahren der Enttäuschung kehrt Zuversicht in den Clean-Energy-Sektor zurück. Christian Rom von DNB Asset Management sieht die Energiewende auf einem stabilen Fundament: getrieben von Wirtschaftlichkeit,...

Das Risiko einer Stagflation begünstigt nach Ansicht von Sean Markowicz von Schroders Inflationsabsicherungen wie Rohstoffe und Gold.

Russlands Invasion der Ukraine und die verheerenden Folgen für die Menschen hat gemäss Sean Markowicz, Team Research und Analytics bei Schroders, auch das Risiko einer Stagflation erhöht. So stelle sich die Frage wie sich Anleger auf ein langsameres Wirtschaftswachstum bei hoher Inflation.einstellen sollten. Relevant sei, welche Anlageklassen im Falle einer Stagflation eine überdurchschnittliche Performance erzielen könnten.

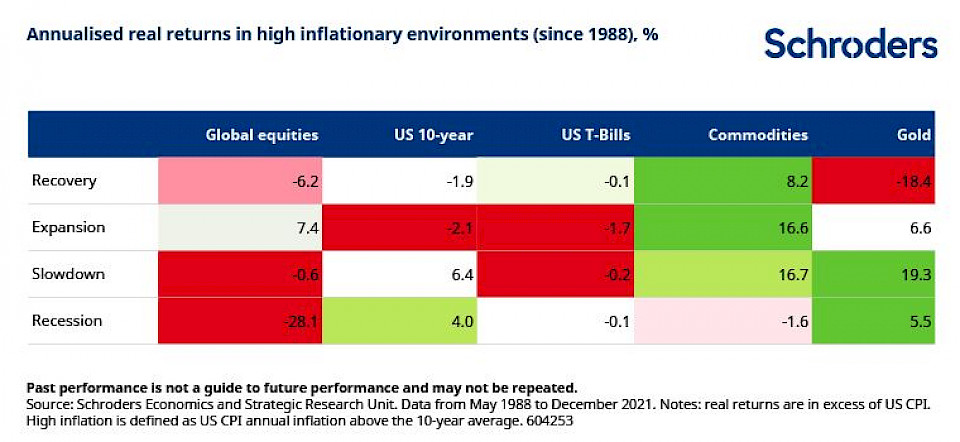

Dabei sei zu beachten, dass sich der Konjunkturzyklus generell in vier unterschiedliche Phasen unterteile, die sich aus der Entwicklung der Produktion ergeben: Erholung, Expansion, Verlangsamung und Rezession. Betrachtet werden müsse die durchschnittliche reale (inflationsbereinigte) Gesamtrendite der wichtigsten Anlageklassen für jede Konjunkturphase in Zeiten hoher Inflation (siehe Tabelle).

"In der Vergangenheit entwickelten sich in der Verlangsamungsphase Investitionen in traditionelle Inflationsabsicherungen wie Gold mit +19,3% und Rohstoffe mit +16,7% positiv", so der Schroders-Experte. Dies sei aus wirtschaftlicher Sicht schlüssig. Gold werde oftmals als sicherer Hafen betrachtet und ziehe bei wirtschaftlicher Unsicherheit tendenziell an. Rohstoffe, wie Grundstoffe und Öl, wiederum seien eine Quelle der Inputkosten für Unternehmen sowie eine Schlüsselkomponente der Inflationsindizes. In der Regel schneiden Rohstoffe nach Ansicht von Markowicz bei steigender Inflation gut ab, zumal sie häufig die Ursache für die Teuerung seien.

"Im Vergleich dazu waren die Verlangsamungsphasen für Aktien mit -0,6% eine grosse Herausforderung, da die Unternehmen mit sinkenden Einnahmen und steigenden Kosten konfrontiert werden", so Markowicz. Die Ersparnisse in bar zu halten, ersatzweise gemessen anhand von US-Schatzwechseln mit -0,2%, sei auch keine bessere Strategie gewesen. Obwohl sich US-Staatsanleihen mit +6,4% in der Vergangenheit gut entwickelt haben, seien sie heute mit Vorsicht zu geniessen. Theoretisch sollten ihnen nach Ansicht des Analysten fallende Realzinsen wegen des rückläufigen Wachstums zugutekommen. Doch der zunehmende Preisauftrieb zehre am Einkommen, was die Renditen nach oben und die Kurse nach unten drücke.

In der Praxis hinge die Beeinträchtigung der Anleiherenditen von der Laufzeit und der Anfangsrendite ab, wobei höhere Renditen ein grösseres Polster böten, um Zinserhöhungen aufzufangen.

Die Reflation habe im vergangenen Jahr die Investition in Risikoanlagen wie Aktien und Rohstoffe begünstigt. Gold dagegen habe eingebüsst. Dies entspreche Schroders früheren Analysen. "Sollten wir jedoch an der Schwelle der Stagflation stehen, könnte sich unter den Anlageklassen mit der besten Performance ein Wechsel einstellen", so Markowicz. "In diesem Szenario würden die Aktienrenditen möglicherweise verhaltener ausfallen, während Gold und Rohstoffe eine Outperformance erzielen", so der Experte weiter. Genau dies sei im Jahr 2022 bislang geschehen.

In der Zwischenzeit stünden die Zentralbanken vor einem Dilemma. Eine zu schnelle Zinserhöhung könnte die Weltwirtschaft in eine Rezession treiben, werden die Zinsen jedoch zu lange niedrig gehalten, könnte die Inflation ausser Kontrolle geraten.

Das Ergebnis für Anleihen sei somit ungewiss und hinge davon ab, ob die Stimmung stärker von der Inflation oder vom Wachstum beeinflusst werde.