23.02.2026, 15:44 Uhr

Das oberste US-Gericht kippt US-Präsident Donald Trumps bisherige Zollpolitik, der Präsident schlägt mit neuen 15-Prozent-Zöllen zurück. Für Investoren entsteht eine Phase erhöhter Unsicherheit – aber auch...

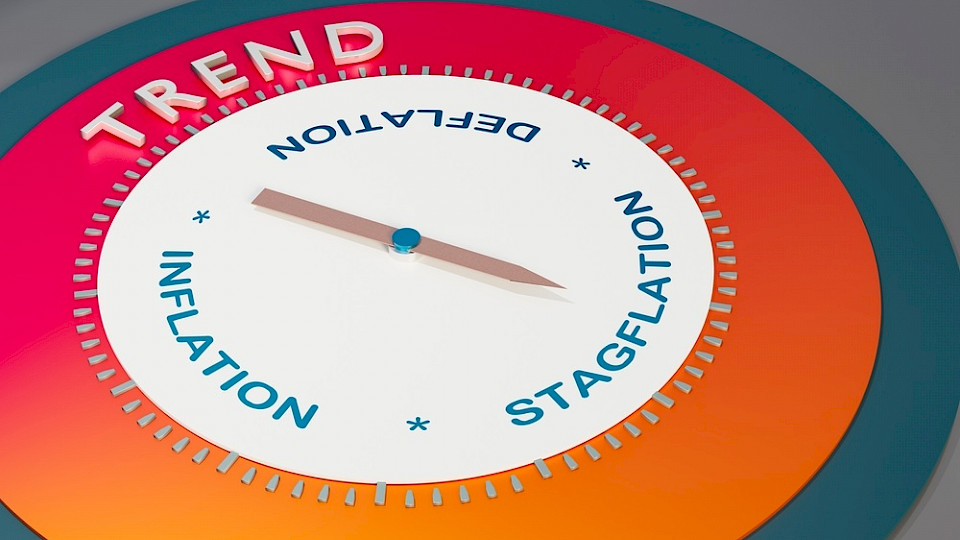

Anhaltendes Wachstum und eine niedrigere Inflation im kommenden Jahr sind deutlich wahrscheinlicher als Stagflation, meint Chris Iggo, CIO bei Axa Investment Managers.

Ohne eine Eintrittswahrscheinlichkeit zu nennen, wäre das wahrscheinlichste Worst-Case-Szenario für die Finanzmärkte gemäss Chris Iggo, CIO Core Investments bei AXA Investment Managers, das Folgende: Die sich häufenden Hinweise auf eine höhere Inflation werden für die geldpolitischen Entscheidungsträger so unbequem, dass sie sich gezwungen sehen, die Geldpolitik schneller und aggressiver anzupassen, als dies die Märkte einpreisen. Dies würde zu einem Anstieg der Realzinsen und Risikoprämien führen, die finanziellen Bedingungen verschärfen sowie die Wachstums- und Gewinnerwartungen reduzieren. Angesichts des bestehenden Verschuldungsniveaus wären Abschreibungen und Verluste Teil dieses Szenarios, was eine Zurückhaltung der Kreditgeber bei der Kreditvergabe zur Folge hätte. Das wäre eine klassische inflations- und zinsbedingte Rezession. Das ist zwar nicht die Konsensmeinung, aber sie kann nicht allzu weit vom Modalfall entfernt sein.

Auf die Inflation kommt es an

Die Wahrscheinlichkeit dieses Szenarios hängt von sich überlappenden Einflüssen ab (der Inflationsimpuls der Energiepreise kommt zu dem der Lieferketten hinzu). Zudem ist es iterativ und abhängig von den Daten und davon, wie die Notenbanken handeln. Entscheidend aber ist die Inflation. In dieser Woche waren die Daten aus den USA etwas ermutigender. Die Kernverbraucherpreise stiegen im September um 0,2 Prozent, und in den vergangenen drei Monaten betrug die auf das Jahr hochgerechnete Kerninflationsrate 2,4 Prozent – dies entspricht dem Ziel der Federal Reserve (Fed) und der langfristigen Breakeven-Inflationsrate. Zudem ist es eine Verlangsamung gegenüber der annualisierten Rate von 10,4 Prozent im Zeitraum der vorangegangenen drei Monate. Zudem fiel die Erzeugerpreisinflation niedriger aus: Der Kernindex kletterte im September um 0,2 Prozent, der niedrigste monatliche Anstieg seit Dezember vergangenen Jahres.

Es lauern noch Risiken

So ermutigend diese Zahlen auch sein mögen, die Inflation ist noch nicht über den Berg. Die Energiepreise steigen weiter an, Rohöl der Sorte Brent notiert auf einem Siebenjahreshoch und die hohen Energiepreise wirken sich auf die Industrieproduktion aus. Ausserdem sind die Versorgungsketten nach wie vor angespannt, wobei sich die mediale Aufmerksamkeit auf die Verzögerungen beim Be- und Entladen von Containern in einigen der grössten Häfen der Welt konzentriert. Die Nachfrage nach Gütern ist zwar vorhanden, aber das Angebot ist gestört. Auch wenn es sich letztlich eher um einen zwischenzeitlichen Effekt handeln dürfte, wird sich das auf die Preise und den Absatz auswirken. Wenn alle Waren, die auf den Schiffen ausserhalb von Long Beach lagern, ausgeliefert werden, kommt es zu einem Anstieg der Lagerbestände. Im kommenden Jahr könnte das sogar die Preise nach unten drücken.

Positive Konsenserwartungen

Das eingangs beschriebene Worst-Case-Szenario ist nicht eingepreist. «Wenn wir wüssten, dass es definitiv zum Tragen kommt, würde eine folgerichtige Strategie kurzfristige inflationsgebundene Anleihen, festverzinsliche Wertpapiere mit niedriger Duration und Value-Aktien umfassen», meint Chris Iggo. Dies deutet sich wohl schon an den Märkten an, jedoch nicht im Zusammenhang mit einem Risk-off-Umfeld. Eine vollwertige Absicherung gegen diese Entwicklung würde allerdings eine geringere Allokation in Unternehmensanleihen und Aktien erfordern. Auch würde das wahrscheinlichste Worst-Case-Szenario wesentlich schlechtere Ertragsaussichten und ein höheres Risiko negativer Renditen aus Unternehmensanleihen und Aktien bedeuten. «Was wir derzeit beobachten, sind Prognosen für ein langsameres Gewinnwachstum, eine gewisse Verschlechterung der Gewinndynamik und ein uneinheitliches Prognosebild bis zum Jahresende. Wir stehen noch nicht am Rande einer Gewinnrezession, aber die Aktienmärkte könnten einige der gemischten Nachrichten als Herausforderung empfinden», sagt Iggo. Beispielsweise ist es schwierig, konkurrierende Informationen zu berücksichtigen und zu vermeiden, dass man einem bestimmten Narrativ folgt. So sollte gemäss Iggo das oben beschriebene Szenario zwar in Betracht gezogen werden, aber man sollte nicht zu pessimistisch sein, wenn die grösste Bank in den USA hohe Gewinne meldet und (erneut) Rückstellungen für Kreditausfälle freigibt.

Renditeanstieg ist begrenzt

Kurzfristige Investmentüberlegungen konzentrieren sich auf die Form und die Amplitude des aktuellen Zyklus sowie darauf, wie er sich zwischen realem Wachstum und Inflation aufteilt. «Wo wir stehen, hängt ganz von den Auswirkungen der Pandemie und der Erholung davon ab. Unserer Ansicht nach ist es die Art und Weise der Erholung von dem Lockdown in 2020, die die Lohn- und Preisentwicklung antreibt, nicht die quantitative Lockerung», sagt Iggo. Jede Entscheidung, die quantitive Lockerung zu beenden und die Geldpolitik zu normalisieren, sollte auf einer Beurteilung längerfristiger struktureller Themen beruhen (potenzielles Wachstum, zugrunde liegende Inflation) und nicht auf Preisen für Roheisen oder einem Mangel an Baristas. «Vor diesem Hintergrund sehen wir Grenzen dafür, wie weit die langfristigen Renditen steigen können. Ja, es wird ein Tapering geben, aber angebotsbedingte Preissteigerungen sind nicht mit längerfristigen geldpolitischen Entscheidungen zu verwechseln», so Iggo weiter.

Stagflation am wenigsten wahrscheinlich

Das Worst-Case-Szenario mit der geringsten Eintrittswahrscheinlichkeit ist Stagflation. Es scheint, dass die derzeitigen Diskussionen um einen «Regime-Wechsel» möglicherweise den Fehler begehen, langfristige lineare Prognosen auf Basis aktueller kurzfristiger Entwicklungen zu erstellen. Bei dem eingangs beschriebenen wahrscheinlichsten Worst-Case-Szenario besteht zwar das Risiko einer Rezession. Aber eine anhaltende Abschwächung des Wachstums bei einem gleichzeitigen Anstieg der Inflation erscheint sehr unwahrscheinlich. Der Konsens geht von einem Wachstum des BIPs von vier Prozent in den USA und im Euroraum im kommenden Jahr aus. «Darauf und auf eine mässigere Inflation würden wir eher setzen als auf eine Rückkehr in die 1970er Jahre», sagt Iggo.