23.02.2026, 15:44 Uhr

Das oberste US-Gericht kippt US-Präsident Donald Trumps bisherige Zollpolitik, der Präsident schlägt mit neuen 15-Prozent-Zöllen zurück. Für Investoren entsteht eine Phase erhöhter Unsicherheit – aber auch...

Trotz steigender Renditen von US-Staatsanleihen haben Schwellenländeranleihen gemäss der DWS nicht an Attraktivität eingebüsst. Im Gegenteil, sie seien "erstaunlich" robust. Grund sei die makroökonomische Verbesserung über die letzten Jahrzehnte.

Kapitalmärkte haben den Ruf, Informationen rational und effizient zu verarbeiten. Dennoch sind laut der DWS einige von einem hohen Mass an Vorurteilen und alten Denkmustern geprägt. Schwellenländermärkte beispielsweise haben immer noch mit dem Ruf zu kämpfen, dass sie nur schnelles Geld anziehen, welches bei Turbulenzen schnell wieder in vermeintlich sichere Häfen fliesst. Oder aber, wenn in diesen Häfen auskömmlichere Renditen locken.

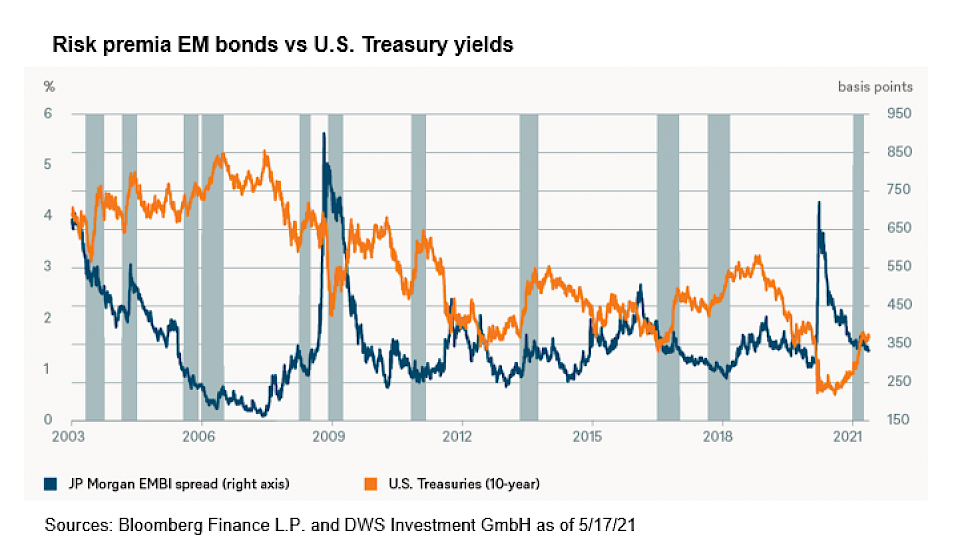

Ausserdem mussten sich Besitzer von Schwellenländeranleihen seit über einem halben Jahr anhören, ihre Vermögensklasse verlöre angesichts steigender US-Zinsen an Attraktivität. "Dazu muss man zunächst feststellen, dass US-Staatsanleihenbesitzer zunächst Kursverluste hinnehmen müssen, wenn US-Renditen steigen. Ob dieser Verlust für Besitzer von Schwellenländeranleihen grösser oder kleiner ausfällt, hängt stark davon ab, wie sich der Spread entwickelt – also die Risikoprämie, die gegenüber der 'sichereren' Vergleichsanleihe gezahlt wird", so die DWS-Experten. Würden Gelder als Folge höherer Treasury-Renditen vermehrt von den Schwellenländern in die USA fliessen, müsste sich der Spread ausweiten, was die Kurse noch mehr belasten würde. Wie das aktuelle "Chart of the week" der DWS zeigt, ist dies aber nicht der Fall. Ganz im Gegenteil, die Spreads haben sich sogar meistens eingeengt, wenn die US-Renditen stiegen.

Somit konnte der Kursverlust, der mit der Erhöhung der Treasury-Renditen einherging, teilweise kompensiert werden. Das sei umso wichtiger, da sich häufende negative Schlagzeilen den Eindruck bestätigen könnten, Schwellenländer verdienten einen hohen Risikoabschlag. "Wir hingegen glauben, dass der Spread die Risiken mehr als angemessen abbildet. In Summe stehen die Schwellenländer heute makroökonomisch auf solideren Füssen als vor ein, zwei Jahrzehnten", erklären die Experten der DWS. Zudem sorge die wachsende Nachfrage lokaler Anlegerinnen und Anleger für mehr Stabilität. Steigende Rohstoffpreise runden das positive Bild ab.

Trotzdem bleiben Staatsanleihen sehr heterogen. Gab es nach dem Marktkollaps im Frühjahr 2020 noch reichlich Gelegenheiten, sehr gute Renditen zu erzielen, sei dieses Jahr wieder eine stärkere Selektion nötig.

In vielen Ländern sind die Spreads fast wieder auf Vor-Covid-Niveau geschrumpft, andere Länder notieren noch deutlich darüber. Ähnliches zeigt sich bei den Anleiheklassen. Investment-Grade-Anleihen bewegen sich im Mittel mit 152 Basispunkten nur noch knapp über den vorigen Tiefs. Im High-Yield-Bereich hingegen liegt der Spread mit derzeit 600 Basispunkten noch mehr als 100 Basispunkte über den Tiefstwerten vor der Krise. Zum Vergleich: Für US-Unternehmensanleihen gibt es im Schnitt nur die Hälfte dieser Spreads.

Auch wenn nicht auszuschliessen sei, dass politische Schlagzeilen kurzfristig für Volatilität sorgen könnten, sollten sich längerfristig orientierte Anleger von alten Denkmustern befreien und allein aus Diversifikationsgründen Schwellenländeranleihen mehr Aufmerksamkeit schenken, so die DWS.