24.02.2026, 09:00 Uhr

Ein AI-Startup verkündet, es könne eine 60 Jahre alte Programmiersprache modernisieren. Ein obskures Research-Haus malt den Untergang der Softwarebranche. Die Börse gerät in Panik – und IBM erlebt den...

Wenn es um das Ausmass der Möglichkeiten von Impact Investing geht, ist das Potenzial in den Schwellenländern beispiellos, sagt Simon Cooke von Insight Investment. Gemäss dem Internationalen Währungsfonds benötigt die Erreichung der 17 Sustainable Development Goals (SDG) der UN bis im Jahr 2030 Investitionen in Höhe von 2,6 Billionen USD in insgesamt 121 Schwellen- und Entwicklungsländern.

Ein anderes Beispiel für den beispiellosen Investitionsbedarf sei der Gebäudesanierungsbedarf in städtischen Ballungsräumen in Schwellenländern. Die International Finance Corporation (IFC) schätzte die Summe bereits 2018 auf 24,7 Bio. USD, erklärt Simon Cooke, Portfoliomanager Emerging Markets Fixed Income bei Insight Investment (BNY Mellon IM).

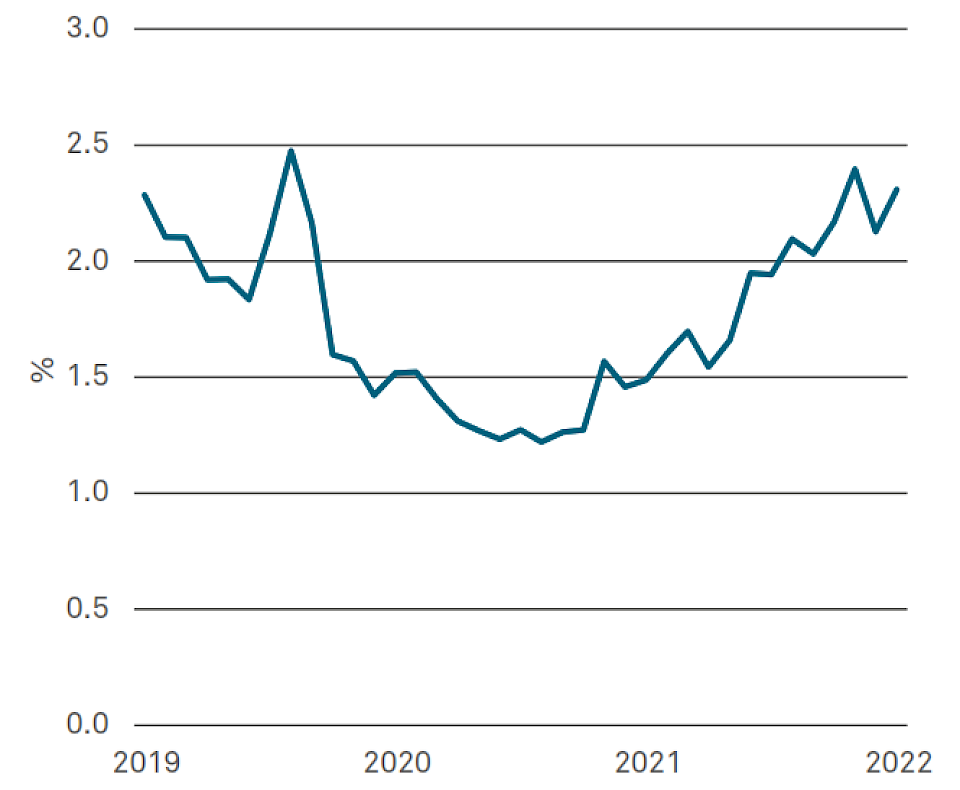

Die hohe Inflation, die sich verschärfenden Finanzierungsbedingungen und das wachsende Risiko einer weltweiten Rezession hätten Anlegerinnen und Anleger dazu veranlasst, die Allokation von Anleihen und anderen festverzinslichen Wertpapieren zu überdenken und nach Möglichkeiten zu suchen, Risiken abzufedern. Die Renditen von Schwellenländer-Unternehmensanleihen befinden sich derzeit auf dem höchsten Stand seit zehn Jahren. "Grüne" Anleihen aus Schwellenländern bieten seit 2019, als dieses Marktsegment zu wachsen begann, einen strukturellen Renditeaufschlag gegenüber den Pendants aus den Industrieländern.

Anlegerinnen und Anleger profitierten einerseits vom Renditeanstieg und der Ausweitung der Spreads, andererseits sei der Verschuldungsgrad von EM-Unternehmen im Allgemeinen weniger als halb so hoch wie der von US-Unternehmen. "Das sind die wichtigsten Gründe, weshalb trotz des weltweit schwierigen makroökonomischen Umfelds die fundamentalen Aussichten für Schwellenländer-Unternehmen und positiv bleiben", so Cooke.

Die Erzielung einer positiven Wirkung mit grünen Anleihen wurde vor mehr als zehn Jahren möglich. Seither ist dieser Markt deutlich gewachsen und macht aktuell einen erheblichen Anteil der Emissionen von Schwellenländer-Anleihen aus. Per Ende September 2022 vereinten die Impact-Bonds 31% des Emissionsvolumens von Schwellenländer-Anleihen auf sich. Das Anlageuniversum der Impact-Bonds in Hartwährung beläuft sich inzwischen auf mehr als 250 Mrd. USD.

Die erste Generation von Schwellenländer-Impact-Fonds habe sich hauptsächlich auf grüne Anleihen, d. h. auf solche mit spezifischen Projekten, die auf ökologische Fortschritte abzielen, konzentriert. "Mit der Entwicklung und Reifung des Marktes ist zusätzlich ein breites Spektrum an Möglichkeiten im Bereich der öffentlich zugänglichen Anleihen entstanden", sagt Cooke.

Es sei davon auszugehen, dass das sowohl die potenziellen Finanzerträge als auch die potenzielle Breite des Marktes und das Ausmass der positiven Wirkung verbessern werde. Das werde vor allem durch drei Arten von Impact-Bonds möglich – einerseits durch Bonds von Emittenten, die von Insight als "Impact Issuer" und "Improving Issuer" bezeichnet werden. Andererseits durch allgemeine Impact-Bonds, die grüne Anleihen und Sozial- und Nachhaltigkeitsanleihen umfassen.

Mit der besseren Datenverfügbarkeit und -qualität sei es mittlerweile möglich, Wirkungen über Emittenten zu erzielen, deren Einnahmen ("Impact Issuer") und die Investition ("Improving Issuer") direkt auf die 17 SDG der UN und die EU-Taxonomie abgestimmt seien. "Bei allen drei Arten von Impact-Bonds ist es entscheidend, dass das Risiko von 'Impact washing' analysiert wird, um sicherzustellen, dass das Kapital wirklich für die von den Investorinnen und Investoren angestrebten positiven ökologischen und sozialen Fortschritte verwendet wird", warnt Cooke abschliessend.