20.02.2026, 08:52 Uhr

Der Höhenflug europäischer Aktien setzt sich fort – und die Schweizer Börse steht mittendrin. Der Leitindex SMI kletterte am Mittwoch erstmals in seiner Geschichte über die Marke von 13'800 Punkten und markierte...

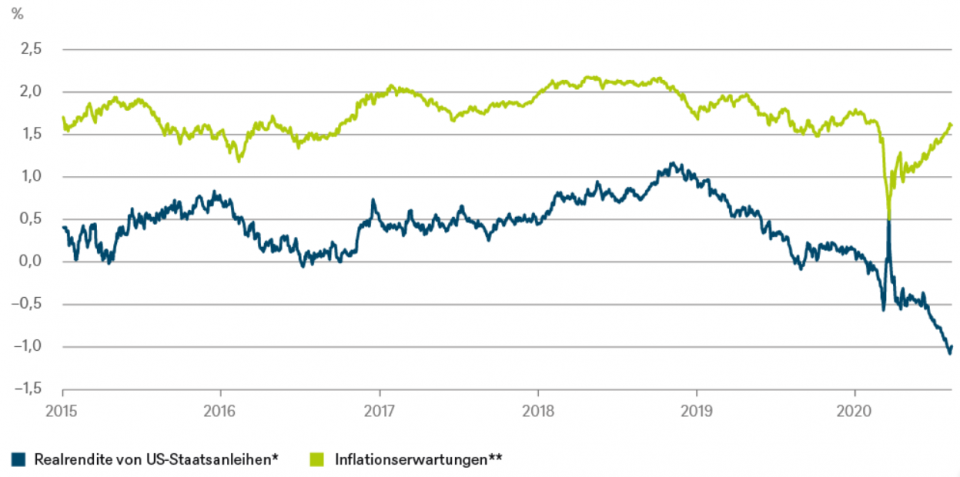

Während die US-Renditen seit Monaten stagnieren, ziehen die Inflationserwartungen wieder an. Folge sind sinkende Realrenditen. Das verheisse wenig Gutes, sagen die Experten der DWS.

So langweilig der Seitwärtstrend der US-Staatsanleiherenditen seit April dieses Jahres auch aussieht, so spannend wird es unterhalb der Oberfläche. Nämlich dann, wenn die Rendite in ihre zwei Bestandteile – die Realrendite und die Inflationserwartungen – zerlegt wird. Letztere lassen sich aus dem Vergleich der Renditen nominaler und inflationsindexierter Anleihen ableiten.

Die Corona-Krise liess die Inflationserwartungen zunächst einmal abstürzen, bevor sich dann eine kontinuierliche Erholung vom Tief im März abzeichnete. Gemäss Bloomberg Finance (Stand: 11.08.2020) beträgt die implizite Inflationserwartung aktuell rund 1,6% über die kommenden zehn Jahre – und liegt damit nur noch knapp unter dem Durchschnitt der vergangenen fünf Jahre. Die Realrenditen hingegen haben ihren Rückgang fortgesetzt und ihren bisherigen Rekordtiefststand aus der Finanzkrise sogar noch unterboten – im August standen sie bereits bei minus 1,1% (Bloomberg Finance; Stand: 06.08.2020), wie das neueste "Chart of the week" der DWS zeigt.

Realrenditen sollten nach gängiger Lehrmeinung die Wachstumserwartungen widerspiegeln. Wörtlich genommen würden daher ansteigende Inflationserwartungen in Kombination mit sinkenden Realrenditen die Erwartung des Marktes reflektieren, dass die Wirtschaft in eine Stagflation abgleitet. Das gleichzeitige Auftreten wirtschaftlicher Stagnation und Inflation wäre die Folge. "Mit dieser Interpretation würden wir hingegen vorsichtig sein. Denn die Fähigkeit des Anleihenmarktes, den Wachstumspfad vorherzusehen oder überhitzende Volkswirtschaften oder ausgabeüberfreudige Regierungen zu zähmen, wurde zuletzt oft unterminiert", relativieren die DWS-Experten.

In erster Linie seien natürlich die gewaltigen Aufkäufe durch die Zentralbanken zu nennen. Es sei wohl unstrittig, dass die Existenz eines Käufers, der keine Kurs- sondern Mengenziele verfolgt, die Preise mindestens verzerren kann. Implizit werden so durch die Zentralbankkäufe auch die Realzinsen beeinflusst, was deren Aussagekraft über die Wachstumserwartungen verwässert. "Der Realzins wird zum Instrument der Zentralbank, um Konsum und Investitionen zu stimulieren", erklärt die DWS. Ob die Realzinsen ohne die Käufe aber positiv wären, sei dahingestellt.

Anlegerinnen und Anlegern, denen die massiven Zentralbankinterventionen Sorgen bereiten, rät Jörn Wasmund, Head of Fixed Income bei der DWS, zu Investitionen in inflationsindexierte Anleihen und Gold. Diese beiden Anlageklassen seien geeignete Instrumente zur Absicherung.