24.02.2026, 09:00 Uhr

Ein AI-Startup verkündet, es könne eine 60 Jahre alte Programmiersprache modernisieren. Ein obskures Research-Haus malt den Untergang der Softwarebranche. Die Börse gerät in Panik – und IBM erlebt den...

Die Illusion eines leichten Aufholprozesses der Wirtschaftsaktivität könnte einer komplexeren Realität mit permanenten Arbeitsplatzverlusten weichen, meint Marc-Antoine Collard von Rothschild & Co Asset Management.

Die meisten Länder haben in der Corona-Krise nach und nach die restriktiven Beschränkungen aufgehoben. Im Mai begann weltweit ein deutlicher Konjunkturaufschwung. Die rasante Aufholjagd an den Börsen deutet darauf hin, dass die Investoren nach wie vor von einer zügigen und vollständigen Erholung, dem V-förmigen Szenario, überzeugt sind. "Es ist jedoch fraglich, ob diese Initialzündung des Aufschwungs beibehalten werden kann. Daher kann eine Erholung in Form eines umgekehrten Wurzelzeichens – schnelle Gewinne für einige Monate, dann ein langsameres Wachstum und eine nur unvollständige Rückkehr zur Normalität – als wirtschaftliches Basisszenario nicht ausgeschlossen werden", meint Marc-Antoine Collard, Chief Economist, Director of Economic Research bei Rothschild & Co Asset Management. Drei Gründe würden für eine langsamere Erholung sprechen: Die anhaltende Ausbreitung des Coronavirus, die rekordhohen Sparquoten der Privathaushalte und Unsicherheiten hinsichtlich der Konjunkturprogramme.

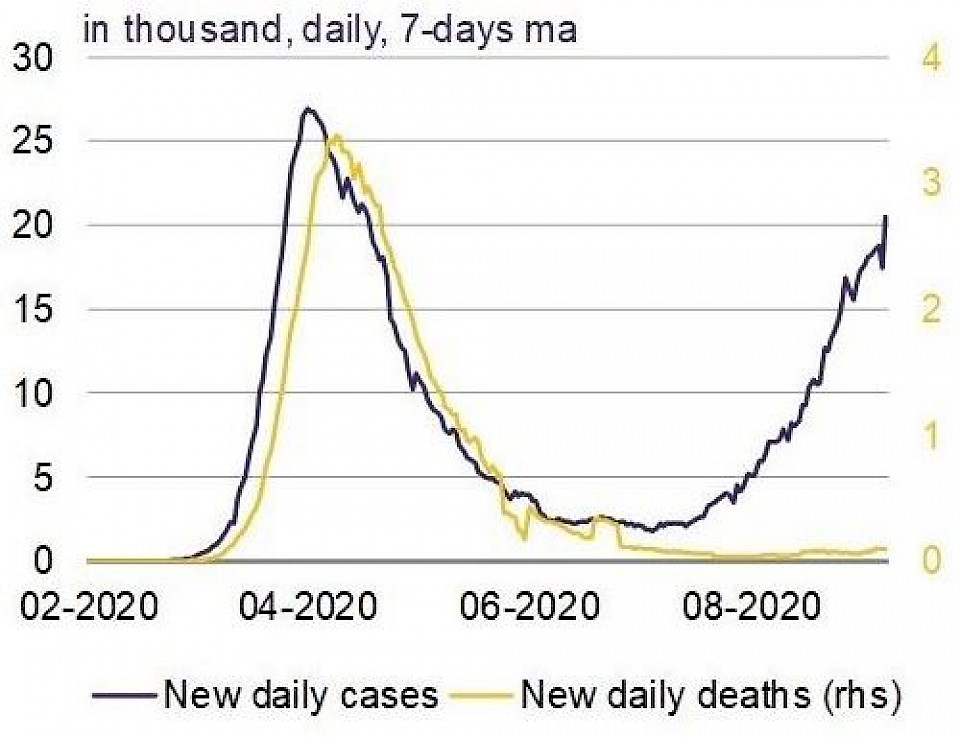

Die anhaltende Ausbreitung von Covid-19 wirkt sich nach wie vor negativ auf Verhaltensweisen und die Normalisierung der grenzüberschreitenden Mobilität aus. Während die Situation in Europa im Sommer grösstenteils unter Kontrolle war, kam es im August zu einem Anstieg neuer Fälle, sodass die Zahlen sich wieder denen im Mai annähern. Trotz des Anstiegs gibt es laut Collard mehrere Gründe, warum die Todesrate heute viel niedriger ist als noch im Frühjahr. Auf dem Höhepunkt der ersten Welle wurden nur schwerkranke Menschen getestet, während heute die Tests viel breiter in der Bevölkerung durchgeführt werden. Darüber hinaus scheinen sich ältere Menschen selbst zu schützen, da sie um ihre höhere Gefährdung wissen, was zum Rückgang des Durchschnittsalters der neu infizierten Personen führt. Angesichts der starken Korrelation zwischen Alter und Sterblichkeit wird eine beliebige Anzahl von Neuinfektionen in der zweiten Welle somit die Gesundheitssysteme weniger belasten und zu weniger Todesfällen führen. Darüber hinaus haben verbesserte Behandlungsmethoden und Therapien die Sterblichkeitsrate von stationären Patienten gesenkt.

Insgesamt scheint sich die zweite Corona-Welle in Europa von der ersten Welle zu unterscheiden, was ein anderes Vorgehen der Regierungen rechtfertige, so Collard. Sie haben insbesondere darauf geachtet, Kontaktpersonen positiver Fälle ausfindig zu machen, auf erhöhte Infektionszahlen mit lokal begrenzten Massnahmen zu reagieren und dem Tragen von Masken eine noch grössere Bedeutung beizumessen. Doch obwohl die Messlatte für einen erneuten umfassenden Stillstand der Wirtschaftsaktivitäten sehr hoch liegt, bedeute der erneute Anstieg Grund zur Sorge.

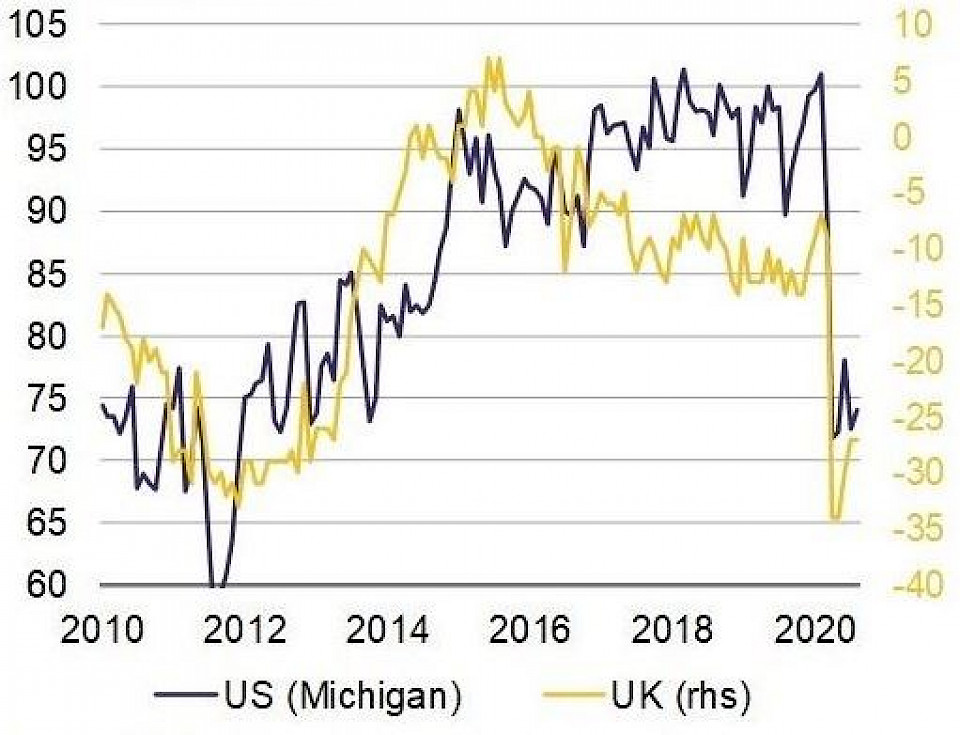

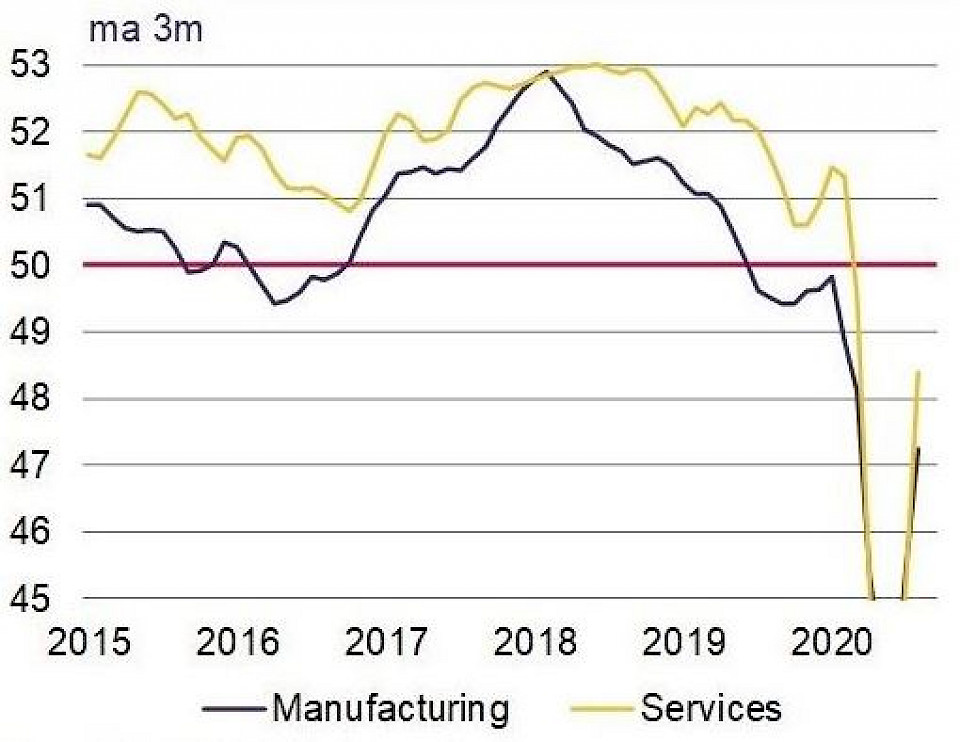

Die Lockdowns und hohe Finanztransfers haben die Sparquoten der privaten Haushalte auf ein Rekordhoch gebracht. Investoren haben ihren Optimismus damit begründet, dass diese Entwicklungen einen Anstieg der Verbraucherausgaben ermöglichen werden. Zugegebenermassen haben die hohen Sparquoten und der Nachholbedarf in den Monaten Mai bis Juli in den meisten Ländern zu einer Konjunkturerholung beigetragen. Trotzdem gibt es Anzeichen dafür, dass die Wirtschaftsdynamik seit Juli nachgelassen hat. Umfragen haben eine Zunahme des Unternehmervertrauens ergeben, das Verbrauchervertrauen ist allerdings nach wie vor gering. Auch die Erholung auf dem Arbeitsmarkt, insbesondere in den USA, ist weiterhin moderat. "Darüber hinaus kann die Sorge vor zukünftigen wiederkehrenden Pandemie-Schocks die vorsorgliche Sparsamkeit der Haushalte strukturell erhöhen", sagt Collard.

Nach wie vor bestehen Unsicherheiten hinsichtlich der Konjunkturprogramme. In den USA kündigte Präsident Trump im vergangenen Monat eine Verfügung an, zusätzliche Arbeitslosenzahlungen zu verlängern, allerdings nur in Höhe von 300 Dollar pro Woche gegenüber 600 Dollar zu Beginn des Corona-Ausbruchs. Das ursprüngliche Programm lief Ende Juli aus und der Kongress konnte sich nicht auf eine Verlängerung einigen. Viele Republikaner äusserten sich besorgt darüber, dass das wöchentliche Arbeitslosengeld zu grosszügig sei und den Menschen einen Anreiz biete, arbeitslos zu bleiben.

Unterdessen warnte der Chefökonom der Bank of England seine Regierung vor einer Verlängerung des Arbeitsplatzsicherungsprogramms und wies darauf hin, dass ein solcher Schritt den erforderlichen Anpassungsprozess verhindern würde. Nach Meinung von Collard untermauern diese Entwicklungen den voraussichtlichen Kurswechsel der weltweiten Finanzpolitik in Richtung einer Kürzung, indem die als vorübergehend konzipierten Unterstützungsmassnahmen zurückgezogen werden, bevor die Konjunkturerholung beendet ist.

Collard erkennt auch Unsicherheiten hinsichtlich der Geldpolitik. Nach 18 Monaten schloss die Fed ihre Überprüfung des geldpolitischen Handlungsrahmens ab und präsentierte die Schlussfolgerungen auf der diesjährigen Jackson-Hole-Konferenz. Zwei bedeutende Änderungen der Rahmenbedingungen werden die kurzfristigen Zinssätze wahrscheinlich über einen längeren Zeitraum nahe Null halten. Zum einen wird die Fed die Geldpolitik nicht länger einschränken, nur weil die Arbeitslosenquote unter ihre Prognose der natürlichen Quote fällt. Zum anderen ist die bedeutsamste Änderung die Annahme eines durchschnittlichen Inflationsziels. Dies bedeutet, dass die Fed nach einer Phase, in der die Inflation dieses Ziel unterschritten hat, eine Überschreitung ihres Inflationsziels von 2% zulässt. Damit wäre es beispielsweise unwahrscheinlich gewesen, dass die Fed Ende 2015 und Ende 2016 die Zinsen erhöht hätte, hatte doch die Inflation ihr Ziel zuvor mehrere Jahre lang unterschritten.

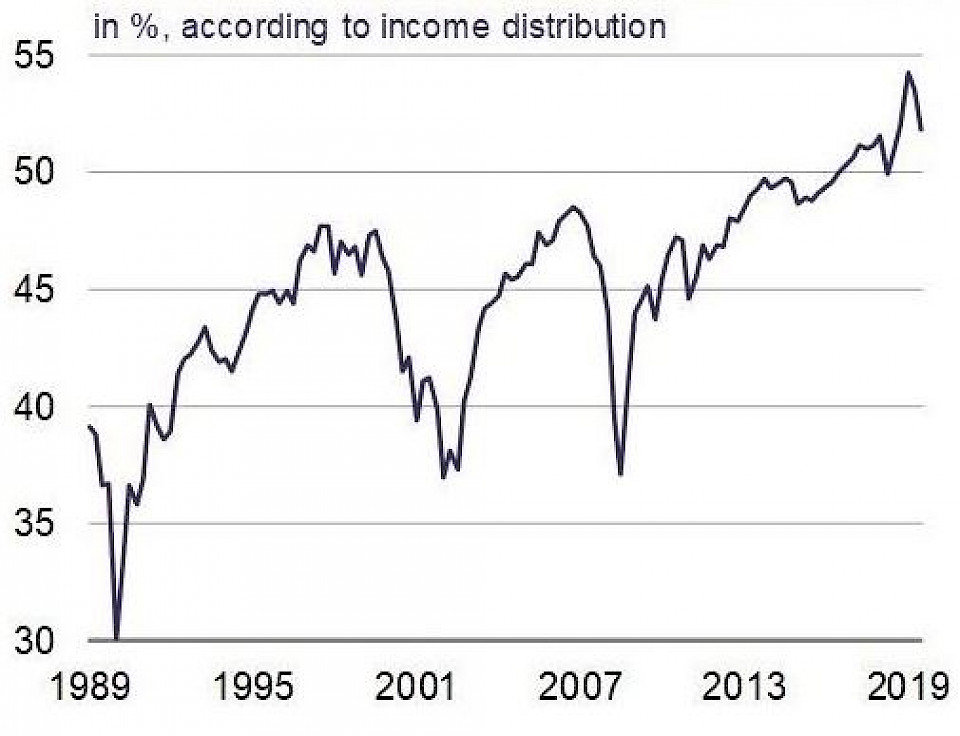

"Eine ultralockere Geldpolitik über einen längeren Zeitraum bringt allerdings Risiken im Zusammenhang mit Marktverzerrungen, Kollateralschäden und unbeabsichtigten Folgen mit sich. Dementsprechend wächst die Besorgnis, dass die Realität einer K-förmigen Erholung ähneln könnte, bei der das Wachstum zwar anhält, aber ungleichmässig ist, gespalten zwischen dem oberen Verlauf des K – den Finanzmärkten – und dem unteren – der Realwirtschaft", erklärt Collard. Tatsächlich ist der Aktienmarkt zwar sprunghaft angestiegen, die Arbeitslosigkeit bleibt aber, wenn auch etwas verbessert, ein Problem, insbesondere in den unteren Einkommensgruppen. In Anbetracht der Tatsache, dass sich in den USA mehr als 50 % der Aktien und Investmentfonds in den Händen der obersten 1 % der Erwerbstätigen befinden, befürchten einige, dass die Notenbank- und Fiskalpolitik vor allem der Spitze zugutekommen und sich damit die Ungleichheiten noch vergrössern werden.

"Kurz gesagt, die Illusion eines leichten Aufholprozesses der Wirtschaftsaktivität, der sich aus der Wiederaufnahme der Produktion und einem erheblichen Nachholbedarf der Haushalte ergibt, könnte einer komplexeren Realität weichen. Dabei könnten vorübergehende oder zurückgestellte Arbeitsplatzverluste permanent werden, zumal Unternehmenskonkurse trotz der vom öffentlichen Sektor gewährten Hilfen und Garantien noch bevorstehen", schliesst Collard seine Einschätzung.