20.02.2026, 08:52 Uhr

Der Höhenflug europäischer Aktien setzt sich fort – und die Schweizer Börse steht mittendrin. Der Leitindex SMI kletterte am Mittwoch erstmals in seiner Geschichte über die Marke von 13'800 Punkten und markierte...

Die Empfehlung einiger europäischer Regierungen und Aufsichtsbehörden, Gewinnausschüttungen zu kürzen, trifft Dividendenstrategien besonders deutlich. Die Renditen der Kernbereiche im Segment Basis-Infrastruktur liegen laut Susanne Reisch von Bantleon auch weiterhin deutlich über dem Durchschnitt.

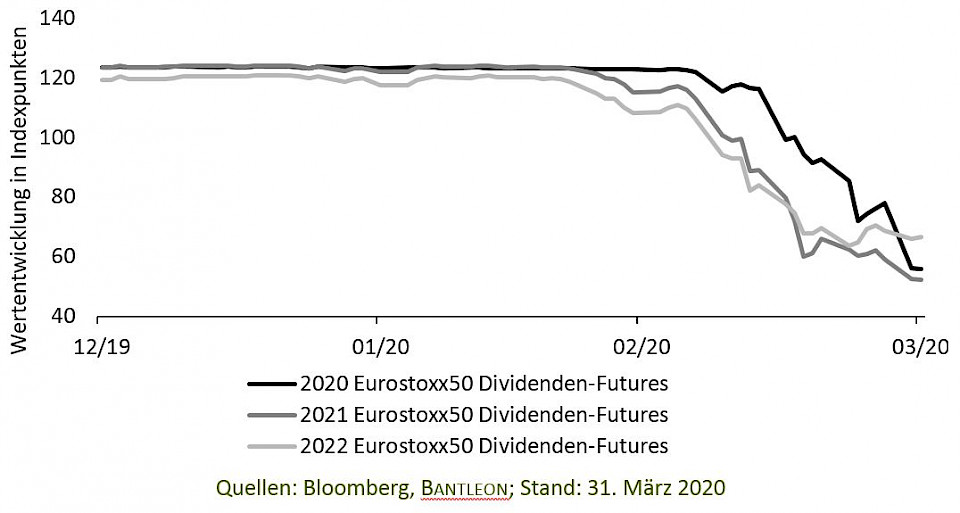

Die Auswirkungen der Corona-Krise auf die Wirtschaft hat einige europäische Regierungen und Aufsichtsbehörden zu der Empfehlung bewogen, Gewinnausschüttungen zu kürzen. Das trifft Dividendenstrategien besonders deutlich. So sind im März die Eurostoxx50-Dividenden-Futures für 2020 um 55% gefallen (2020er Dividenden, die gezahlt oder bereits bekanntgegeben wurden). "Mit -54.2% und -38.4% fällt die Korrektur auch in 2021 und 2022 sehr stark aus. Dies betrifft jedoch nicht alle Sektoren gleichermassen. Die Renditen der Kernbereiche im Segment Basis-Infrastruktur – Versorger und Telekommunikation – liegen auch weiterhin deutlich über dem Durchschnitt", sagt Susanne Reisch, Senior Portfolio Manager Infrastruktur-Aktien bei Bantleon. Während in anderen Sektoren der Einfluss der Coronavirus-Krise auf die Geschäftsentwicklung lange nachhallen werde, könnten Basis-Infrastruktur-Unternehmen Zahlungen aufgrund der Stabilität ihrer Geschäftsmodelle schnell wieder anheben und bereits 2021 wieder die Vor-Krisen-Dividendenniveaus erreichen, erwartet sie.

Während der durch die Coronavirus-Krise ausgelösten Kapitalmarktturbulenzen war auch bei Aktien eine Flucht in sichere Häfen zu beobachten, also in Unternehmen, die solide Bilanzen haben sowie vermeintlich attraktive – und sichere – Dividendenrenditen boten. Nachdem einige europäische Regierungen und Aufsichtsbehörden die Empfehlung ausgesprochen haben, Dividenden zu kürzen, steht die Ausschüttungspolitik der Unternehmen nun erneut auf dem Prüfstand. Die Vorgabe trifft naturgemäss Dividendenstrategien besonders deutlich. Da im aktuellen Umfeld die Korrektur für die Dauer der erwarteten Rezession auch in 2021 und 2022 sehr stark ausfalle, sei eine sorgfältige Analyse der Motive für die Kürzungen wichtig. Reisch empfiehlt, Folgendes zu hinterfragen: "Handelt es sich um das Ergebnis einer deutlichen Verschlechterung der Ertragslage des Unternehmens oder um politischen Druck und taktisch motivierte Massnahmen?" Eine Analyse der bisherigen Entscheidungen zu Kürzungen oder Streichungen zeige, dass nicht alle Sektoren gleich betroffen sind. "Die Dividendenrenditen der Kernbereiche im Segment Basis-Infrastruktur – Versorger und Telekommunikation – liegen auch weiterhin deutlich über dem Durchschnitt. Im Gegensatz zu anderen Sektoren sind Kürzungen hier weitgehend auf einen temporären politischen Druck zurückzuführen, während die Liquiditätssituation der betroffenen Unternehmen stabil ist. Lediglich im Bereich Transport-Infrastruktur zeigen sich fundamental begründete Kürzungen, die auf die höhere Volatilität der Erträge in diesem Bereich zurückzuführen sind", erklärt die Expertin.

Die meisten Unternehmen des Eurostoxx50, die ihre Dividenden gekürzt oder die Entscheidungen auf das Ende des Hauptversammlungs-Zeitfensters verschoben haben, gehören zu den Sektoren Banken, Reisen & Freizeit sowie Industriegüter. Aufgrund der staatlichen Eingriffe ist allerdings auch die geografische Aufteilung relevant. So haben bereits 60% der französischen und 33% der deutschen Unternehmen aus dem Eurostoxx50 ihre Dividenden gekürzt. Während aus Deutschland nur sehr wenige Infrastruktur-Unternehmen börsenkotiert sind, hat vor allem die Entscheidung der französischen Regierung eine sehr negative Auswirkung auf die absoluten Dividendenniveaus für 2020. "Dass weitere Regierungen sich der Empfehlung Frankreichs und Deutschlands anschliessen, ist derzeit nicht auszuschliessen. Zu spüren sein werden die niedrigeren Dividenden in den Monaten April und Mai, wenn die meisten europäischen Unternehmen normalerweise Dividenden ausschütten. Ob das Aussetzen von Dividendenzahlungen über spätere Sonderdividenden ausgeglichen wird, ist aktuell ungewiss und wird stark vom Verlauf der Rezession abhängen", sagt Reisch.

Wie die Portfolio Managerin weiter ausführt, bergen die 2021er Dividenden ein weiteres Risiko. Sie werden aus den Erträgen des Geschäfts-jahres 2020 gezahlt, welche für die meisten Unternehmen tief ausfallen werden. "Wir erwarten, dass das Bruttoinlandsprodukt der Eurozone im Jahr 2020 um bis zu 8% schrumpfen wird. Entsprechend ist mit einer deutlichen Korrektur bei den Unternehmensgewinnen zu rechnen. Man könnte hier Einschnitte von über 40% sehen", betont Reisch. In diesem Umfeld hätten Basis-Infrastruktur-Aktien den Vorteil, dass sich ihre robusten und weitestgehend konjunkturunabhängigen Geschäftsmodelle weniger schlecht entwickeln sollten. Der Einbruch der Dividendenniveaus sei bei diesen Unternehmen ein kurzfristiger Effekt, unabhängig vom operativen Geschäft. Dementsprechend seien in diesem Segment des Aktienmarktes die Chancen gross, dass viele Unternehmen die 2021er Dividenden auf dem Niveau der Vorjahre beziehungsweise im Einklang mit ihren Dividendenplänen zahlen können.

"Entscheidend für eine attraktive Dividendenstrategie im Kontext der Coronavirus-Krise wird somit kurzfristig das Land der Börsennotierung und mittelfristig die Robustheit der Geschäftsmodelle sein", folgert Reisch. Während Kürzungen von Investitionsplänen und Dividenden bei stark unterkapitalisierten Unternehmen nahe lägen, sollten Unternehmen mit starken Bilanzen ihre Dividenden weiterhin zahlen können. "Aufgrund des staatlichen Einflusses und des sich in Kürze schliessenden Fensters für Hauptversammlungsentscheidungen – hierzu gehört auch die Entscheidung über die Verwendung von Gewinnen – werden die 2020er Dividendenzahlungen stark betroffen sein. Für 2021 erwarten wir bereits eine deutliche Entspannung und den Wegfall staatlicher Einflussfaktoren", sagt die Expertin für Infrastruktur-Aktien.