07.05.2024, 12:45 Uhr

Der Halbleiterhersteller Infineon hat seine Prognose für das laufende Jahr zum zweiten Mal in Folge gesenkt. So leidet die Branche weiter unter hohen Lagerbeständen, die Nachfrage nach verbrauchernahen Anwendungen...

Die Turbulenzen an den Anlagemärkten 2022 werden noch lange in Erinnerung bleiben. Zinserhöhungen führten zu fallenden Obligationenkursen, und getrübte Wachstumsprognosen sowie gestiegene Zinsen wirkten sich negativ auf die Aktienmärkte aus. Ist Diversifikation auch in solch unsicheren Zeiten weiterhin der Schlüssel zum Erfolg, oder erst recht?

Eine Antwort auf die Frage, ob Diversifikation auch in unsicheren Zeiten mit starken Turbulenzen auf den Märkten ein Garant für die erfolgreiche Entwicklung von Anlageportfolios ist, erfordert einen intensiven Blick auf die Korrelationen der verschiedenen Anlageklassen. Repräsentiert werden diese durch die unterschiedlichen Indizes, die jeweils spezifische Märkte abbilden.

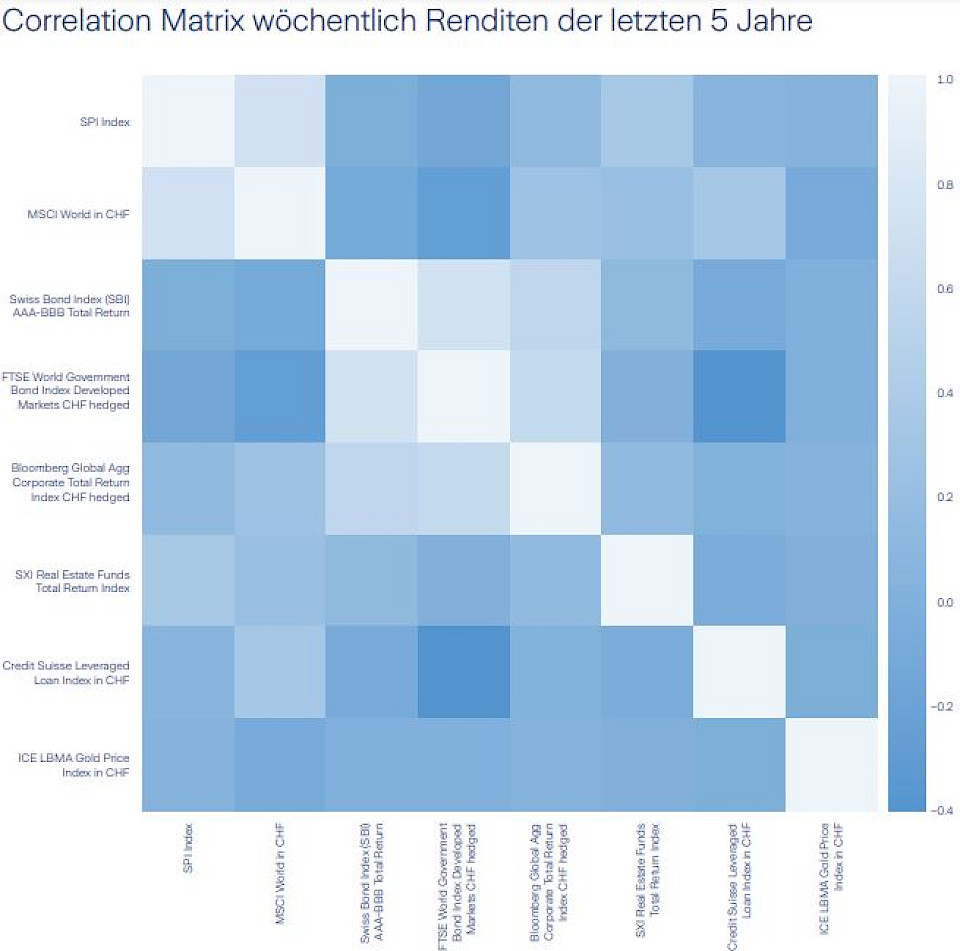

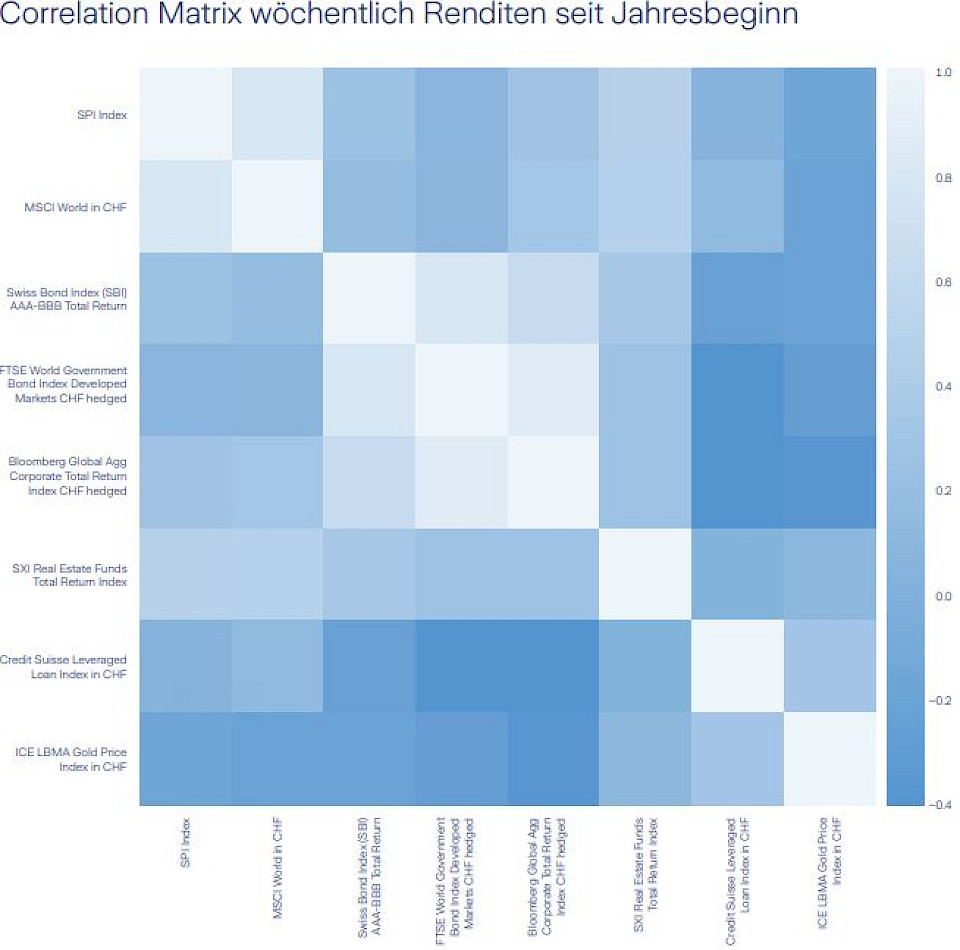

Massstab für die Diversifikationseigenschaften sind die Korrelationskoeffizienten zwischen den einzelnen Anlageklassen. Zur Berechnung werden die wöchentlichen Renditen herangezogen. Verglichen werden dann die Werte der letzten fünf Jahre mit denen des laufenden Jahres.

Die Grafik zeigt deutlich, dass die Korrelation zwischen den wöchentlichen Renditen Schweizer Aktien und Obligationen seit Jahresbeginn höher ist als in den letzten fünf Jahren. Das gilt auch für den globalen Aktienindex mit den jeweiligen festverzinslichen Anlageklassen. Die zunehmende Korrelation von Aktien Welt mit Obligationen Schweiz und Welt stellt für viele Investoren ein Problem dar, da Aktien und Obligationen 2022 stark nach unten korrigiert wurden.

Damit bestätigt sich ein Effekt, der in der gängigen Finanzliteratur bereits beschrieben wurde. Nämlich, dass die Korrelation in Krisenzeiten zunimmt, also genau dann, wenn sie von Anlegern am stärksten gewünscht ist.

Die im laufenden Jahr höhere Korrelation und die Korrekturen von Aktien und Obligationen lassen sich auch durch die Einflüsse exogener Faktoren auf die Renditen erklären. So haben pandemiebedingte Lieferschwierigkeiten zu einer verminderten Verfügbarkeit bestimmter Güter geführt. In der Folge sind die Preise stark gestiegen. Mit dem Russland-Ukraine-Konflikt und den damit verbundenen Restriktionen sind darüber hinaus auch noch die Energiepreise stark gestiegen. In vielen von dieser Entwicklung betroffenen Ländern hat dies eine stark steigende Inflation zur Folge. Diese wird von den Notenbanken mit steigenden Leitzinsen bekämpft. Da die Leitzinsen in die Diskontfaktoren von Bewertungsmodellen aller Anlageklassen einfliessen, war die Korrektur der Anlageklassen zu erwarten.

Dieser Effekt wird durch die Schnelligkeit und die Amplitude der Zinsanpassungen nach Jahren tiefer Zinsen verstärkt. In einer zweiten Phase ist es für Unternehmen und ihre Aktienkursentwicklung von entscheidender Bedeutung, ihre Einkommen analog zur Inflationsrate zu steigern. So wird sich in Bewertungsmodellen nach dem Nenner auch der Zähler anpassen. Dieser zentrale Effekt betrifft nicht nur Aktien, sondern auch alle anderen Anlageklassen.

Neben Investitionen in Aktien und Obligationen haben Schweizer Pensionskassen einen grossen Teil ihres Vermögens in Immobilien angelegt. Die Verordnung über die berufliche Alters-, Hinterlassenen- und Invalidenvorsorge erlaubt es Schweizer Pensionskassen, bis zu 30 Prozent ihres Vermögens in Immobilien zu investieren. Die meisten dieser Immobilien befinden sich in der Schweiz. Blickt man auf die Korrelation des SXI Real Estate Funds mit Aktien und Obligationen, fällt auf, dass die Korrelation mit einem Koeffizient von 0.5 relativ hoch ist. Dabei sind die Korrelationskoeffizienten zwischen dem Immobilienindex und den Aktien- und Anleihenindizes 2022 etwas höher als im Durchschnitt der letzten fünf Jahre.

Für Pensionskassen in der Schweiz ist insbesondere der KGAST-Immo Index von Bedeutung. Da dieser nur monatlich berechnet wird, stützt sich die folgende Korrelationsauswertung auf monatliche Daten.

Der KGAST-Immo Index bildet die Entwicklung von direkt investierten Immobilien aller Mitglieder der Konferenz der Geschäftsführer für Anlagestiftungen (KGAST) ab. Vom SXI Real Estate Funds Index unterscheidet er sich dadurch, dass in ihm nicht kotierte Fonds vertreten sind. Die Korrelation dieses Index mit anderen Anlageklassen ist sehr tief. Über fünf Jahre betrachtet ist sie für Aktien Welt, Obligationen Schweiz, Staatsanleihen Welt und Unternehmensanleihen sogar negativ. Ebenfalls sehr tief ist die Korrelation mit Aktien Schweiz.

Das liegt insbesondere daran, dass die Preise der einzelnen Immobilien nicht durch die Risikoaversion der Marktteilnehmer festgelegt werden, sondern durch externe Immobilienschätzer. Da sich bei diesem Verfahren die Preise nur sehr langsam ändern, wird die tatsächliche Volatilität der Anlage oft unterschätzt. Dies erklärt zum Teil die tiefen Korrelationswerte mit anderen Anlageklassen. Trotzdem gilt, dass gerade nicht kotierte Immobilien Stabilität ins Portfolio bringen. Zusätzlich besitzen Immobilienanlagen als Realwert einen Inflationsschutz, da ihre Einkommen mittelfristig partiell an die Inflation gekoppelt sind. Dieser Effekt sollte insbesondere bei Geschäftsimmobilien greifen. Hier tritt der gleiche Mechanismus wie bei Aktien ein. Durch die Erhöhung der Einkommen steigt der Zähler und kompensiert damit teilweise den durch die Zinsen gestiegenen Diskontsatz (Nenner).

Die verbleibenden Anlageklassen im Beispiel-Portfolio sind Senior Loans und Gold. Bei Senior Loans handelt es sich um besicherte und oft variabel verzinste Kredite. Damit unterscheiden sie sich deutlich von den meist festverzinslichen Anleihen der Anlageklassen Obligationen Schweiz, Staatsanleihen Welt und Unternehmensanleihen Welt. Dieser Unterschied hat im aktuellen Jahr zur Dekorrelation beigetragen, da die festverzinslichen Anleihen mit den Zinserhöhungen der Notenbanken an Wert verloren haben.

Für Senior Loans gilt dies nicht. Die Indizierung der Coupons an steigende Zinsen (Nenner) sorgt für eine Dekorrelation und stabile Realrenditen. Im Jahr 2022 ist die Korrelation zwischen Senior Loans mit Schweizer Obligationen, den globalen Staats- und Unternehmensanleihen, tiefer als in den vergangenen fünf Jahren. Seit Jahresbeginn ist sie sogar negativ. Auch zwischen Senior Loans und Aktien hat die Korrelation im selben Zeitraum abgenommen. Die tiefe Korrelation mit Aktien und Obligationen macht Senior Loans zu einer echten Bereicherung eines jeden Portfolios.

Wegen ihrer Dekorrelation mit Aktien und Anleihen gilt die Anlageklasse Gold vielen Investoren als gute Ergänzung ihres Portfolios. Dass dies so ist, hat die Anlageklasse im langfristigen Durchschnitt und auch 2022 mit tiefen Korrelationswerten bewiesen. Die Korrelation zwischen Gold und Aktien sowie Obligationen ist seit Jahresbeginn negativ.

Auch 2022 hatte ein breit diversifizierter Investor weniger Volatilität im Portfolio zu verzeichnen als ein weniger gut diversifizierter Anleger oder ein reiner Aktieninvestor. Für Investoren, die sich vor starken Kurseinbrüchen schützen möchten, ist ein breit diversifiziertes Portfolio von elementarer Bedeutung. Gerade alternative Anlageklassen wie Immobilien, Senior Loans und Gold sind eine interessante Ergänzung zu Aktien und Obligationen, da sie eine tiefe Korrelation mit Aktien und Obligationen aufweisen und einen gewissen Inflationsschutz bieten.