26.07.2024, 11:23 Uhr

Die Beteiligungsgesellschaft BB Biotech ist im zweiten Quartal wieder in die roten Zahlen gerutscht. Zudem wird der langjährige Leiter des Investment Management Teams, Daniel Koller, die Gesellschaft per Ende 2024...

Im Verlauf des letzten Jahres bewegte sich die Inflation weitgehend auf das 2 Prozent-Ziel der US-Notenbank zu, doch die Inflationsdaten vom Januar und Februar deuten möglicherweise darauf hin, dass die Fortschritte ins Stocken geraten sind. Darauf sollten Anleiheinvestoren laut den Experten von M&G jetzt achten.

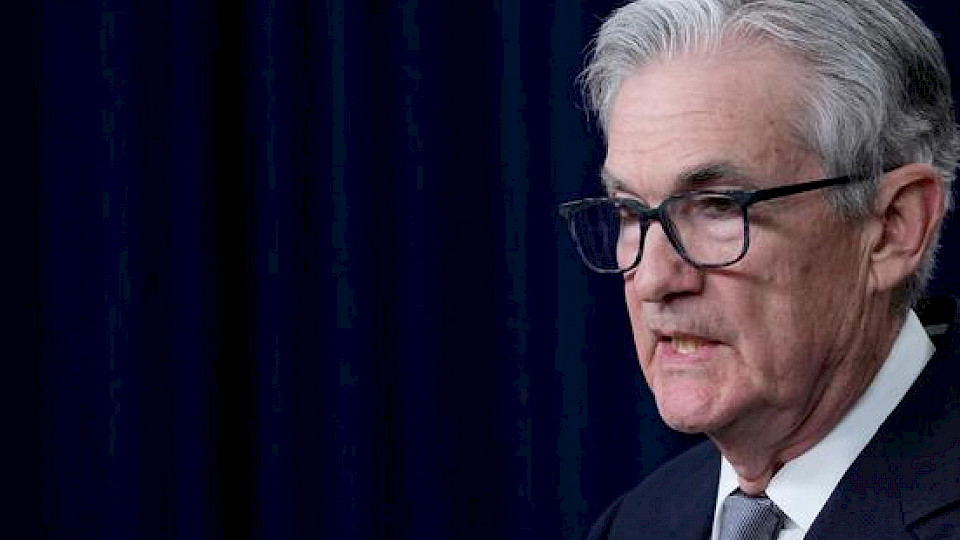

Trotz der höheren Inflationsdaten für Januar und Februar zeigte sich der Fed-Präsident Jerome Powell alles andere als beunruhigt, sondern betrachtete die Zahlen als Holperschwellen auf dem Weg zur Disinflation. Nachdem einige Daten gegen Ende des Monats eine eher restriktive Geldpolitik erwarten liessen, stellte Powell jedoch fest, die Fed habe es «nicht eilig, die Zinsen zu senken». Somit bleibt abzuwarten, ob sich der Ton der US-Notenbank in den kommenden Wochen ändert.

Die höheren Inflationsdaten in Verbindung mit den positiven Wachstumsdaten im Quartal (gemäss denen die US-Wirtschaft im vierten Quartal 2023 um 3,4 Prozent gewachsen ist) verliehen dem S&P 500 Index erheblichen Auftrieb (+10,6 Prozent seit Jahresbeginn). Gleichzeitig verengten sich die Kreditspreads von Hochzinsanleihen und die Ölpreise stiegen (Rohöl der Sorte Brent verteuerte sich im Quartalsverlauf um 13,6 Prozent auf 87,48 Dollar je Barrel). Staatsanleihen entwickelten sich im Berichtsquartal dagegen deutlich schwächer.

Gemessen an den ICE BofA-Indizes erlitten sowohl US-Treasuries (-0,9 Prozent) als auch deutsche Bundesanleihen (-1,4 Prozent) und britische Gilts (-1,7 Prozent) im Quartalsverlauf Kursverluste, da die Inflation anhielt und die Zentralbanken den Zeitpunkt der ersten Zinssenkungen vom Jahresbeginn auf einen späteren Zeitpunkt verschoben. Trotz der insgesamt schwächeren Entwicklung in diesem Zeitraum war das Umfeld für Staatsanleihen im März positiver. Gegen Monatsende war jedoch eine stärkere Verkaufswelle zu verzeichnen, da weitere Daten eine restriktivere Geldpolitik erwarten liessen.

Der Juni scheint nun der wahrscheinlichste Zeitpunkt für eine erste Senkung der Fed-Leitzinsen zu sein; die implizite Anzahl der US-Zinssenkungen im Jahr 2024 hat sich auf höchstens drei verringert, nachdem Ende 2023 noch sechs bis sieben Zinsschritte in den Kursen eingepreist waren. Im März waren zwei weitere wichtige Ereignisse zu verzeichnen: Zum einen beendete die Bank of Japan ihre Negativzinspolitik, und zum anderen senkte die Schweizerische Nationalbank als erste Zentralbank eines G10-Staats in diesem Zyklus ihren Leitzins um 25 Basispunkte (Bp.) auf 1,50 Prozent.

Im ersten Quartal 2024 erreichten die Neuemissionen von Unternehmensanleihen mit Investment-Grade-Rating (IG) ein Rekordniveau. Die Spreads verengten sich im März weiter, unterstützt durch die Entscheidung der Fed, trotz des zuletzt gestiegenen Inflationsdrucks an ihrer Planung von drei Zinssenkungen in diesem Jahr festzuhalten. Wie in den Vormonaten bietet die Anlageklasse historisch hohe Renditeniveaus: Der EUR IG Index weist eine Rendite von 3,8 Prozent auf, das Renditeniveau des GBP IG und des USD IG Index beläuft sich auf 5,4 Prozent.

Der Markt für hochverzinsliche (HY-) Anleihen verzeichnete im März eine solide Performance: Globale Hochzinsanleihen legten im Monatsverlauf um 1,1 Prozent zu, wodurch ihre Gesamtrendite seit Jahresbeginn auf 2,0 Prozent stieg. Die meisten Sektoren schnitten im Monatsverlauf positiv ab, mit Ausnahme der Bereiche Telekommunikation und Kabelnetzbetreiber, die um 2 Prozent bzw. 0,1 Prozent nachgaben. Die Aktivität am Markt für HY-Neuemissionen war im Berichtsquartal so rege wie seit über zwei Jahren nicht mehr; im März schwächte sich das Emissionstempo jedoch ab, und dieser Trend dürfte sich fortsetzen.

In den Schwellenländern (EM) schnitten Lokalwährungsanleihen im März schlechter ab als Titel in Hartwährung, wobei auf Hartwährung lautende Staatsanleihen mit 2,1 Prozent seit Monatsbeginn (2,0 Prozent seit Jahresbeginn) die stärkste Performance erzielten. Die Spreads verengten sich in allen Marktsegmenten weiter und erscheinen nun insbesondere bei Unternehmens- und Investment-Grade-Anleihen niedrig. Die Risikobereitschaft am Markt nahm insgesamt zu, wurde jedoch etwas gebremst, als die Erwartungen an Zinssenkungen in den USA zurückgeschraubt wurden; für den Rest des Jahres ist jetzt eine Senkung der Leitzinsen um 80–90 Bp. in den Kursen eingepreist.

Angesichts der zuletzt hohen Inflationsdaten rechneten die Marktteilnehmer mit restriktiven Kommentaren des Fed-Präsidenten Jerome Powell. Gegen Ende des Monats überraschten Powell und die Mitglieder des Offenmarktausschusses (FOMC) den Markt jedoch positiv und nahmen bei der März-Sitzung des FOMC eine expansivere Haltung ein.

Powells Rede anlässlich der Sitzung lieferte zwei wichtige Erkenntnisse:

1) Nach Ansicht der Fed-Vertreter handelt es sich bei den zuletzt hohen Inflationsdaten überwiegend um kurzfristige Schwankungen, die die Gesamtentwicklung nicht verändern werden. Folglich hielt der FOMC an seiner Prognose von drei Zinssenkungen in diesem Jahr fest.

2) Verringerung der quantitativen Straffung (QT): Powell deutete an, dass die Fed das Tempo der quantitativen Straffung bald verlangsamen und damit die Geldpolitik weiter lockern könnte.

Insgesamt war die Haltung des FOMC bei dieser Sitzung expansiv – deutlich expansiver als vom Markt erwartet. Daher legten sowohl Anleihen als auch Aktien zu.

Wie üblich aktualisierte der FOMC seine Zusammenfassung der Konjunkturprognosen (Summary of Economic Projections, SEP), die Informationen über die Prognosen der Ausschussmitglieder für wichtige wirtschaftliche Variablen enthält. Dabei wurden die Erwartungen nach oben korrigiert. Der Ausschuss rechnet jetzt mit einem höheren Wirtschaftswachstum im Jahr 2024 (prognostiziertes BIP-Wachstum von 2,4 Prozent, zuvor 1,4 Prozent), einer höheren Kerninflation (2,6 Prozent, zuvor 2,4 Prozent) und einer niedrigeren Arbeitslosenquote (4,0 Prozent, zuvor 4,1 Prozent).

Somit scheinen die expansiven Stellungnahmen des FOMC im Gegensatz zu seinen Wirtschaftsprognosen zu stehen, die eine restriktive Geldpolitik erwarten lassen. Sollten sich seine Prognosen als richtig erweisen, könnte es für den Ausschuss schwierig werden, eine Lockerung der Geldpolitik tatsächlich umzusetzen.

Das Umfeld für Risikoanlagen war im ersten Quartal 2024 günstig. Staatsanleihen aus Industrieländern litten dagegen im Allgemeinen unter der anhaltenden Inflation, dem schwächeren Wachstum und der erwarteten Verschiebung der Zinssenkungen auf einen späteren Zeitpunkt in diesem Jahr. Im März entwickelten sich Staatsanleihen jedoch deutlich besser und konnten einige der Verluste vom Januar und Februar wettmachen. Der Bloomberg Global Aggregate Treasuries, in dem die Industrieländer stark gewichtet sind, stieg im Monatsverlauf um 0,8 Prozent. Daher sind wir überzeugt, dass die Anlageklasse weiterhin Chancen bietet.

In den USA war die erwartete Verschiebung der Zinssenkungen der Fed auch im März ein Thema. Obwohl die anderen grossen Zentralbanken traditionell auf den ersten Zinsschritt der Fed warten, preist der Markt nun zuerst eine Zinssenkung durch die Europäische Zentralbank (EZB) und die Bank of England (BoE) ein. Der jährliche Anstieg des Kern-PCE-Deflators (der bevorzugte Inflationsindikator der Fed) ging im Februar auf 2,8 Prozent zurück. Es wird erwartet, dass die Fed zunächst einen Rückgang dieser Kennzahl auf 2,5 Prozent abwarten wird, bevor sie mit Zinssenkungen beginnt. Der US Treasury Index verzeichnete im März eine positive Performance von 0,6 Prozent, nachdem er sich im Januar und Februar schwach entwickelt hatte.

In der Eurozone gaben Zentralbankvertreter im Monatsverlauf sowohl expansive als auch restriktive Kommentare ab, eine Zinssenkung der EZB von 25 Bp. bei ihrer Juni-Sitzung ist am Markt jedoch eingepreist. Da sich die EZB bei ihrem Ansatz stark von den veröffentlichten Daten leiten lässt, werden die Inflationsdaten für März entscheidend dafür sein, ob sie im Einklang mit den Markterwartungen handelt. Die Staatsanleihen der Eurozone entwickelten sich im Berichtsmonat ebenfalls positiv und legten um 0,9 Prozent zu, nachdem sie in den ersten beiden Monaten des Jahres Verluste erlitten hatten.

In Grossbritannien überraschten die VPI-Zahlen für Februar positiv: Der Anstieg des Gesamt-VPI gegenüber dem Vorjahr verringerte sich von 4,0 Prozent im Januar auf 3,4 Prozent, der Anstieg des Kern-VPI sank von 5,1 Prozent auf 4,8 Prozent. Angesichts dieser Entwicklung rechnen die Marktteilnehmer jetzt mit einer grösseren Wahrscheinlichkeit für Zinssenkungen in diesem Jahr. Der Optimismus hinsichtlich einer Zinssenkung der BoE bis Juni nimmt zu, doch dies ist noch nicht vollständig eingepreist. Nach einem enttäuschenden Start in das Jahr 2024 erzielten britische Gilts mit +1,7 Prozent die beste Performance aller Staatsanleihen aus Industrieländern.

Die Bank of Japan (BoJ) erhöhte erstmals seit fast 20 Jahren die Zinsen und beendete damit eine acht Jahre andauernde Negativzinspolitik. Der Zielsatz für den Leitzins wurde von -0,1 Prozent auf eine Spanne von 0,0-0,1 Prozent angehoben. Die Rendite zweijähriger japanischer Staatsanleihen (JGB) erreichte mit 0,18 Prozent das höchste Niveau an einem Quartalsende seit 2011. Trotz dieses wichtigen Zinsschritts erklärte die BoJ, sie werde vorerst an lockeren Finanzierungsbedingungen festhalten.