24.02.2026, 09:00 Uhr

Ein AI-Startup verkündet, es könne eine 60 Jahre alte Programmiersprache modernisieren. Ein obskures Research-Haus malt den Untergang der Softwarebranche. Die Börse gerät in Panik – und IBM erlebt den...

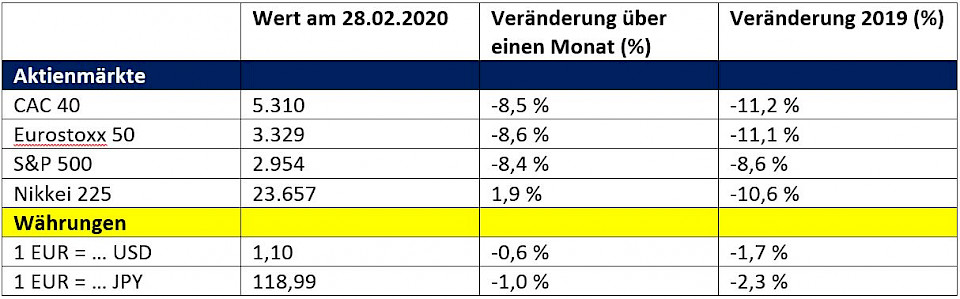

Als die ersten Corona-Fälle in China auftraten, glaubten die Investoren zunächst, dass es sich um einen vorübergehenden und isolierten Schock handelte. Tatsächlich zeige das Ausmass des Rückgangs der chinesischen Wirtschaft heute zweifellos die erheblichen negativen Auswirkungen des Coronavirus-Ausbruchs, kommentiert Marc-Antoine Collard von Rothschild & Co AM.

Nachdem die Risikobereitschaft der Aktienanleger im vergangenen Oktober durch die Beruhigung der Handelsspannungen und die akkommodierende Geldpolitik angekurbelt wurde, ist sie seit Jahresanfang weiter gestiegen und hat an Dynamik gewonnen. Die Konjunktur blieb weiterhin schwach, im Januar gab es jedoch einige Anzeichen für eine Stabilisierung, die wesentlich dazu beitrugen, dass die Euphorie an den Aktienmärkten erhalten blieb. Als die ersten Corona-Fälle in China auftraten, glaubten die Investoren zunächst, dass es sich um einen vorübergehenden und isolierten Schock handelte, nach dem das Wirtschaftswachstum wieder deutlich anziehen würde.

"Es scheint jedoch, dass dieses V-förmige Szenario – ein Rückgang des BIP im ersten Quartal 2020, dann ein symmetrischer Wiederanstieg im zweiten Quartal – auf zwei falschen Annahmen beruhte", meint Marc-Antoine Collard, Chief Economist und Director of Economic Research Rothschild & Co Asset Management. Die Investoren seien sich zunächst sicher gewesen, dass die Weltwirtschaft den Einbruch relativ leicht absorbieren könne. Jedoch fiel das globale Wachstum auf 2,9% im Jahr 2019, das niedrigste Wachstum seit der weltweiten Rezession von 2008 und insbesondere weit entfernt von den 4%, die während der SARS-Krise 2003 verzeichnet wurden. Historisch betrachtet erhöht ein Wachstum von rund 2,5% die Wahrscheinlichkeit einer Rezession. Tatsächlich wird es bei einer zu schwachen Konjunktur – unter einer "stall speed» – schwierig, Neueinsteiger im Arbeitsmarkt aufzunehmen. Damit steigt die Arbeitslosenquote und der Konjunkturzyklus kehrt sich tendenziell um.

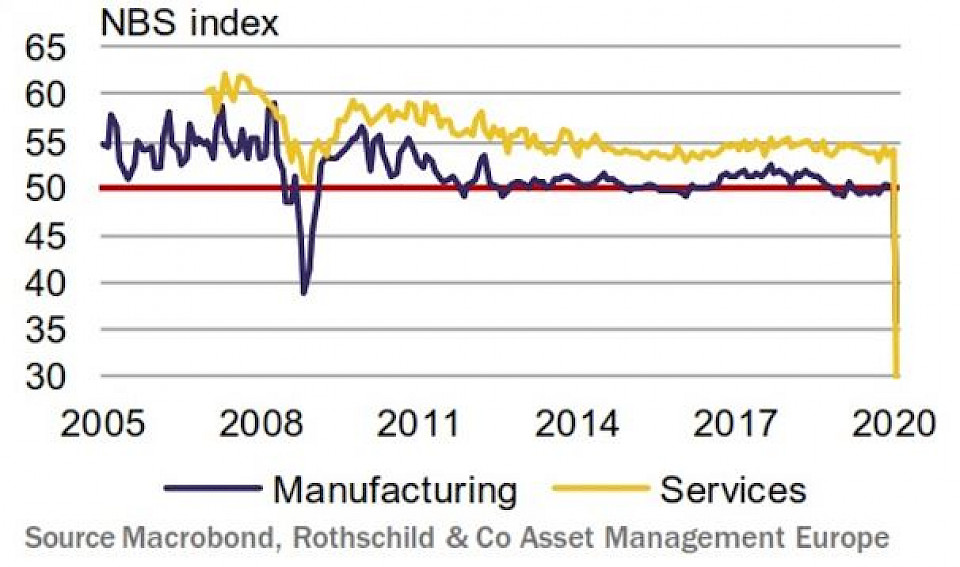

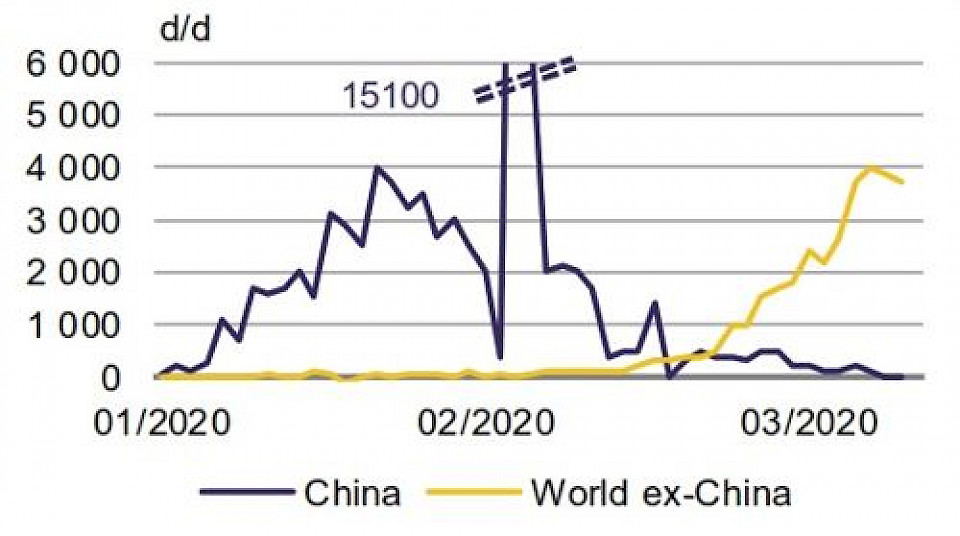

"Darüber hinaus haben die Investoren wahrscheinlich das Ausmass der Belastung für China selbst, aber auch die damit verbundenen Auswirkungen auf andere Länder unterschätzt", so Collard. Chinesische Tagesindikatoren wie der Verbrauch von Kohle und Elektrizität sowie Luft- und Bahnfrachtmengen deuten seit einigen Wochen auf eine deutliche Abschwächung in China hin. Die vom Statistikamt der Volksrepublik veröffentlichten Geschäftsklima-Indizes zeigten im Februar einen sehr starken Rückgang der Aktivitäten sowohl im verarbeitenden Gewerbe als auch im Dienstleistungssektor. Die Indizes erreichten dabei den tiefsten Stand seit der Erstveröffentlichung dieser Statistik (2005). Tatsächlich zeige das Ausmass des Rückgangs zweifellos die erheblichen negativen Auswirkungen des Coronavirus-Ausbruchs.

Da China zu einem bedeutenden Exportmarkt, aber auch zu einem Schlüsselelement der globalen Wertschöpfungsketten geworden ist, wirkt sich das Coronavirus gleichzeitig auf Nachfrage und Angebot negativ aus. Hinzu kommt, dass der Tourismus mehr als 7 % des weltweiten Wachstums ausmacht und die aktuelle Situation die entsprechenden Marktteilnehmer hart trifft. Entgegen den Erwartungen einiger Analysten hat sich die Ansteckungsgefahr ausserhalb Chinas beschleunigt, was viele Unternehmen und Regierungen dazu veranlasst hat, Reise-, Besuchs- und Demonstrationsbeschränkungen zu verhängen, was wiederum schwerwiegende Auswirkungen auf den Dienstleistungssektor haben wird.

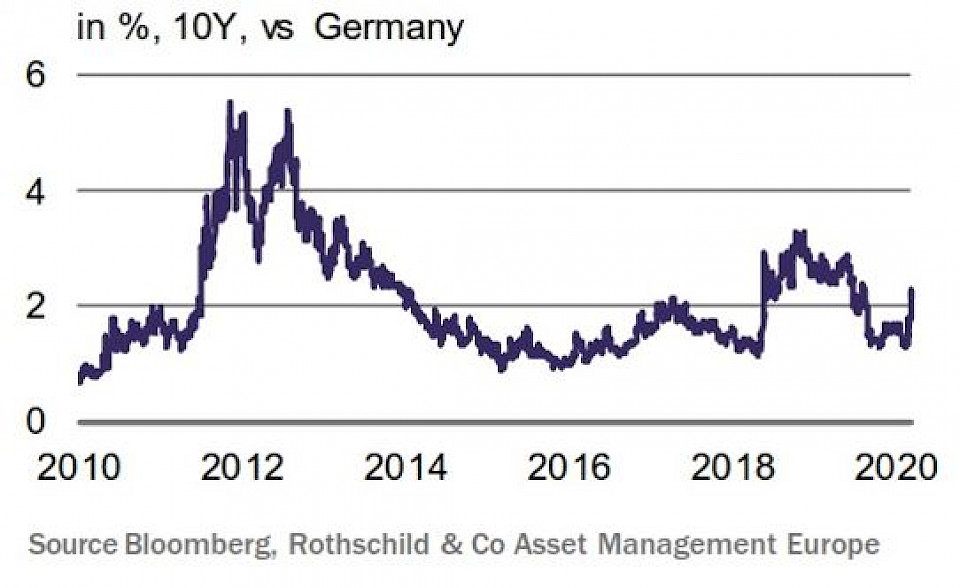

Italien ist zum grössten Zentrum geworden mit den meisten Corona-Fällen, die ausserhalb Chinas registriert wurden. Die Regierung hat strengere Quarantänemassnahmen eingeführt, um die Ausbreitung der Epidemie einzudämmen, da das Gesundheitssystem mit dem Patientenanstieg zu kämpfen hat. Alle Bewohner des Landes sollen zu Hause bleiben und dürfen nur aus beruflichen oder gesundheitlichen Anlässen reisen. "Die wirtschaftlichen Folgen dieser Massnahmen werden zweifellos beträchtlich sein, und eine technische Rezession – zwei aufeinanderfolgende Quartale mit einem Rückgang des BIP – erscheint jetzt fast sicher", sagt der Chefökonom von Rothschild & Co AM.

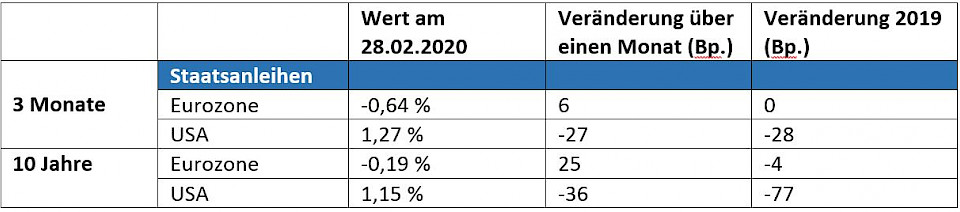

Die Zentralbanken haben beschlossen eine Führungsrolle zu übernehmen, um die Wirtschaft zu unterstützen. Am 3. März senkte die US-Notenbank in einer ausserplanmässigen Sitzung den Leitzins unerwartet um 50 Basispunkte – die erste Reduzierung nach der Pleite von Lehman Brothers 2008. Sollten die Fundamentaldaten der US-Wirtschaft insgesamt gut bleiben, so betonte Fed-Vorsitzender Jerome Powell, handle es sich um eine "Sicherheitsstrategie», da das Coronavirus zunehmende Risiken für die Konjunkturaussichten darstelle. Zugleich erinnerte er daran, dass die Geldpolitik bei einem Angebotsschock nicht unbedingt sehr effektiv sei.

Nach den Massnahmen der Fed betonten andere Zentralbanker, dass sie nicht zögern werden, alle zur Verfügung stehenden Instrumente zu nutzen, um eine Eskalation der gegenwärtigen Krise zu verhindern. In Australien und Kanada senkten die Zentralbanken die Leitzinsen um 25 bzw. 50 Basispunkte. In der Eurozone scheint sich das Augenmerk angesichts des begrenzten üblichen Handlungsspielraums – der Einlagenzinssatz liegt bereits bei -0,5 % – auf gezielte Finanzierungshilfen zu konzentrieren. So soll sichergestellt werden, dass es keine kaskadenartigen Insolvenzen gibt. Auch die Bank of England hat die Zinsen gesenkt und verfogt eine akkommodierendere Geldpolitik, insbesondere seitdem die Verhandlungen über die künftigen Beziehungen zwischen dem Vereinigten Königreich und der EU am 2. März begonnen haben und beide Seiten bereits auf einen schwerfälligen Dialog eingestellt scheinen.

Am 15. März haben sich dann die Ereignisse erneut überschlagen, nachdem in der Woche zuvor aufgrund eines Ölpreis-Schocks und wegen der Ausbreitung der Coronavirus-Pandemie sowie der jüngsten rigorosen Massnahmen, die von den Staaten dagegen ergriffen worden sind, die Börsen-Indizes zusammengebrochen sind. Die US-Notenbank hat in einer Notfallaktion die Leitzinsen gleich um 1% auf eine Spanne von 0 bis 0,25% gesenkt. Zudem haben die wichtigsten Notenbanken eine koordinierte Aktion zur Stärkung der Liquiditätsversorgung via die bestehenden US-Dollar-Swapabkommen angekündigt.

"Insgesamt befinden sich die Weltwirtschaft und die Märkte in einer schwierigen Phase, die sich schon seit einiger Zeit abzeichnete. Zwar haben Anleiheinvestoren seit vielen Monaten Warnsignale gesendet, die die Aktieninvestoren jedoch ignorierten, um erst jetzt die Lage zu erkennen. COVID-19 wird die Konjunkturaussichten deutlich abschwächen. Entgegen den Erwartungen vor wenigen Wochen dürfte sich das globale Wachstum im Jahr 2020 im Vergleich zu 2019 nicht festigen, sondern eher verlangsamen", erwartet Collard. Hinzu kommt ein verheerender Ölpreiskrieg. Als Saudi-Arabien in einer plötzlichen Umkehr von früheren Versuchen, den Ölmarkt aufgrund der gedämpften Nachfrage wegen des Coronavirus zu stützen, die Rohölpreise für April drastisch senkte, brachen die OPEC-Gespräche ab. "Nun ist die Volatilität der Finanzmärkte ein zusätzlicher Faktor, der das Risiko einer Trendwende im globalen Konjunkturzyklus erhöhen kann. Folglich geraten wir in eine Phase starker Verwerfungen", betont der Chefökonom und fügt an: "Der IWF und die Weltbank haben ihre Bereitschaft signalisiert, den am stärksten betroffenen Ländern zu helfen, indem sie sich verpflichten, verfügbare Mittel wie Notkredite, politische Beratung und technische Hilfe einzusetzen. Dennoch braucht die Weltwirtschaft koordinierte, umfassende und kohärente Massnahmen. Davon sind wir derzeit noch weit entfernt. Werden die politischen Entscheidungsträger in der Lage sein, das Blatt zu wenden?"