23.02.2026, 07:22 Uhr

Die globale Private-Equity-Branche hat 2025 den Turnaround geschafft: Buyout-Deals und Exits erreichten die zweithöchsten Werte aller Zeiten. Doch laut dem neuen Bain-Report steht die Branche an einem Wendepunkt –...

Vor dem Hintergrund der seit Jahresanfang schnell gestiegenen Aktienkurse sind die Aktieninvestoren laut Stefan Rondorf von Allianz GI schon einige Schritte in Richtung "blauer Himmel» gegangen. Gemäss Umfragen scheinen viele Investoren aber dennoch mit angezogener Handbremse unterwegs zu sein.

Nachdem sich die Investoren zum Winteranfang Ende letzten Jahres stärker dem Risikoszenario - einem zeitnah bevorstehenden Abgleiten in einen Konjunkturabschwung, zugewandt hatten, sind diese Sorgen längst wieder in den Hintergrund gerückt. "Ganz im Gegenteil", sagt Stefan Rondorf, Senior Investment Strategist, Global Economics & Strategy bei Allianz Global Investors, "inzwischen erscheint für die nächsten Quartale ein Positivszenario möglich, ein Szenario, welches positiver verläuft als die historisch eher schwankungsanfälligen Märkte in der Spätphase eines Konjunkturzyklus." Ein solches "Blauer Himmel"-Szenario beruht laut dem Investmentstrategen auf folgenden Entwicklungen bzw. Hoffnungen:

Geldpolitik: Die global tonangebende Zentralbank Federal Reserve zögert, trotz dynamischer Arbeitsmärkte und gestiegener Kapazitätsauslastung, der Wirtschaft Unterstützung zu entziehen. Ein Grund dafür ist die Sorge vor langfristig sinkenden Inflationserwartungen. Zahlreiche Zentralbanker betonen derzeit auffällig oft, dass das Inflationsziel von 2% symmetrisch gelten soll. Das bedeutet laut Rondorf, dass auf die in den letzten Jahren durchlebte Phase mit Inflationsraten unter 2% auch eine Phase mit Preissteigerungen oberhalb dieses Ziels folgen soll. Wenn man eine gewisse Überhitzung der Wirtschaft eine Zeit lang tolerieren möchte, könne man länger als gewohnt eine expansive Politik verfolgen. Nach dieser Lesart könnte der Konjunkturzyklus länger durchhalten als noch vor ein paar Monaten erwartet, meint er.

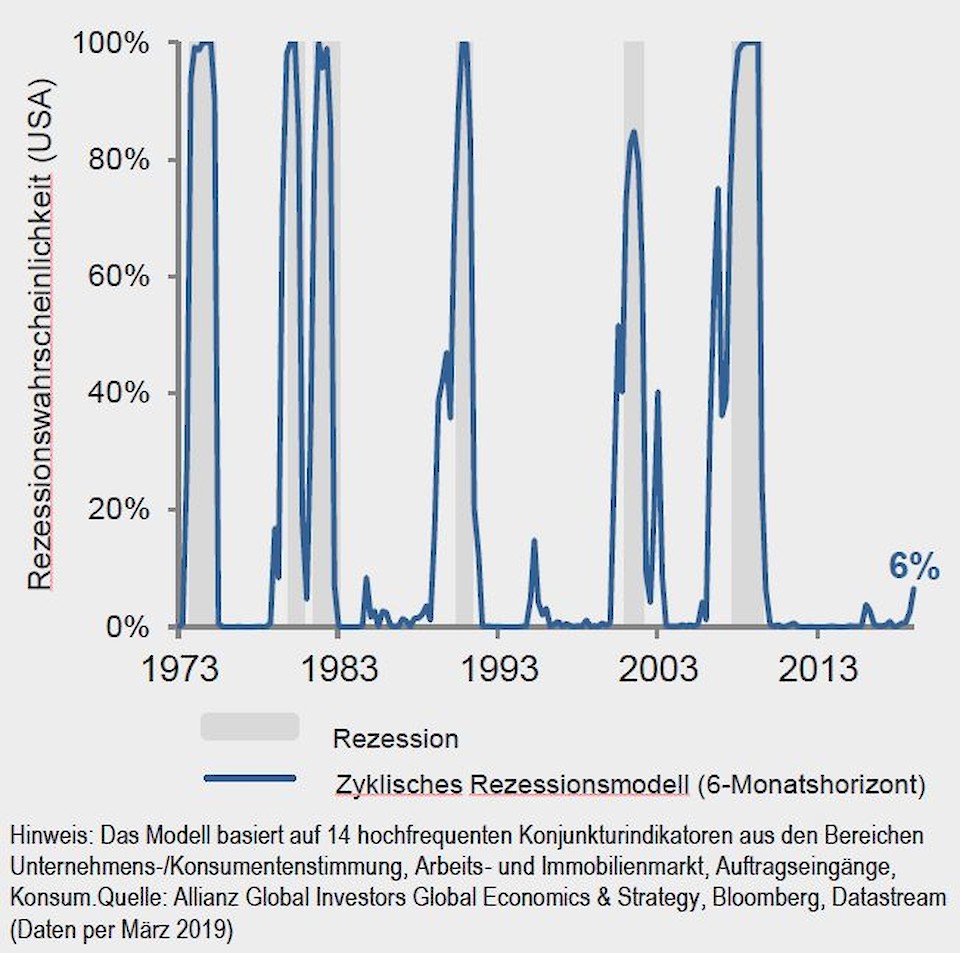

Zyklische Wachstumsbeschleunigung: Nach dem vielerorts schwachen Wachstum in den letzten drei Quartalen liegen die Hoffnungen unter anderem auf Massnahmen zur Stabilisierung des Wachstums in China und auf dem Auslaufen negativer Sondereffekte in Europa, wie sie z.B. bei der deutschen Automobilproduktion zu beobachten waren. Gerade die letzten Daten aus China (gestiegenes Geldmengenwachstum, Bodenbildung beim Einkaufsmanagerindex) geben den "Bullen" Rückendeckung. Dazu passe, dass das Modell von Allianz GI zur Einschätzung der kurzfristigen Rezessionswahrscheinlichkeit über 6 Monate nur ein sehr geringes Risiko von ca. 6% anzeigt (siehe Grafik unten). Und dazu passe auch, dass die Analysten ihre Gewinnschätzungen mittlerweile weniger stark abwärts revidieren, als dies noch bis Februar zu beobachten war, stellt Rondorf fest.

Abflauender politischer Gegenwind: Zumindest kurzfristig ist ein ungeordneter Brexit vom Tisch, und vom chinesisch-amerikanischen Handelsstreit kommen unverändert Entspannungssignale.

In der Woche nach Ostern stehen gemäss Allianz GI einige wichtige Sentimentindikatoren im Kalender, zum Beispiel die Vorabschätzung des japanischen Einkaufsmanagerindexes (Di), der deutsche Ifo-Index oder das französische Geschäftsklima (Mi), bzw. das amerikanische Verbrauchervertrauen (Fr). Aus den USA werden ausserdem Daten zum Häusermarkt (Mo + Di), zum Auftragseingang bei langlebigen Wirtschaftsgütern (Do) und die erste Schätzung des Bruttoinlandsprodukts im ersten Quartal (Fr) erwartet. "Hier werden die Hoffnungen auf ein positiveres Szenario auf dem Prüfstand stehen", blickt Rondorf voraus. In Japan findet ausserdem am Donnerstag die Sitzung der Zentralbank statt. Laut dem Investmentstrategen dürfte die Berichtssaison zum ersten Quartal im Fokus der Aktienmärkte stehen. "Es steht ein Zahlenreigen vieler prominenter Unternehmen an. Im Verhältnis zum starken Vorjahresquartal stellen sich die Analysten aber auf leicht schrumpfende Gewinne ein", sagt er. Vor allem Verbesserungen bei den Geschäftsausblicken würden die zuletzt gesehenen Kursgewinne untermauern.