13.12.2022, 10:13 Uhr

Die wirtschaftlichen und geopolitischen Unsicherheiten hinterlassen Spuren auf dem Schweizer M&A-Markt – die Anzahl der erwarteten Transaktionen ist gesunken. Das geht aus der neuesten Ausgabe des Oaklins M&A...

In den kommenden sechs bis zwölf Monaten dürfte das Transaktionsvolumen auf dem Schweizer M&A-Markt gemäss dem jüngsten Oaklins M&A Outlook wieder anziehen. Die Unternehmen sind zuversichtlicher als noch im Frühling, dass sich die Konjunktur erholen wird.

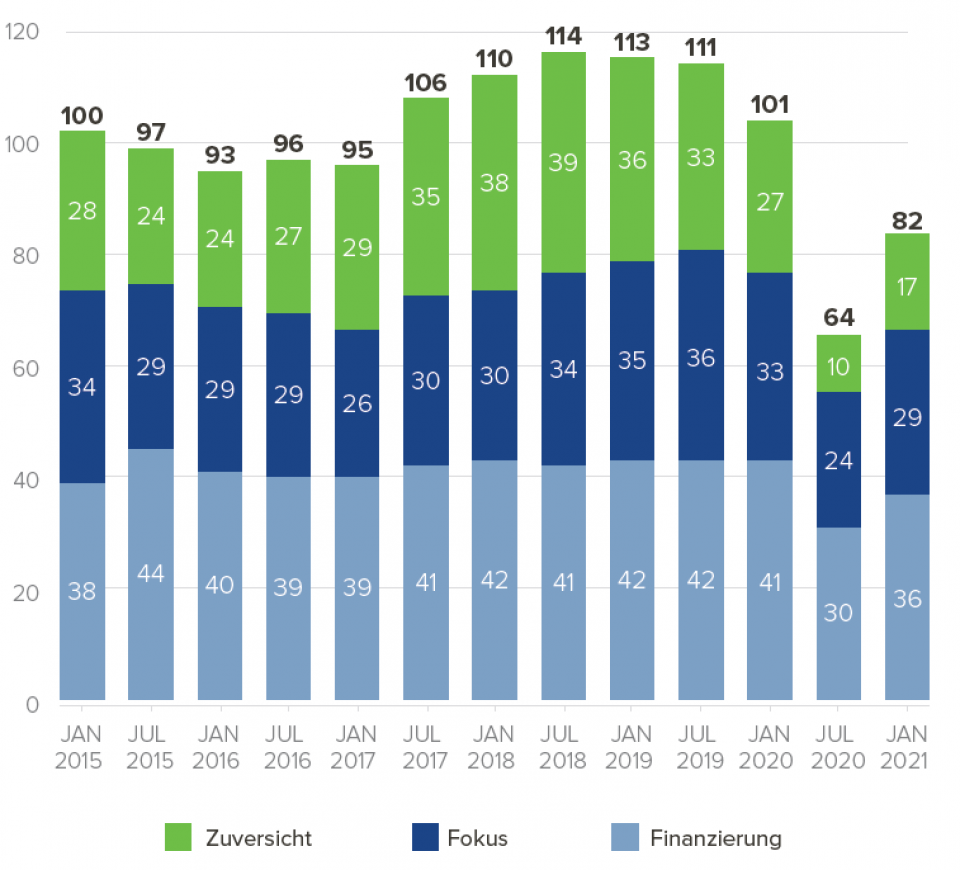

Nach dem Corona-Schock dürften auf dem Schweizer M&A-Markt im kommenden Jahr wieder mehr Transaktionen über die Bühne gehen. So das Fazit des jüngsten Oaklins M&A Outlooks für die Schweiz. Für die halbjährlich durchgeführte Studie wurden rund hundert M&A-Experten und Entscheidungsträger der Schweizer Wirtschaft befragt. Deren Einschätzungen zum Umfeld für Akquisitionen und Zusammenschlüsse resultierten im Oaklins M&A-Index. Verglichen mit der letzten Befragung im Frühjahr konnte dieser über alle drei Indikatoren (Zuversicht, Fokus und Finanzierung) zulegen (siehe Grafik 1).

Mit der Aussicht auf einen Covid-19-Impfstoff und dank des Einbezugs von wirtschaftlichen Interessen bei der Eindämmung der Pandemie beurteilen die Befragten das M&A-Umfeld wieder positiver. Auch Martin Naville, CEO der Swiss-American Chamber of Commerce, ist optimistisch: "2021 wird ein grosses Aufholbedürfnis der Wirtschaft vorhanden sein und ich erwarte ein gutes Umfeld für M&A." Zudem bleiben für die Befragten Zukäufe und Zusammenschlüsse wichtige Instrumente zur Strategieumsetzung. Das Finanzierungsumfeld beurteilen sie zwar nach wie vor als anspruchsvoller als noch vor dem Ausbruch der Pandemie, doch die Abnahme der zur Verfügung stehenden Mittel wird nur von einzelnen Unternehmen als ausschlaggebend für die M&A-Aktivität gesehen.

Jürg Stucker, Studienautor und Partner bei Oaklins Schweiz, ist überzeugt, dass auch in der aktuellen Krise durch Firmengründungen und Akquisitionen der Grundstein für zukünftigen Erfolg gelegt wird. Er erinnert an Airbnb und Uber. Erstgenanntes Unternehmen wurde 2008 und letzteres im März 2009 gegründet – auf dem Tiefpunkt der Finanzkrise. "Chancen in Krisenzeiten wahrzunehmen, erfordert aber einerseits mehr Mut als in Boom-Phasen und andererseits finanziellen Spielraum, der in Krisen oft weniger vorhanden ist", so Stucker. Wer die Risikofähigkeit und die finanzielle Feuerkraft habe, der könne indes von spannenden Möglichkeiten auf dem M&A-Markt profitieren. Corinne Ruckstuhl, Deputy CEO der Integra Holding beobachtet bereits, wie der Dealflow wieder deutlich ansteigt.

Mit der Finanzkrise von 2008/2009 verglichen hatte die Pandemie 2020 mindestens kurzfristig einen einschneidenderen Einfluss auf den Schweizer M&A-Markt. Hochgerechnet dürfte das Transaktionsvolumen gegenüber dem Vorjahr um rund 33% zurückgehen – Ende der Nullerjahre waren es für die Schweiz lediglich rund 10% (siehe Grafik 2).

Zwischen den einzelnen Branchen zeigen sich jedoch grosse Unterschiede: Während der Dealflow in den Sektoren E-Commerce, Nahrung, ICT und Financial Services beinahe unverändert weiterläuft, ist der Rückgang in anderen Bereichen wie Maschinenbau oder Luftfahrt markant. Laut Stucker dürfte die schnelle politische Reaktion auf die Corona-Krise zumindest kurzfristig die Konjunktur stabilisieren: "Es ist zu erwarten, dass es zu einem deutlichen Anstieg des Transaktionsvolumens kommt, sobald die Zuversicht weiter steigt und sich die Planbarkeit verbessert. Das legt sowohl der Blick auf die sinkenden Bewertungen der Übernahmekandidaten wie auch die Tatsache, dass Transaktionen in den letzten Monaten aufgeschoben wurden, nahe." Entsprechend erwarten aktuell 23% der Befragten in den nächsten zwölf Monaten eine eher hohe bis hohe M&A-Tätigkeit.

Gingen im Juli nur 14% der Befragten von einer durchschnittlichen bis guten Konjunkturentwicklung aus, sind es Ende 2020 immerhin 34%. Diese Steigerung der Zuversicht sei eine Folge der Erfahrung, die Unternehmen in den vergangenen Monaten im Umgang mit der Pandemie sammelten. Zudem habe das Ausbleiben der schlimmsten Befürchtungen die Unsicherheit und Angst gelindert. Klaus Wellershoff von Wellershoff & Partners konstatiert jedoch, dass die Konjunktur in den Winterquartalen schwächer sein dürfte, als dies viele Beobachter erwarteten und fügt hinzu: "Im neuen Jahr wird erschwerend hinzukommen, dass die coronabedingten Covenant Holidays auslaufen werden. Da trennt sich schnell einmal die Spreu vom Weizen." Auch Matthias Bellwald, Head Merger & Acquisitions bei der Sika, erwartet, dass das gesamtwirtschaftliche Umfeld fragil bleiben dürfte.

Zeichnete sich im Juli noch eine Verschiebung der strategischen Prioritäten weg von M&A ab, ziehen nun 59% der Befragten in Betracht, im kommenden Jahr eine Akquisition zu tätigen. Das Ausnutzen von Synergiepotenzialen und das Gewinnen von Marktanteilen spielt laut den Befragten dabei die Hauptrolle. Rund 60% nennen eine sich bietende Möglichkeit als Grund für Übernahmen – ein Rekordwert.

Als Folge der Pandemie haben sich die konjunkturellen Unsicherheiten vergrössert und das Vertrauen in weltweite Lieferketten ist gesunken. Hinzu kommt die Sorge um Handelskonflikte. Vor diesem Hintergrund wollen Schweizer Unternehmen immer weniger ausserhalb des schweizerischen (29%), deutschen (25%) und europäischen (26%) Marktes akquirieren. Die Rückorientierung auf lokale Wirtschaftsräume geht insbesondere zulasten Asiens. Nur noch 3% der Befragten fassen dort eine Übernahme ins Auge.

Die Corona-Krise hat die Verfügbarkeit von Fremdkapital geschmälert. Trotzdem sind 58% der Ansicht, dass nach wie vor eher viel oder viel Fremdkapital vorhanden ist. Diese Ansicht teilten im Frühjahr lediglich 35%. Auch bei den liquiden Mitteln zeige sich ein ähnliches Bild: 42% beurteilen deren Verfügbarkeit als eher hoch oder hoch – das entspricht einem Plus von 10 Prozentpunkten gegenüber Juli. Dennoch liegt der Wert unter dem langjährigen Durchschnitt. Bernhard Leiser und Vincent Studer, beide Partner bei der T+R AG, erläutern: "Die Liquidität konnte in den letzten Jahren dank gutem Geschäftsgang gestärkt werden. Durch die mit den häufig beanspruchten Covid-19-Krediten verbundenen Verwendungsrestriktionen sind den Unternehmen jedoch bezüglich Investitionen die Hände gebunden."

51% der Befragten erwarten, dass M&A-Transaktionen in den nächsten Monaten dank sinkender Multiples erschwinglicher sein werden. Dieser generelle Trend gelte jedoch nicht für alle Branchen, wie Martin Lorenz, CEO und CFO der Competec-Gruppe / Brack.ch, betont: "Im E-Commerce sehen wir deutlich steigende Preis-Multiples. Das überrascht angesichts der Pandemiesituation nicht, droht aber ungesunde Ausmasse anzunehmen." Die erwartete Preisentwicklung lasse gut aufgestellte Unternehmen die Verkaufsabsichten überdenken, kleine und mittlere Unternehmen mit finanziellen Schwierigkeiten würden im Verkauf jedoch die Lösung für die Zukunft sehen, meint Andreas Schraner, Managing Director von Antalis. 22% der Befragten ziehen einen Verkauf des Unternehmens oder zumindest eines Teilbereichs in den nächsten zwölf Monaten in Betracht. Nach einem Einbruch im Juli liegt dieser Wert wieder beinahe auf dem langjährigen Durchschnitt.