30.01.2026, 12:12 Uhr

Der Nordea 1 Empower Europe Fund hat die Schwelle von 500 Millionen Euro verwaltetem Vermögen überschritten. Der erst im Juni 2025 lancierte Aktienfonds profitiert von der starken Nachfrage nach Anlagen, die auf...

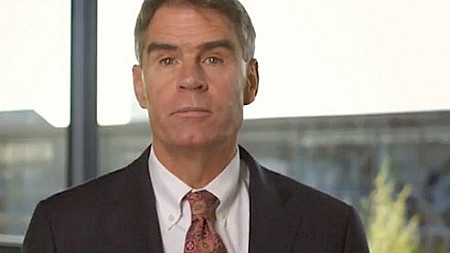

Wer seit 1994 Dollaranleihen von Schwellenländern hielt, erzielte eine höhere Performance als mit einer Anlage in den S&P 500. David Bessey sieht weiteres Potenzial für Staatsanleihen in Hartwährungen von Schwellenländern.

"Die Nachfrage nach höheren Renditen wird anhalten", sagte David Bessey, Manager des 1,8 Mrd. Euro schweren Nordea 1 Emerging Market Bond Fund, an einer Präsentation in Zürich. Wieso sich Anleger Anleihen von Schwellenländern genauer ansehen sollten, zeigte er anhand seiner Lieblingsgrafik: "Von Anfang 1994 bis Ende August 2017 legten Emerging Market Bonds in Hartwährungen annualisiert um 9,5% zu. verglichen mit einer Performance von 9,4% des S&P500. Und dies bei einer um 2,7 Prozentpunkte tieferen Volatilität." Trotzdem zeigten sich viele Anleger skeptisch gegenüber Anlagen in Bonds von Schwellenländern. Zu Unrecht, meint Bessey.

2017 war bisher ein sehr gutes Jahr für Emma-Bonds. Das Makroumfeld hat sich stark verbessert. Länder wie Russland, Argentinien und Brasilien kamen aus der Rezession, Befürchtungen eines bremsenden Trumpeffektes auf den internationalen Handel und die Wettbewersfähigkeit der Schwellenländer haben sich nicht bewahrheitet. "Insgesamt erwarten wir sogar, dass das Wachstumstempo in den Schwellenmärkten im Vergleich zu den Industrieländern weiter zunehmen wird." Seit der Krise 2012 haben Länder wie Indien oder Brasilien die negativen Leistungsbilanzen stark verbessert und seit dem vierten Quartal 2015 können zahlreiche Länder wieder Währungsreserven anlegen. Zudem sind die Inflationsraten markant gesunken. Im Frühjahr 2016 lag der Leitzins in Brasilien noch bei 14%, bevor die Notenbank ein Zinssenkungsprogramm einleitete. Zurzeit stehen die Sätze bei 8,25%. "In den nächsten Monaten erwarten wir einen weiteren Rückgang auf 7,5%," meinte Bessey. Auch andere Länder wie Russland und Indonesion verfolgten die gleiche Zinssenkungspolitik und Mexiko könnte ebenfalls folgen.

Ein oft vorgebrachter Vorbehalt betrifft Bedenken bei einem Zinsanstieg, ausgelöst durch das FED. Dies habe sich in den letzten zwei Zinserhöhungszyklen als nicht zutreffend erwiesen, meinte Bessey. Emerging Market Bonds in Hartwährung hätten sogar zweistellig zugelegt.

Und als dritter Punkt fürchteten sich Anleger auch vor Staatsbankrotten. In Venezuela erwartet Bessey, dass die fälligen Schulden dieses Jahr bedient werden, für 2018 hält er aber einen Staatsbankrott für sehr wahrscheinlich. "Argentinien ist eine Glaubensfrage", sagte Bessey. Erste positive Effekte auf die Wirtschaft seien seit dem Amtsantritt von Macri sichtbar und der Reformkurs dürfte nach den Parlamentswahlen fortgesetzt werden.

Bessey wies darauf hin, dass ein Investment in den Schwellenmärkten auch bei guten makroökonomischen Aussichten nur Sinn ergibt, wenn auch die Bewertungen attraktiv sind. So sind die Spreads von Hard Currency Emerging Market Bonds zwar bereits auf 300 bps gesunken und daher nicht mehr a priori günstig. Dies sei aber noch weit vom historischen Tief von 166 bps aus dem Jahr 2008 entfernt. Zudem seien heute 48% der Bonds Investment Grade bewertet, verglichen mit nur 36% damals. Staatsanleihen von China oder den Philippinen seien trotz guter Makrodaten zurzeit nicht interessant, da die Spreads zu gering sind. Im Fall der Philippinen liegt das an den hohen Transferzahlungen der im Ausland arbeitenden Bevölkerung. Die nach Hause überwiesenen Beträge landen auf Dollarkonten und werden von den Banken hauptsächlich in philippinische Staatsanleihen in Dollar parkiert.

Bessey setzt bei der Portfoliozusammenstellung neben staatlichen auch auf quasi-staatlichen Emittenten, die bis zu 150 pbs höhere Spreads bieten. Beispiele sind die Staatsunternehmen Eskom in Südafrika und Pemex in Mexiko. Insgesamt besteht das Portfolio des Nordea 1 Emerging Market Bond Fund zu 86% aus Staats- und 24% aus Quasi-Staatsanleihen, deren effektive Renditen mit 5,8% rund ein Prozentpunkt über dem der Benchmark liegen.