25.01.2023, 13:59 Uhr

BNY Mellon Investment Management legt den neuen Responsible Horizons Emerging Markets Debt Impact Fund auf. Der Fonds erfüllt die Anforderungen von Artikel 9 der EU-Verordnung über die Offenlegung nachhaltiger...

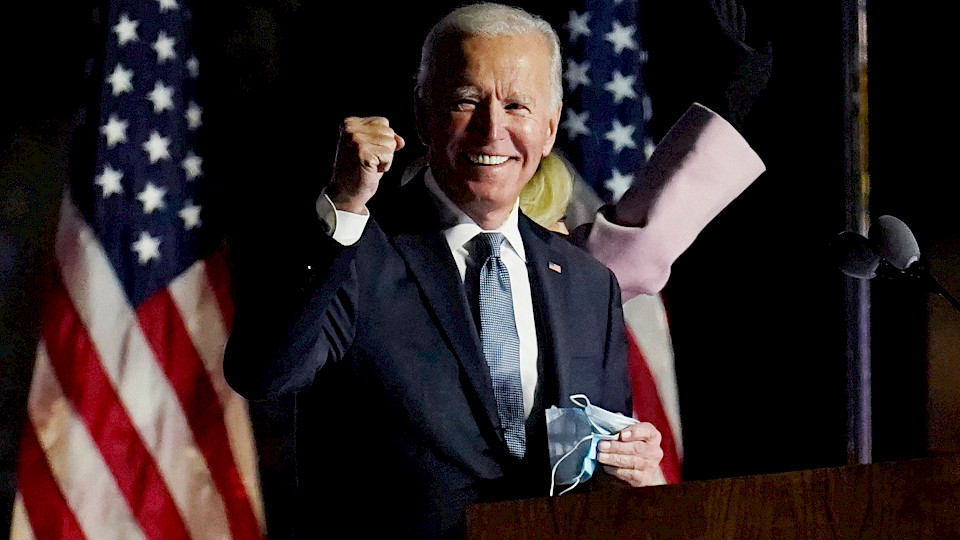

Der 20. Januar 2021 markiert in den Annalen die Inauguration des neuen US-Präsidenten Joe Biden. Mit ihm wird auch ein Richtungswechsel in der amerikanischen Wirtschaftspolitik eingeläutet. Experten von BNY Mellon Investment Management und Vontobel Asset Management kommentieren die Aussichten für Unternehmen und Anleger.

"Normalerweise mögen der Markt – und die Menschen im Allgemeinen – keine Veränderungen. Aber heute stehen wir an der Schwelle zu einer positiven Veränderung, die eine potenzielle Rückkehr zu echter Stabilität, Normalität und Transparenz verspricht", sagt Matthew Benkendorf, Chief Investment Officer Quality Growth bei Vontobel Asset Management. Mit Joe Biden als 46. US-Präsident unterscheide sich jedoch die Art der Politik, die wir erwarten können, nicht radikal von dem, was wir in der Vergangenheit erlebt hätten. Das Wachstum der Unternehmensgewinne, das die Aktienperformance antreibt, dürfte jedoch kurzfristig gestärkt werden, wenn neue fiskalische Anreize beschlossen werden, meint er.

In den USA gebe es eine bedeutende Dichotomie: Den vielen grossen, börsennotierten Unternehmen gehe es scheinbar gut und in gewisser Weise grossartig, während nicht börsennotierte, kleine und mittlere Unternehmen, die den Grossteil der Beschäftigung in diesem Land ausmachen, tagtäglich zu kämpfen hätten. "Die Politik, die wir sehen könnten, um dieses Problem anzugehen, würde eher von unten nach oben arbeiten, mit Initiativen, die zuerst die Löhne der Arbeiter unterstützen und dann die Unternehmen, und das mit einem Fokus auf kleinere Unternehmen", so Benkendorf. In einer konsumorientierten Wirtschaft mache es Sinn, den Kuchen so zu verteilen, dass mehr Menschen mehr Kaufkraft haben. Dann könnten konsumorientierte Unternehmen in den nächsten vier Jahren die Nutzniesser sein.

Allerdings sieht Benkendorf trotz aller positiver Rhetorik das grösste Risiko in einer negativen wirtschaftlichen Überraschung durch den Verlauf der Covid-19-Pandemie. "Solange wir Covid-19 nicht aus dem Weg geräumt haben, ist es unklar, wie tief das wirtschaftliche Loch ist, und noch weniger klar, wie schnell wir uns aus ihm herauskommen", sagt er. Wie von Biden breit angekündigt, sei der Kampf gegen die Pandemie eine seiner wichtigsten Prioritäten. Es werde jedoch noch weitere Unsicherheiten geben. Zinsänderungen und politische Unruhen könnten Märkte und Unternehmen erschüttern.

Alicia Levine, Chefstrategin bei BNY Mellon Investment Management, ist zuversichtlich im Hinblick auf Wachstum und Märkte. Aber es gebe natürlich auch Risiken, vor allem Misserfolge bei der Einführung von Impfstoffen und ein dauerhafter Einbruch des Arbeitsmarktes. Volkswirtschaftlich bleibe die Lage vorerst unsicher und abhängig vom Verlauf der Pandemie. "Wir denken jedoch, dass die Wahrscheinlichkeit für eine gute Erholung der Konjunktur bei 50% liegt", sagt sie.

Die Pandemie hat einige wichtige Trends beschleunigt, wie z. B. die Verlagerung zum E-Commerce. Der Technologiesektor macht heute 27% des S&P 500 Index aus, wobei eine kleine Anzahl von Unternehmen die Performance dominiert. Viele führende Unternehmen, wie z. B. Google, halten quasi monopolistische Positionen. "Obwohl grosse IT-Unternehmen in letzter Zeit stärker ins Visier der Aufsichtsbehörden geraten sind, sind wir der Meinung, dass Anleger, die in US-Tech-Unternehmen investiert sind, nicht übermässig besorgt sein sollten. Wir glauben, dass das Verbraucherverhalten das zukünftige Wachstum von IT-Unternehmen vorantreiben wird, und wir beobachten genau, wie diese Unternehmen einen Mehrwert für ihre Kunden schaffen", sagt Benkendorf.

Nach Meinung Benkendorfs ist es aus Anlegersicht angesichts des unsicheren Verlaufs der wirtschaftlichen Erholung nach der Covid-19-Pandemie wichtig, sich auf Unternehmen zu konzentrieren, die gegenüber makroökonomischen Verwerfungen widerstandsfähig sind. Man sollte sich unabhängig vom makroökonomischen oder politischen Hintergrund mit den Fundamentaldaten der Unternehmen beschäftigen und nach einer vorhersehbaren langfristigen Ertragskraft suchen, empfiehlt er. Anleger sollten also nach Unternehmen mit bewährten Geschäftsmodellen in marktführenden Positionen Ausschau halten und sich mehr auf nachhaltige Wachstumsaussichten einstellen.

Alicia Levine meint, dass es bei der Verschiebung in Richtung Value, die im vierten Quartal 2020 stattfand, noch Spielraum gebe, denn hier komme es auf die Branche an. "Die Märkte werden wahrscheinlich einen umfassenderen 'Reflation Trade' mit höheren Renditen und einer steileren Zinskurve einpreisen. Zudem können Anleger mit niedrigeren Kurs-Gewinn-Verhältnissen rechnen. Sie sollten sich auch auf einen schwächeren US-Dollar einstellen. Einige dieser Veränderungen haben sich bereits angedeutet, und als Anleger sollte man darauf vorbereitet bleiben", empfiehlt die Chefstrategin.

Höhere Renditen und ein schwächerer US-Dollar hätten zur Folge, dass sich zyklische und Substanzwerte besser entwickeln werden als Wachstumswerte. Höhere Renditen werden auf die Kurs-Gewinn-Verhältnisse drücken, die von 19 im Februar 2020 auf 22 gestiegen sind. Anlegern rät Levine zur Vorsicht, da insbesondere Cashflow-Aktien – wie etwa Technologiewerte – betroffen sein könnten. In Anbetracht der Digitalisierung der Weltwirtschaft biete der Tech-Sektor immer noch Chancen für langfristige Investoren, allerdings würden die Kurs-Gewinn-Verhältnisse auf kurze Sicht sinken.

Interessant seien aktuell asiatische Schwellenländer, Europa, Australien und Ostasien. Zudem sollten Anleger Rohstoffe und "Hard Assets" wie Finanzdienstleister, Energie, Industriewerte, Rohstoffe, die "Epizentren" der Pandemie (Reisen und Freizeitanbieter), alternative Energien, US-Kommunalanleihen, Immobilien und Small Caps in Betracht ziehen. "Negative Realrenditen, eine steiler werdende Zinskurve und eine zyklische Erholung machen diese Segmente attraktiv", betont Levine.