16.04.2024, 17:21 Uhr

Der H&K Responsible Investment Brand Index (RIBI™) hat Nordea Asset Management laut Mitteilung als viertbesten Vermögensverwalter der Welt ausgezeichnet.

Viele Assetklassen sind jetzt schon zu teuer und könnten laut Joseph Amato von Neuberger Berman unter einem Stimmungswandel leiden. Doch unter bestimmten Voraussetzungen könnten manche der jetzt noch zögernden Investoren wieder einsteigen.

Nachlassendes Wachstum und steigende Risiken sind für Joseph Amato, Chief Investment Officer Equities bei Neuberger Berman, besorgniserregend. Letzte Woche legte die Bank of America Merrill Lynch die Ergebnisse ihrer regelmässigen internationalen Assetmanager-Umfrage vor. Die befragten Assetmanager haben ihre Cashquoten erhöht und sich zu einer deutlichen Übergewichtung von US-Aktien entschlossen. Andere Indikatoren – für klassische Long-only-Anlagen wie für Hedgefonds – bestätigen diese Vorsicht. Die jüngsten Umschichtungen in Geldmarktfonds zeigen gemäss Amato, dass Investoren abwarten, bis sie klarer sehen, was vor ihnen liegt.

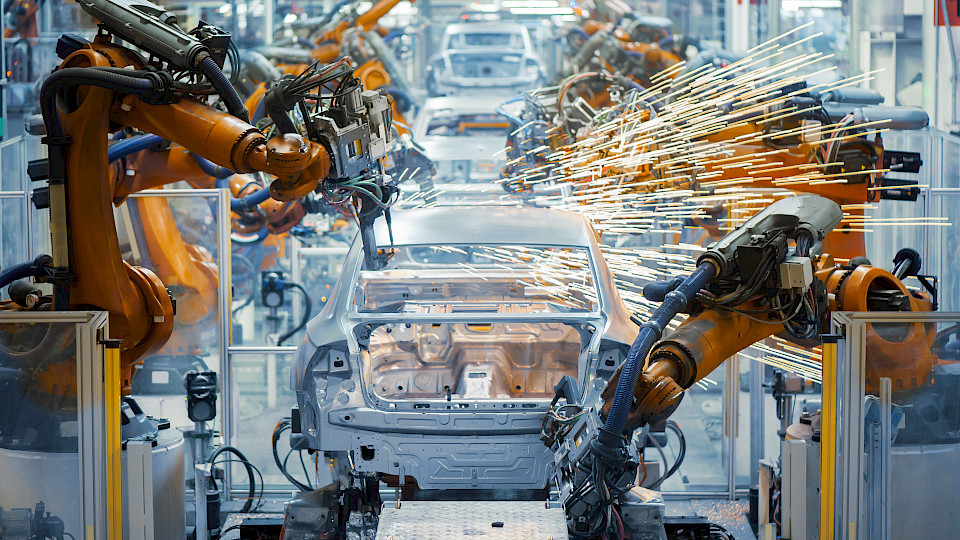

Der Investmentmanager sagt: "Die Weltwirtschaft scheint, nach einer Zeit der Stärke wieder zu dem seit der Finanzkrise üblichen Trendwachstum zurückzukehren. Am Wochenende hat der Internationale Währungsfonds seine Prognose für das Weltwirtschaftswachstum im Jahr 2019 auf gerade einmal drei Prozent gesenkt, den niedrigsten Wert seit der Finanzkrise. Ausserdem steigen die Risiken. Vor allem das verarbeitende Gewerbe hat grosse Probleme mit den Folgen des amerikanisch-chinesischen Handelskonflikts." Für Aktien bedeutet das, dass die Kurse nach viel Auf und Ab jetzt wieder etwa so hoch wie vor zwölf Monaten sind.

Vor Kurzem begann für die Unternehmen die Berichtssaison für das dritte Quartal. Amato sagt dazu: "Wird man daher bald klarer sehen? Wahrscheinlich nicht. Rechnen Sie mit uneinheitlichen Ergebnissen und Unternehmensgewinnen, die im Schnitt etwa so hoch sind wie vor einem Jahr." Schwächere Zahlen von Technologieunternehmen dürften durch bessere von Versorgern und Gesundheitsdienstleistern ausgeglichen werden.

Die Unternehmensführungen, allen voran die CEO und CFO, dürften laut Amato auch nicht viel helfen, da ihre Prognosen eher zurückhaltend sein werden. "Sie haben schliesslich mit den gleichen Unsicherheiten zu tun wie die Investoren. Das widerspiegelt sich auch in den zuletzt schwachen 'weichen' Daten wie Geschäftsklima und Verbrauchervertrauen", erklärt der Spezialist von Neuberger Berman. Wesentlich stabiler sind für ihn allerdings die meisten 'harten' Daten. Sie zeigen, was Unternehmen und Verbraucher tun – und nicht, was sie denken.

Der amerikanische Konsum, das Kreditwachstum und die Immobiliennachfrage sind denn auch stabil. Die amerikanischen Einkaufsmanagerindizes scheinen sich ebenfalls zu festigen. Selbst in Deutschland und den übrigen Euroraumländern haben sich Industrieproduktion und Einzelhandelsumsätze zuletzt verbessert. Amato meint: "Die Notenbanken bleiben sehr expansiv, und auch wenn es für ein abschliessendes Urteil noch zu früh ist, scheint es bei den Handelsgesprächen zwischen den USA und China und beim Brexit zuletzt Fortschritte gegeben zu haben." Der Internationale Währungsfonds mag für dieses Jahr nur drei Prozent Weltwirtschaftswachstum erwarten. Er habe aber auch gesagt, dass er für 2020 mit einer Verbesserung rechnet, so Amato. Es scheint, dass Verbraucher und Unternehmen mehr darüber besorgt sind, was passieren könnte, als darüber, was tatsächlich passiert. Man sollte nicht vergessen, dass solche Stimmungen, also der Grossteil der so genannten 'weichen' Daten, ein volatiler Indikator sein können.

Die anfangs erwähnte Investorenbefragung der Bank of America Merrill Lync zeigen ein grosses Interesse an Technologiewerten und anderen hoch kapitalisierten Wachstumstiteln, aber auch an Immobilienaktien, Investmentgrade-Anleihen und sogar Staatsanleihen. Amato gibt zu Bedenken, dass viele dieser Assetklassen aber schon jetzt sehr teuer seien und unter einem Stimmungswandel leiden könnten.

"Natürlich darf man die Risiken nicht übersehen, zumal in den USA nächstes Jahr Wahlen anstehen. Sollten sich das verarbeitende Gewerbe aber stabilisieren und die Handelsgespräche Fortschritte machen, könnten manche der jetzt noch zögernden Investoren wieder einsteigen", sagt Amato.