25.04.2024, 09:44 Uhr

Der Facebook-Konzern Meta verdoppelt den Quartalsgewinn, vor allem dank des klassischen Werbegeschäfts. Firmenchef Mark Zuckerberg will nun viele zusätzliche Milliarden in KI stecken. Für die Anleger scheint das...

In seinem aktuellen Marktkommentar geht Edi Aumiller, Country Head Switzerland bei Legg Mason auf die aktuellen Geschehnisse am internationalen Anleihenmarkt ein.

Als positive Reaktion auf die Vereinbarung der EU mit Griechenland erreichte die Rendite der griechischen 5-jährigen Benchmark-Anleihe 3,33% weit entfernt von der Rendite von 65,9% auf dem Höhepunkt der Krise im März 2012.

Die am 22. Juni gekannt gegebene Vereinbarung zwischen Griechenland und der Europäischen Union löscht die Schulden aus der Krisenzeit nicht aus, wie Edi Aumiller, Country Head Switzerland von Legg Mason, schreibt. Die Vereinbarung hat die Rückzahlung älterer Rettungsdarlehen um zehn Jahre aufgeschoben und ihre Laufzeiten um die gleiche Zeit verlängert. Dadurch hat sich der Umfang der Schuldenrückzahlungen bis nach 2030 erheblich verringert. Die letzte Tranche des Rettungspakets wurde zudem auf 15 Milliarden Euro aufgestockt. Die Vereinbarung konnte Deutschland nur mit Schwierigkeit abgerungen werden, da das Land während der gesamten Dauer der Krise Rettungspaketen nur sehr zögerlich zustimmte.

Lobende Worte kamen von EZB-Präsident Mario Draghi und Christine Lagarde, der geschäftsführenden Direktorin des IWF. Ergänzt durch den erwarteten Ausdruck der Erleichterung der griechischen Minister legt dies die Annahme der Vereinbarung durch den IWF nahe, meint Edi Aumiller.

Im Hintergrund: Beruhigung bei italienischer Anleihen

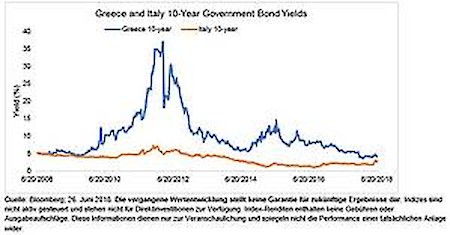

Aumiller glaubt, dass all dies die derzeitige Besorgnis über die schwelenden wirtschaftlichen und politischen Schwierigkeiten Italiens relativieren sollte. Die Reaktion italienischer Anleihen auf die aktuelle Regierungszusammensetzung wurde durch die Bewegungen im griechischen Anleihenmarkt in den Schatten gestellt. Das soll nicht heissen, so Aumiller, dass die Probleme Italiens klein sind: Als viertgrösste Volkswirtschaft in der Eurozone könnten selbst kleine Schwierigkeiten vor Ort grosse Auswirkungen auf die gesamte Region nach sich ziehen.

Griechenland und Italien: Renditen 10-jähriger Staatsanleihen

Im Abseits: Rendite 10-jähriger US-Staatsanleihen

Auch auf der anderen Seite des Atlantiks, in den USA, gaben die Staatsanleihen zu reden. Die Rendite 10-jähriger Treasuries erreichte am 13. Juni kurzzeitig bis zu 3,001%. Dies war zu Beginn der Medienkonferenz des Fed-Vorsitzenden Powell a Tag, an dem der Offenmarktausschuss seine Zielmarke um 25 Basispunkte auf 2% erhöhte. Zehn Handelstage später, war die Rendite auf 2,878% gefallen. Dies beendet zumindest für ein paar Tage die Sorge für das Überschreiten der 3%-Marke.

Die Aufmerksamkeit hat sich stattdessen auf das kürzere Ende der Zinskurve verlagert, kommentiert Aumiller, wo die Notwendigkeit, das Wachstum der Staatsausgaben zu finanzieren, zu einem reichlichen Angebot des Finanzministeriums geführt hat. Dies hat die Renditen im Bereich von einem Monat bis zu drei Jahren nach oben getrieben.

Unterdessen scheint das lange Ende des Anleihenmarktes von der Skepsis gegenüber einer wachstumsbedingten Inflation in den kommenden Jahren getrieben zu sein. Die 30-jährigen Treasuries sind seit Jahresbeginn um etwas mehr als 28 Basispunkte gestiegen, was durch den Anstieg um 65,4 Basispunkte bei den 3-Jährigen Treasuries in den Schatten gestellt wird.

Ob diese Verschiebungen in der US-Zinskurve auf eine drohende Rezession hindeuten, wird sich erst im Nachhinein zeigen.

Im Aufschwung: Liquidität in Chinas Bankensystem

Die People's Bank of China (PBoC) will mit der Ankündigung der Senkung der Reserve Requirement Rate um 50 Basispunkte auf 15,5% am 5. Juli rund 107 Milliarden Dollar in das Finanzsystem einbringen, um "Debt-for-Equity-Swaps" und die Finanzierung von Klein- und Kleinstunternehmen zu unterstützen. Die PBoC bemühte sich, klarzustellen, dass diese Massnahme keine Lockerung der allgemeinen Geldpolitik bedeutet, sondern eine Möglichkeit darstellt, die wirtschaftliche Umstrukturierung des Landes zu finanzieren, so Aumiller. Um dies zu unterstreichen, werde die PBoC verlangen, glaubt der Experte, dass die betreffenden Banken jeden dieser Swaps detailliert aufzeichnen und quartalsweise melden, sowohl der PBoC als auch anderen verwandten Abteilungen.