19.04.2024, 12:54 Uhr

Der französische Kosmetikkonzern L'Oreal ist dank einer starken Nachfrage in Europa und Nordamerika überraschend gut ins Jahr gestartet. Im ersten Quartal stieg der Umsatz im Jahresvergleich um 8,3 Prozent auf gut...

Das makroökonomische Umfeld bleibt trotz des kürzlichen "Sommerhochs" an den Finanzmärkten komplex. Die Auswirkungen der Pandemie sind rückläufig, dafür sind andere Trends auf dem Vormarsch. Vor diesem Hintergrund bevorzugt Maria Municchi von M&G Investments günstige Märkte und globale Finanzwerte.

Das Jahr war für die Märkte bislang schwierig. Trotz des kürzlichen "Sommerhochs" an den Aktien- und Unternehmensanleihemärkten bleibt das makroökonomische Bild äusserst komplex. Während die Einflüsse der Pandemie weiter abnehmen, zeichnen sich laut Maria Municchi, Multi-Asset-Portfoliomanagerin bei M&G Investments, in verschiedenen Teilen der Welt neue Trends ab.

"Der Inflationsdruck ist nach wie vor hoch. Der Höhepunkt der Inflation könnte zwar hinter uns liegen, da sich die Engpässe in den Lieferketten weiter auflösen. Allerdings sind die Energiekosten weiterhin sehr volatil, und die Kosten für Lebensmittel, Wohnraum und Arbeit bleiben hoch", erklärt sie. Daher konzentrierten sich die Zentralbanken weiterhin auf die Bekämpfung des Preisauftriebs, um die Inflationserwartungen zu dämpfen.

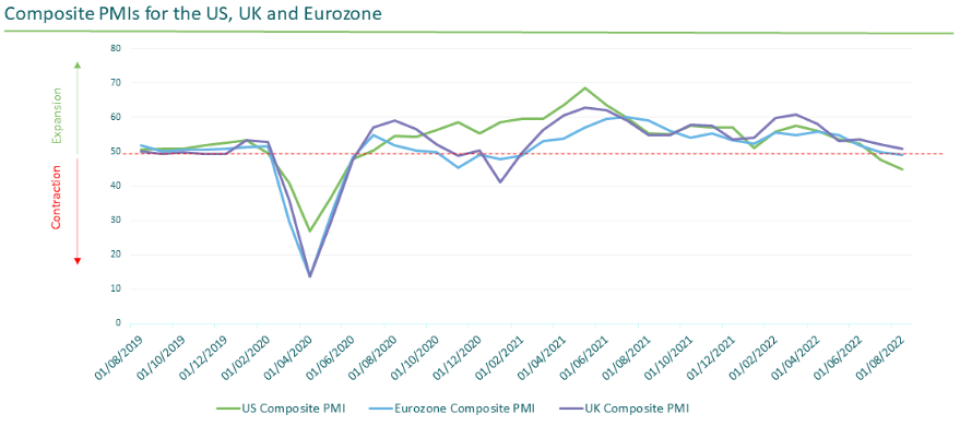

Es sei allerdings schwer zu sagen, inwiefern sich die hohe Inflation und die höheren Zinssätze bereits auf die Wirtschaftstätigkeit auswirken. Die Ertragslage sei nach wie vor stabil, doch die Wachstumsaussichten beginnen sich zu verschlechtern. "Die schwachen BIP-Daten in den USA wurden durch verschiedene Faktoren beeinflusst – unter anderem durch Lagerbestände und Bilanzverschiebungen. Die Frühindikatoren beginnen nun jedoch, in allen Regionen negativer zu werden", so Municchi.

Hinzu kommt: Der Arbeitsmarkt ist – besonders in den USA – nach wie vor angespannt. Die Zahl der Beschäftigten und die Erstanträge auf Arbeitslosenunterstützung deute nach wie vor auf einen sehr robusten Trend hin, die Erwerbsquote dagegen liege überraschenderweise weiterhin unter dem Vor-Pandemie-Niveau.

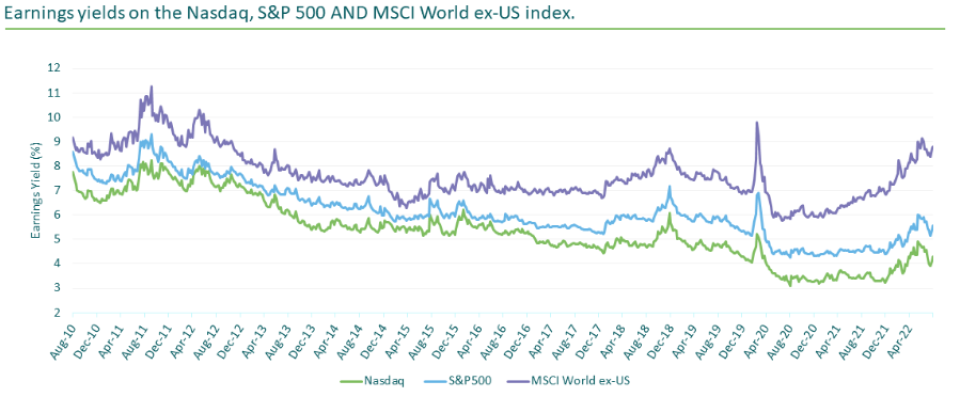

Die Aktien- und Anleihemärkte haben seit Jahresbeginn mit Wertverlusten und Abwertungen auf das sehr komplexe fundamentale Umfeld reagiert – ungeachtet der relativ stabilen Unternehmensgewinne. "Daher sind Aktien und Unternehmensanleihen heute günstiger bewertet als am Jahresanfang, dies gilt auch nach der jüngsten Erholung", erklärt die Portfoliomanagerin. "Möglicherweise genügt dies jedoch noch nicht, um die Anleger für das Risiko einer drohenden Rezession zu entschädigen." Sollten die Zinssätze im Kampf gegen die Inflation weiter steigen, könnten die Bewertungsmultiplikatoren gegenüber Cash weiter leiden.

Seit Jahresbeginn ist eine hohe Korrelation zwischen den Anlageklassen zu beobachten. Das sei wichtig für Multi-Asset-Anleger, da dieser Umstand ihnen nur begrenzte Möglichkeiten zur Diversifizierung biete – abgesehen von Cash-Positionen. Bis Ende 2022 würden die Zinssätze wahrscheinlich steigen, sodass die einzelnen Vermögenswerte daher weiter positiv korrelieren könnten. Sollten sich die wirtschaftlichen Bedingungen schneller verschlechtern und sich die Zinsaussichten ändern, könnten Staatsanleihen ein dringend benötigtes Element der Diversifizierung für risikoarme Multi-Asset-Portfolios darstellen.

Das "Sommerhoch" habe einen ordentlichen Kursanstieg an den Aktien- und Unternehmensanleihemärkten mit sich gebracht und damit einige der Trends umgekehrt, die in der ersten Jahreshälfte herrschten.

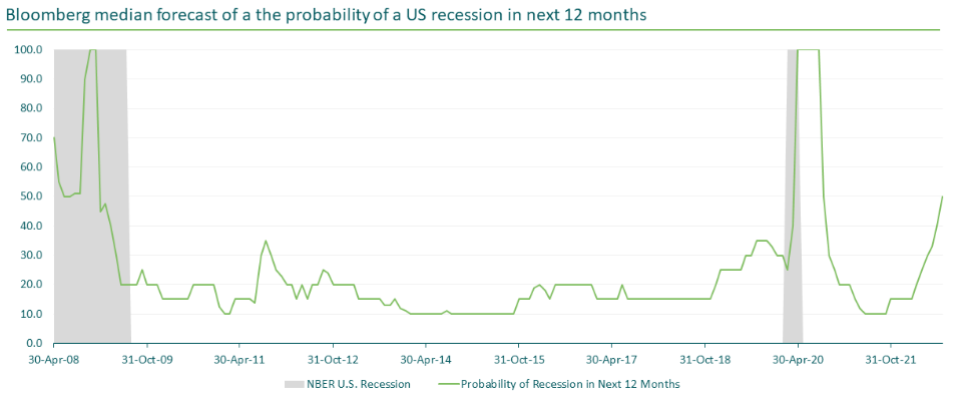

Um Anlagemöglichkeiten für die kommenden Monate zu identifizieren, sei es hilfreich, einen Blick auf die Anlegerstimmung zu werfen. Insgesamt bleibe diese sehr pessimistisch: Bloomberg Economics taxiert die Wahrscheinlichkeit einer Rezession in den USA in den nächsten 12 Monaten auf 50%.

Die Anleger seien jedoch weniger pessimistisch als beim Höchststand im Juni, besonders da es weitere Zinserhöhungen gab und sich die Inflation beschleunigte. Der Nachrichtenfluss war jedoch weiterhin recht negativ, besonders nach der Veröffentlichung neuer Daten. Viele Marktteilnehmer gaben zudem düstere Prognosen für die kommenden Monate ab, die oft im Gegensatz zu den lebhaften Märkten im Juli und Anfang August standen. Als Faktor für die jüngste Markterholung wurden häufig geringere Kapitalströme angeführt – ohne wirkliche Beweise dafür zu erbringen.

"Die jüngste Neubewertung der Märkte und die neuen US-Inflationsdaten haben den Marktteilnehmern möglicherweise eine gewisse Atempause verschafft. Viel Optimismus ist bei den Anlegern jedoch nicht zu erkennen. Sie scheinen sich mehr auf die Inflation und die Zinssätze als auf das Wachstum zu konzentrieren. Dies mag auch an kurzen Zeithorizonten und der Konzentration auf das Hier und Jetzt liegen", sagt Municchi.

Nachhaltigkeit in all ihren Formen sei nach wie vor ein grundlegender Trend. Er werde die Volkswirtschaften und Gesellschaften in den kommenden Jahren prägen: von Sozialreformen über eine stärkere Rolle der öffentlichen Hand bis hin zu einer stärkeren Beachtung der biologischen Vielfalt und des Schutzes von Ökosystemen.

Die jüngste Gesetzgebung in diesem Kontext ist der Inflation Reduction Act in den USA, der am 16. August in Kraft getreten ist. Das Gesetz soll den Übergang zu einer CO2-armen Wirtschaft unterstützen. Unternehmen bietet es Anreize und Steuergutschriften für Investitionen im Zusammenhang mit der Energiewende; das gilt etwa für Elektrofahrzeuge, Solaranlagen und höhere Energieeffizienz.

Die Finanzierung wird zum Teil durch eine Mindeststeuer von 15% auf Unternehmensgewinne finanziert. Davon abgesehen setzt das Gesetz ganz auf positive Incentives und nicht auf negative Anreize. Dies ist gemäss Municchi ein wichtiger Unterschied zu früheren – oft nicht sehr wirksamen – Rechtsvorschriften.

"Das Gesetz hat einen interessanten Namen, der in einem gewissen Widerspruch zum Glauben an eine 'grüne Inflation' steht", so die Portfoliomanagerin. "Die Anreize steigern wahrscheinlich die Nachfrage nach CO2-armen Technologien und den dafür benötigten Rohstoffen. Dies könnte die Preise kurzfristig in die Höhe treiben. Längerfristig jedoch könnte eine Wirtschaft, die weniger von schwankenden Öl- und Gaspreisen abhängt, ein stabileres und niedrigeres Inflationsprofil aufweisen." In diesem Sinne könnte der Übergang zu einer CO2-ärmeren Wirtschaft, die sich viel stärker auf einen Mix aus Windenergie, Solarstrom, Erdwärme, Kernkraft und Wasserstoff stützt, ein nützliches Instrument zur Bekämpfung der langfristigen Inflation sein.

Für Multi-Asset-Portfolios ohne Short-Strategien war dieses Jahr äusserst schwierig. Es gab jedoch Gelegenheiten für taktische Umschichtungen – sowohl bei festverzinslichen Wertpapieren als auch bei Aktien. Auch eine höhere Cash-Quote hatte laut Municchi einige Vorteile, wenn unterschiedliche Anlageklassen in Phasen des Ausverkaufs am Markt gleichzeitig einbrachen.

Die Expertin ist überzeugt, dass zum ersten Mal seit langer Zeit eine neutrale Position in Aktien gerechtfertigt sei. Bei den Aktien bevorzugt sie weiterhin günstigere Märkte wie Europa, Japan und globale Finanzwerte. Für nachhaltige Strategien sieht sie Chancen bei ausgewählten US-Technologietiteln und erneuerbaren Energien.

"Die Fundamentaldaten sind herausfordernd. Die Bewertungssignale fallen nach der Erholung im Sommer gedämpfter aus, und die Anleger bleiben pessimistisch – wenn auch weniger extrem als zu Beginn des Jahres", sagt Municchi. Deshalb sei es wichtig, Portfolios so zu positionieren, dass sie von möglichen makroökonomischen Verbesserungen – niedrigere Inflation und stabiles Wachstum – und einer verbesserten Anlegerstimmung profitieren können. Zugleich sollten sie relativ widerstandsfähig gegenüber möglicherweise weiter verschlechterten Fundamentaldaten – also einem niedrigeren und sich verschlechternden Wachstum sowie stabilen oder sinkenden Zinsen – sein. Zudem sei es sinnvoll, mit freien Cash-Beständen jede taktische Gelegenheit zu nutzen, die sich am Markt ergeben könnte.